被资本热捧的“核药”

来源:综合整理 | 发布时间:2023-09-25

摘要:自2023年以来,核药领域的“暖流”依旧火热。

自2023年以来,核药领域的“暖流”依旧火热。全球范围内,“领头羊”诺华与Bicycle Therapeutics和3B Pharmacuticals先后达成多项关于核药方面的合作;另一家跨国药企拜耳接力,也宣布与Bicycle Therapeutics达成超17亿美元合作,基于后者专利Bicyclic peptide技术,为“潜在”肿瘤学靶标开发RDC疗法。国内,恒瑞医药镥[177Lu]氧奥曲肽注射液、远大医药治疗胶质母细胞瘤的RDC项目「TLX101」相继获批开展临床;先通医药完成2023年至今医药健康领域的一笔最大融资;核药生物技术公司RayzeBio在纳斯达克挂牌上市等一系列举动,无疑让资本市场对于核药赛道的关注又增长了几分。

本期我们就“核药进展”的一些情况,截止至2023年9月进行了收录整理。

一、核药发展史

核药(放射性核素偶联药物,Radionuclide Drug Conjugates, RDC)是指含有放射性核素,可以用于诊断或治疗的特殊药物。

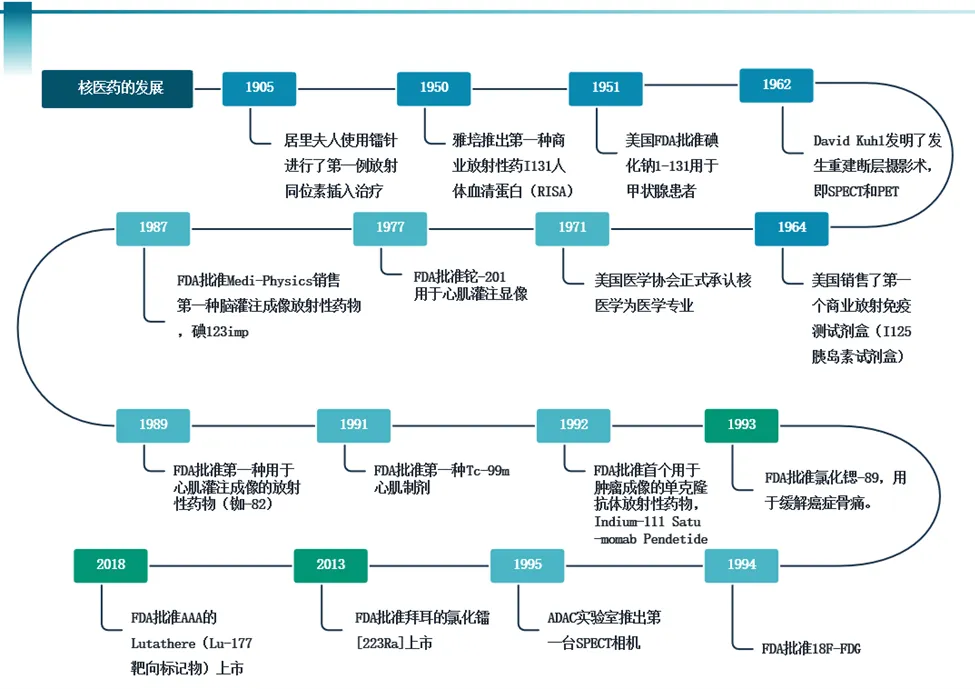

1898年开始,居里夫人发现放射性元素钋后,人类便开始了不断的关于放射性元素应用的研究,1905年居里夫人使用镭针进行了第一例放射性同位素插入治疗。1950年,雅培推出第一种商业放射性药I131人体血清蛋白(RISA)开启了核素药物进入医疗市场的先河,此后核素药物进行了一系列的发展和开发迭代。

图:核药发展史

来源:综合整理

二、核药发展

1、全球核药市场规模

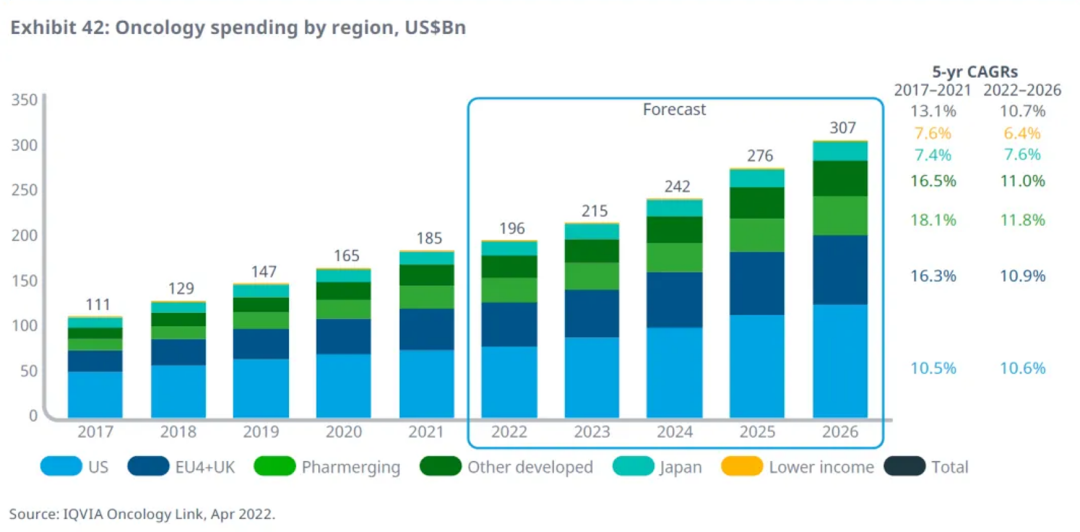

据WHO下属国际癌症研究机构统计显示,2020年全球新增癌症病例约1930万、死亡人数约1000万。今年,国际癌症研究机构在其管理的“全球癌症观察”网站上新增了2040年癌症负担预测数据。数据显示,2040年全球新增癌症病例将达到2840万例,与今年相比上升47%,且发展程度较低或中等的国家病例增幅最大。癌症成为威胁全世界人民生命的严重问题。而放射性药物一直是癌症治疗的一个重要支柱。

数据来源:IQVIA Oncology Link,Apr 2022

目前,放射性药品已经发展了100多年。在早期的的发展中,放射性药物一直主要作为重要的癌症诊断药物被开发使用。近年来,随着放射性化学、核医学、分子生物学技术的发展和多学科交叉融合,放射性药品已经成为全球药品研发的热门领域。

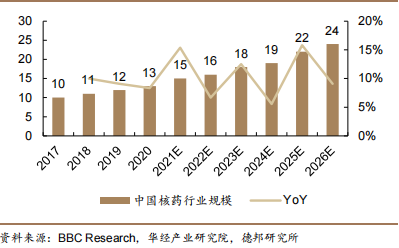

图:国内核药市场规模(美元)

数据来源:BBC Research,华经产业研究院,德邦研究所

2、中国核药市场规模

对于国内核医药市场来说,随着临床需求的快速增长,我国放射性药品的产值逐年增加。2019年我国核药市场规模达到61.5亿元,2020年和2021年在疫情之下核药市场规模有所下滑分别为44.56亿元和50亿元。总体而言,中国核药市场发展迅速,尽管核药市场占有率和渗透率都远低于成熟市场,但在近年来我国核医学一直保持稳健发展态势。

三、RDC药物的市场发展格局

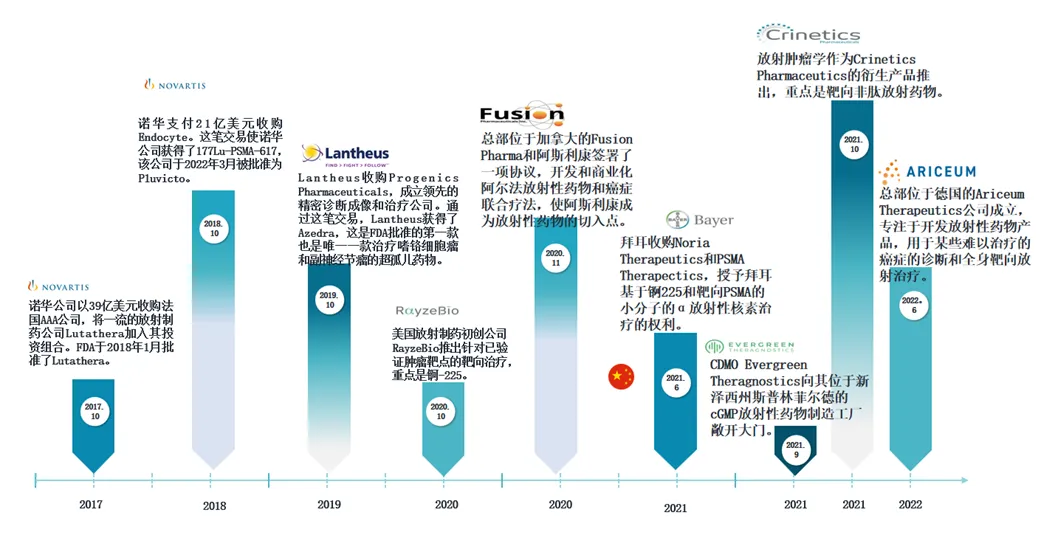

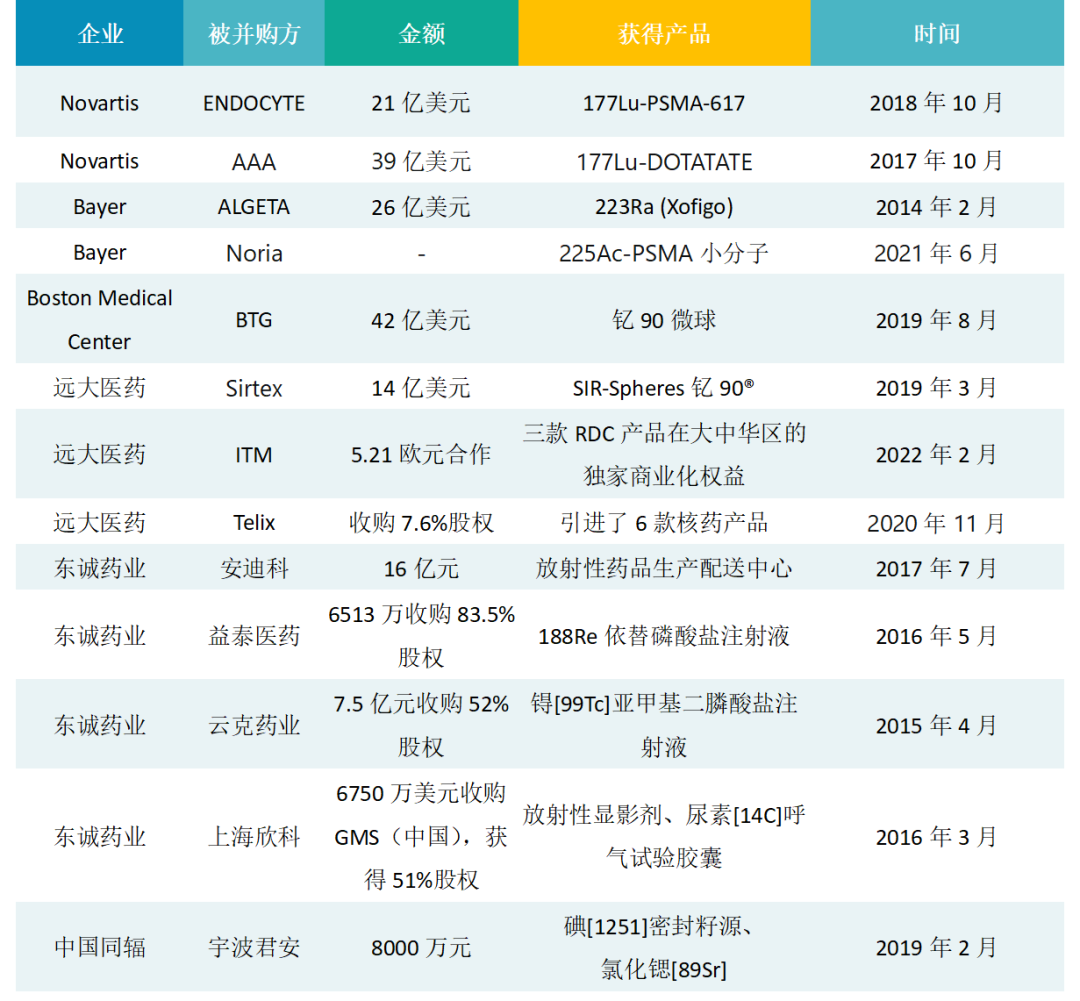

1、投资并购

核素肿瘤药物的巨大发展潜力得到各大医药公司的重视,除了Curium、CardinalHealth等核药主力企业外,Novartis、Bayer、Johnson& Johnson等跨国公司也出手频繁,加速了在核药行业的布局与整合。近几年核药企业的并购交易金额超百亿美元。治疗性核药的发展受到了医药领域内的高度重视,从2018年开始,并购大事件频发,药企巨头以及投资者纷纷入局,并且治疗性核药的收购或者融资基本都是大手笔投入。同时,随着国内核医学的进步、国家和公众对于放射性药物认识的不断提高,国内核素药物产业也迅速发展,但仍处于起步阶段。

图:2017年—2022年核药市场动态

图:近年来一些核药领域并购案例

2、RDC药物研发格局

1)国外布局

RDC药物在国外研发进度较快,诺华是该领域的领跑者,拥有多款RDC药物。POINT Biopharma、Telix、ITM、拜耳等也在积极布局RDC赛道,多款肿瘤治疗产品处于临床阶段。

2016年以来,FDA一共批准了九款RDC药物,涉及6个新分子实体。RDC虽然不似ADC药物那样火热,但已经有越来越多的新药进入市场。从靶点上看,RDC药物以靶向前列腺特异性膜抗原的项目居多,同时也涉及在ADC药物中较受欢迎的HER2靶标;在适应症上,RDC药物主要集中在肿瘤领域。

目前,全球已上市的RDC治疗药物表现突出的主要为Lutathera和Pluvicto两款。其中,LUTATHERA是FDA批准的第一个治疗胃肠胰神经内分泌肿瘤的放射性药物,2021年销售额4.75亿美元。该产品已经于2020年7月在国内提交临床申请。目前LUTATHERA已在美国、欧盟、法国、加拿大、中国台湾获批,中国II期临床在进行中。虽然由于疫情,市场空间有限等原因销量基本停滞不前。但Lutathera在RDC治疗药物商业化的道路上吸引了全世界药企的关注,推动了后续产品的临床应用。

Pluvicto是Novartis的另一款RDC药物,同样也是通过收购的方式从Endocyte获得。Pluvicto于2022年3月获得FDA批准,用于治疗去势抵抗性转移前列腺癌患者(mCRPC)。

表:2016年以来FDA审批通过的九款RDC药物

|

企业名称 |

药品名称 |

适应症 |

上市时间 |

|

诺华/Endocyte |

Pluvicto |

去势抵抗性转移前列腺癌 |

2022年3月24日 |

|

诺华 |

LOCAMETZ |

去势抵抗性转移前列腺癌 |

2022年3月24日 |

|

Telix |

IIIuccix |

去势抵抗性转移前列腺癌 |

2021年12月21日 |

|

Lantheus Holdings |

Pylarify |

诊断前列腺癌 |

2021年5月27日 |

|

加利福尼亚大学 |

Gallium Ga68 gozetotide |

诊断前列腺癌 |

2020年12月1日 |

|

Radio Medix/Curium |

Detectnet |

诊断肠胃胰腺神经内分泌肿瘤 |

2020年9月3日 |

|

UIHC PET Imaging |

Gallium dotatoc Ga68 |

诊断神经内分泌肿瘤 |

2019年8月21日 |

|

诺华 |

LUTATHERA |

诊断胃胰腺神经内分泌肿瘤 |

2018年1月26日 |

|

AAA |

Netspot |

诊断神经内分泌肿瘤 |

2016年6月1日 |

数据来源:综合整理

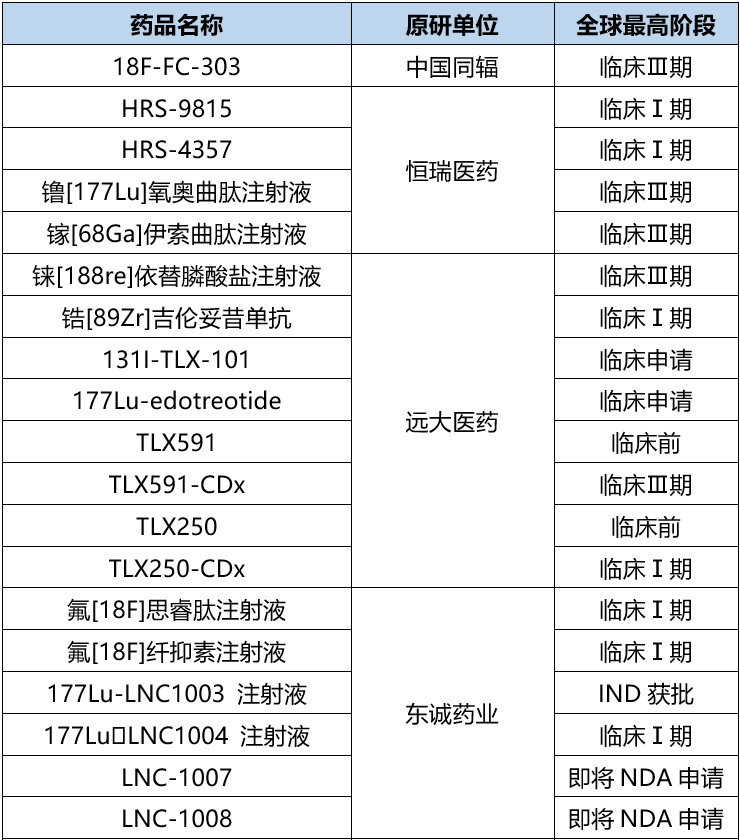

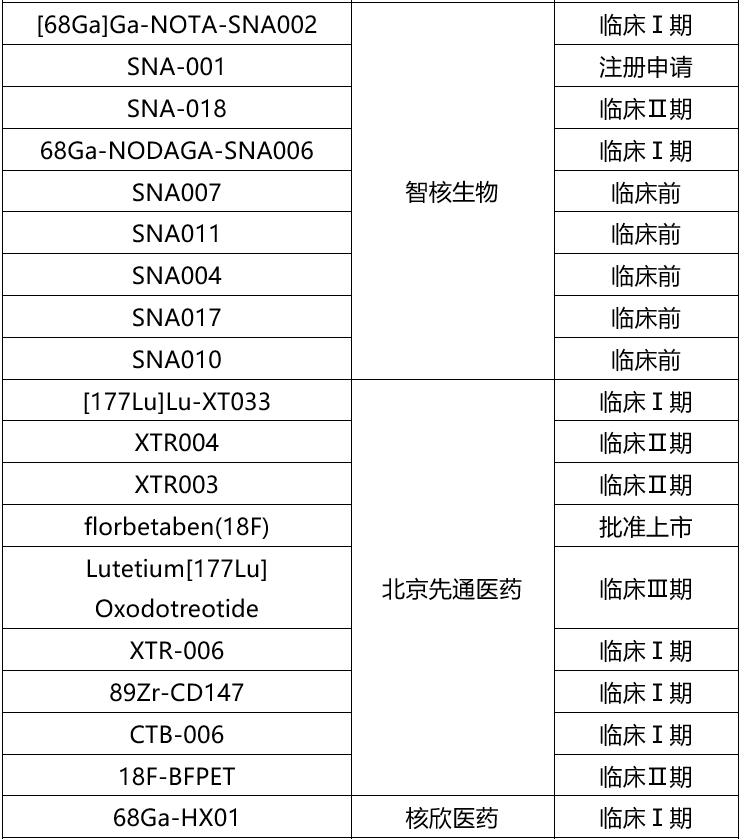

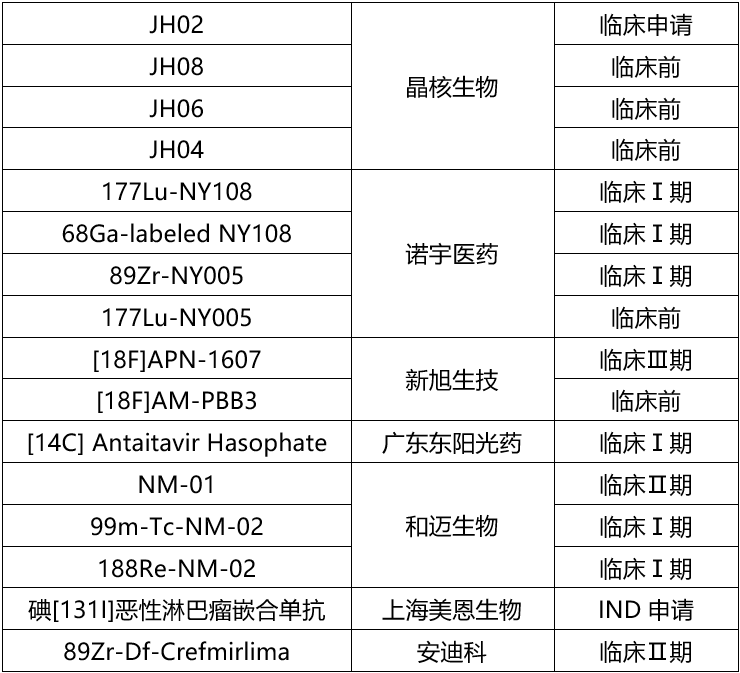

2)国内布局

在中国,近年来也有多家公司正在致力于研发放射性疗法,其中许多也已在中国进入临床阶段。就国内现状而言,我国放射性药物研制进展缓慢,自主原创性放射性药物缺乏,临床使用的放射性药物大部分为国外仿制药物。国际上用于治疗神经内分泌肿瘤的-177标记的奥曲肤(Lu-DOTATATE)、治疗前列腺癌的特异膜抗原抑制剂(Lu-PSMA-617)、治疗嗜铭细胞瘤的无载体间碘节肌(1-MIBG)等特效放射性药物尚未引进。2020年5月,我国建立了第一个放射性药物临床前安全评价实验室(GLP),但从事放射性药物研制的企业整体面临技术能力不强、产业规模不大的局面。

表:中国核药研发情况

数据来源:综合整理

3)RDC 在研企业

那么以上众多药企中,各药企“核地位”如何?如若论起国内的“核地位”,目前我国则是“两超多强”的局面。

图:国内研发核药物企业

数据来源:BIG生物创新社

在放射药物领域,中国同辐是国内放射药物及相关服务领域的先驱,目前已成为中国放射药物诊疗领域最大的供应商和生产商,拥有70%的市场份额。

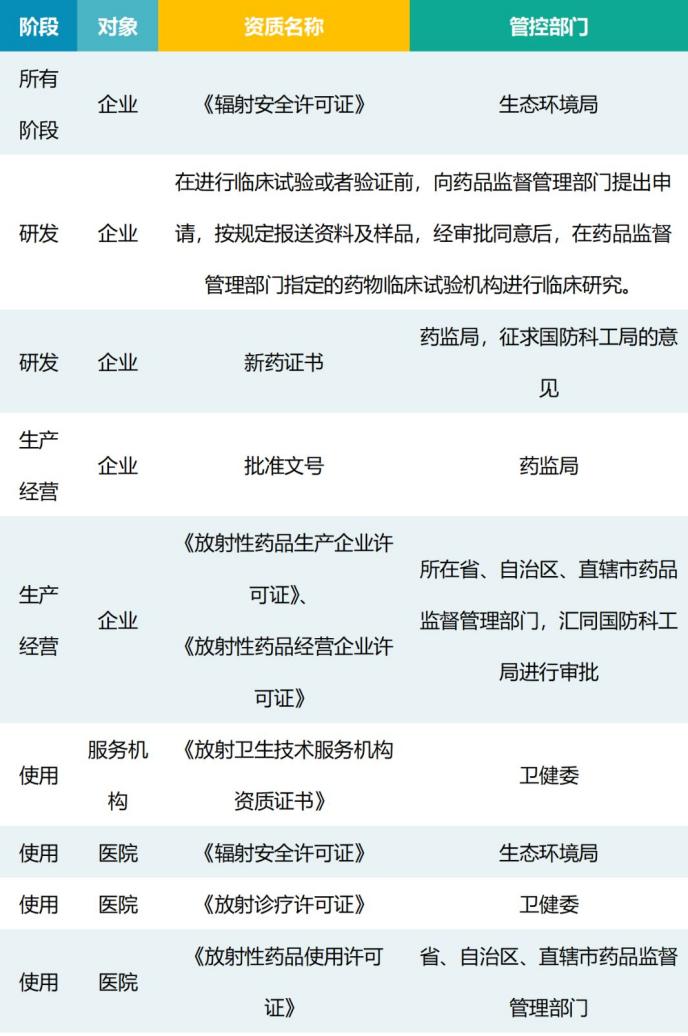

当前,中国同辐已上市产品有碘[125I]密封籽源、氯化锶[89Sr]、氟[18F]脱氧葡糖注射液、锝[99mTc]Tc标记注射液以及尿素[C-14]胶囊等。

另一大巨头东诚药业,诊断用核药以及治疗用核药一直是其布局的重点。目前东诚药业产品管线也较为丰富,重点产品详见下图。

图:东诚药业重点产品

数据来源:东诚药业2023半年报

除两大“核巨头”外,我国目前多家企业也具有较强的实力,如恒瑞医药、远大医药以及北京先通医药等众多企业,都有多条管线处于临床阶段。相信在不远的将来,我国核药物管线将愈发丰富。未来5—10年,国内RDC领域必将出现百花齐放的局面。

四、RDC药物的高壁垒与严监管

因为核药存在放射性且有半衰期的限制,使得行业具有多重壁垒。涉及到放射性同位素获取、放射性药品业务资质、环保要求、配送半径等多个方面,这也使得其产业链集中度较高,市场格局也更稳固。

以中国为例,核药行业在中国受到高度监管。自1975年以来,我国多次出台法律对放射性药品进行监管和指导,各方面规定的复杂与严格程度远高于普通药品。

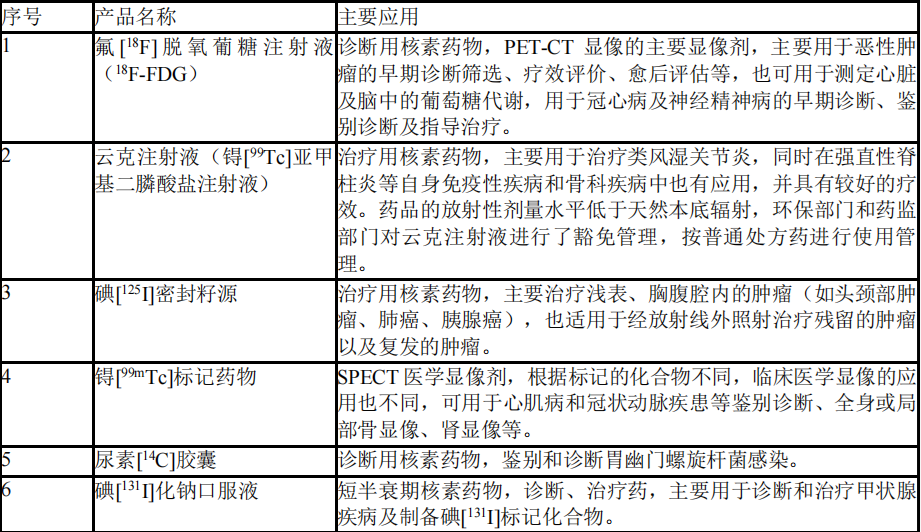

表:中国核药管理政策

在中国,对新企业而言进入核药市场从审批到原料获取以及市场进入都面临着不小的挑战:

1)监管严格,获批困难

由于核药的放射性核药,整个核药产业链生产、运输和储存各环节都受到药监局、能源部、国防科技部门、环境保护部门等多个国家多部门的严格管控。目前全国具备核药生产资质的企业仅有20余家,每种产品的下发批文一般都只有2-4家,新产品获批较慢,只要政策不发生变化,就意味着这个行业来自供应端竞争恶化的概率极小。

2)原料供应短缺,依赖进口

医用同位素的制备主要依赖于核反应堆辐照。反应堆生产的医用同位素大于 40 种,在所有医用同位素种类占比超过 80%,常用的包括99Mo/99m Tc、125,131I、89Sr、32P、177Lu、90Y、14C 等。然而由于多种原因,目前我国一共有5个反应堆,除少量131I和177Lu外,大部分反应堆辐照获得的医用同位素都依赖于进口,而海外放射性同位素供货商一般也倾向于和现有客户合作而非建立新的业务关系,否则可能带来另外的供应链风险。保证放射性同位素原料按合理价格稳定供应成为新进入者的重大挑战。

3)半衰期短,配送要求高

核药的半衰期很短,通常只有几天到几十天之内,过了这个时间未被使用就会失效。因此,核药的生运输基地一般都建在医院附近,基于按需求订单,立刻生产,立刻配送,而一家医院附近当地政府最多只给建一个核药厂,因此谁先占据更多的位置,留给后来者的机会就越少,这样一来就形成了另一个无形中的壁垒。目前在中国国内,中国同辐和东诚药业已经基本建立了全国的核药供应网络。因为核药不能远距离运输,国外的一些核药即使被引进入国内销售,也必须借助国内现有的核医药生产和销售网络。

4)行业技术门槛高、新品牌难被认可

放射性同位素的生产依赖于大型核反应堆或回旋加速器,其建造和运作需要复杂的技术且须遵守更为严格的规定。此外,制造显像诊断及医疗放射性药品涉及复杂的核技术,包括放射性示踪技术及放射性检测技术。制造商须具备合格的防辐射生产设备及机械并有合格核技术专业人员操作及监督整个生产过程,对于新进入者是很高的技术壁垒。由于行业资格、原材料、技术等多方面的限制,放射性药物市场具备垄断性特点,为确保产品的质量和安全,医院和其他医疗机构通常倾向于选择长期的显像诊断和治疗放射性药物供货商,先行者建立强大的品牌知名度之后,后来者的进入难度很高。

表:中国核药行业所需资质

五、未来发展方向和挑战

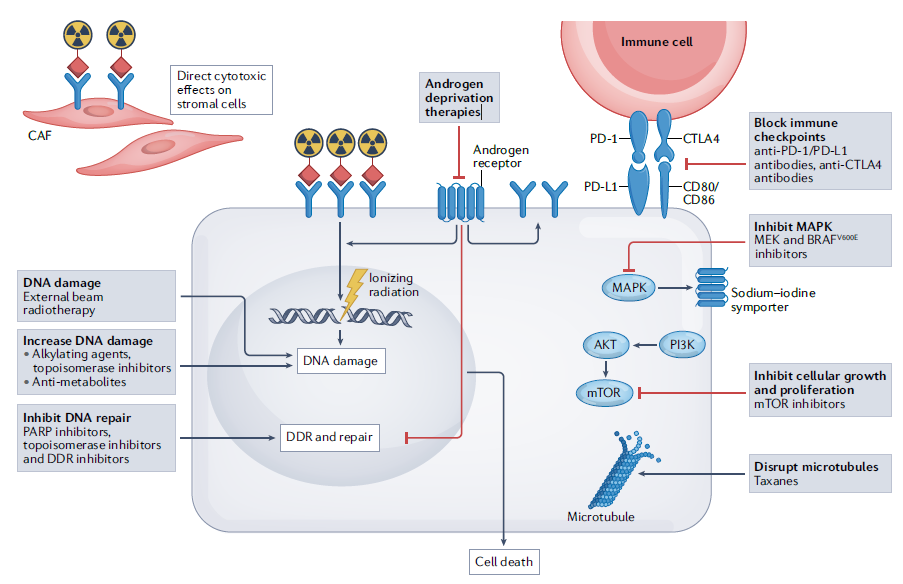

未来,放射性疗法有望从新靶点、新配体、新的放射性同位素和联合疗法四个方向取得新的进展。目前,科研人员正在开发针对多种新的生物学靶点的放射性药物,如靶向CXCR4的药物可用于血液恶性肿瘤,靶向FAP3的药物可用于多种富含基质的癌症,靶向NTR1的药物可用于胰腺癌等等。此外,还有研究人员正在探索开发靶向CCK2-R、GRP-R和整合素受体等的放射性药物。

针对新配体,在传统的多肽、小分子之外,单抗、纳米抗体等均有望发挥其作为靶向配体的优势。比如,纳米抗体由于体积小、溶解度高,在体内具有良好的组织穿透性等优点;扩大治疗性放射性同位素的范围以及更多地利用α粒子疗法,也是一个潜在的创新方向。与β射线相比,α粒子在组织中生效的距离更短,能允许选择性杀死目标癌细胞的同时保留周围的健康组织;此外,利用具有协同效应的联合治疗途径也有望进一步提高放射性药物的临床效果,比如将放射性药物与免疫检查点抑制剂、抑制DNA修复的“合成致死”新药等联用,也是目前该领域的一个研究方向。

图:放射性药物有望与多种其他疗法联合使用

六、结语

核药经过百年发展,核素的医疗生产和监管逐渐趋于成熟。近年来,RDC药物的发展为肿瘤药物提供了一条新的赛道,相较于热门靶标渐显拥挤的ADC领域,这条笼罩在核药壁垒下的新赛道无疑带给“核”企业更多的机会。目前,全球上市的RDC药物虽然不多,但是随着Novartis、Bayer等大型药企的加入和布局,未来数年内RDC药物的高速发展似乎已经呼之欲出,或许在不久的将来,人们面对肿瘤将会有更多更可靠的医疗选择。

对中国而言,核医学市场仍处于快速增长阶段,与欧美国家相比,仍有较大差距,不管是硬件设施的更新还是核药研发力量的增强,都还需要更进一步的市场环境支持和政策引导。核药的生产特性给中国国内核药企业很好的保护,但是追赶上国际步伐,特别是开发出我们自己的RDC新药,为国内肿瘤治疗提供更多的选择和走向国际市场仍需一段漫长的努力。

随着我国人口老龄化加剧,人民健康管理意识逐步日益增强,核医疗在肿瘤和神经退行性疾病等重大疾病诊疗中的作用日渐突出,多层次、多样化的核医疗服务需求将呈现爆发式增长,因此,我国的核医疗产业具有广阔发展前景。

参考文献:

- 2023年核医学/放射性药物行业发展现状调查、竞争格局及未来前景预测报告,智研咨询

- 恒瑞医药“杀入”核药领域,还有这些企业在布局,新京报

- Focus | 世界核药的发展-RDC药物的兴起,肽研社

- 远大医药2023年中期业绩

- 药品审评中心

- 智核生物官网

- 诺华、拜耳等投资布局,恒瑞医药、远大医药等也在研发,核药的开发前景有多大?药明康德

- 众药企勇闯「核药」蓝海,研发热潮下高壁垒双寡头格局疑生变?药渡

- 【医药.invest】央企坐镇,恒瑞抢入,下一个ADC呼之欲出?六日行研社