2022年国内药企跨境License-in 盘点

来源:药智网 | 发布时间:2023-01-03

摘要:作为创新药研发的重要模式之一,License-in能够通过IP引进的方式,迅速缩短研发周期,降低创新药研发的风险,有利于行业的快速发展。2022年,国内药企跨境License-in数量超过70起。

作为创新药研发的重要模式之一,License-in能够通过IP引进的方式,迅速缩短研发周期,降低创新药研发的风险,有利于行业的快速发展。

近年来,随着药物研发全球化进展,越来越多的国内制药企业采用新药授权许可引进(license-in)模式丰富自身产品线。

据不完全统计,2022年,国内药企跨境License-in数量超过70起。

与2021年相比,无论是交易数量、交易金额2022年均有所下降。2021年有两起跨境License-in交易金额超过10亿美元,前10大交易门槛高达4亿美元;而今年尚无超过10亿美元的License-in交易出现,前10大交易门槛不到2亿美元,这与今年医药市场整体回归理性相对应。

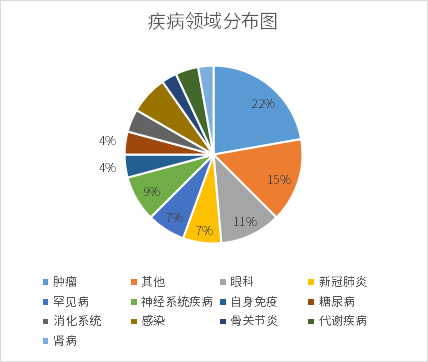

从疾病领域分布来看,2021年License in活跃的肿瘤、感染、神经科学、自身免疫等领域在2022年依然是热门领域,此外眼科领域今年交易格外火热,成为除肿瘤外最活跃的交易领域。

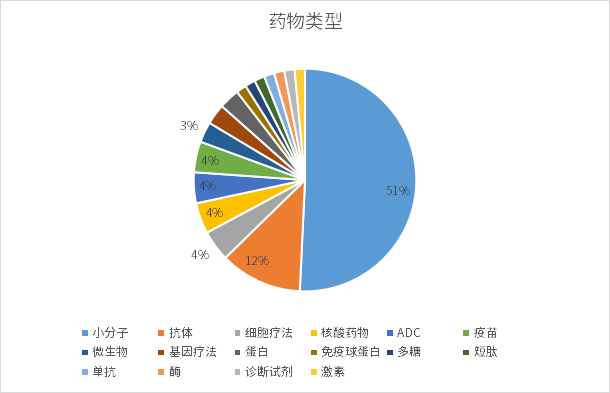

从药物类型来看,交易项目涉及小分子、ADC、单抗、双抗、疫苗、细胞疗法、核酸药物等多个赛道。

资料来源:药智投融资数据库

最高9.3亿美元,华东医药霸榜前二

从交易数量来看,2022年复星医药、华东医药、翰森制药的交易数量最多,其中复星医药的交易数量排名第一,有5项;授权方大多数来自美国、瑞士、韩国和德国等国家。

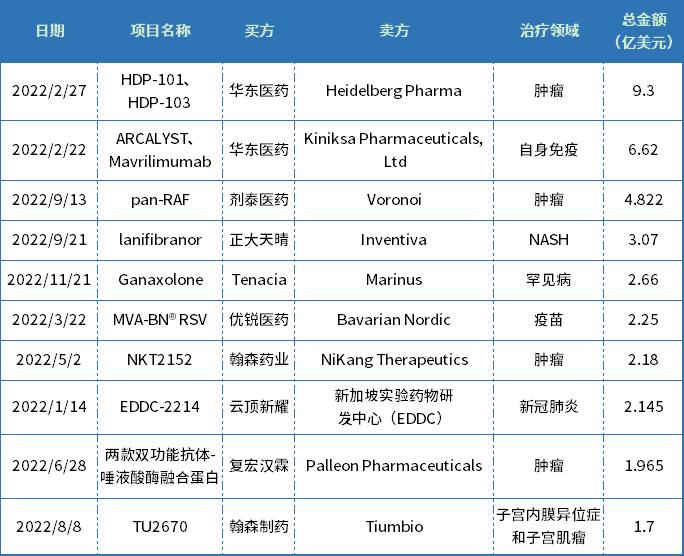

表1. 2022年国内药企跨境License-in交易TOP10

资料来源:药智投融资数据库

从交易金额来看,华东医药引进6款创新药,霸榜前二。

今年2月,华东医药相继宣布与Heidelberg和Kiniksa达成合作协议。

从Heidelberg获得4款ADC产品,包括在研产品HDP-101和HDP-103在20个亚洲国家和地区的独家开发及商业化权益、在研产品HDP-102、HDP-104的独家选择权(Opt-in)以及另外两款后续在研产品的优先谈判权(ROFN),合作金额最高可达9.3亿美元。

从Kiniksa获得两款自身免疫领域的全球创新产品Arcalyst及Mavrilimumab,在中国、韩国、澳大利亚、新西兰、印度等24个亚太国家和地区(不含日本)的独家许可,合作金额6.62亿美元,包括首付款2200万美元,最高不超过6.4亿美元的开发、注册及销售里程碑付款以及分级两位数的净销售额提成费。

排名前10的交易中,翰森制药也有两项。

5月,翰森制药从NiKang Therapeutics公司引进NKT2152在大中华区的开发和商业化独家权利。NiKang公司将获得1500万美元的首付款,及最多2.03亿美元的开发、注册及基于销售的商业化里程碑潜在付款,以及基于净销售额的分级特许权使用费。NKT2152属HIF2α小分子抑制剂,拟开发用于晚期透明细胞肾细胞癌症(ccRCC)。

8月,翰森制药又从韩国生物医药研发公司TiumBio引进TU2670在中国(包括香港、澳门及台湾)的开发、注册审批及商业化独家许可协议。TiumBio将获得450万美元首付款,150万美元的技术转让费及最多1.64亿美元的开发、注册及基于销售的商业化里程碑潜在付款,以及基于产品净销售额的分级特许权使用费。TU2670是一种口服非肽类GnRH受体拮抗剂,拟开发用于治疗雌激素依赖的相关疾病,包括女性常见的子宫内膜异位症和子宫肌瘤。

今年license-in交易金额较大的企业还有剂泰医药、正大天晴、Tenacia、优锐医药、云顶新耀、复宏汉霖等企业,在此不一一赘述。

肿瘤、眼科最热门,感染、自免等领域百花齐放

从治疗领域来看,肿瘤领域最多,占比约20%,其次为眼科,感染、罕见病、神经系统疾病、自身免疫、糖尿病等也是交易的热门领域。

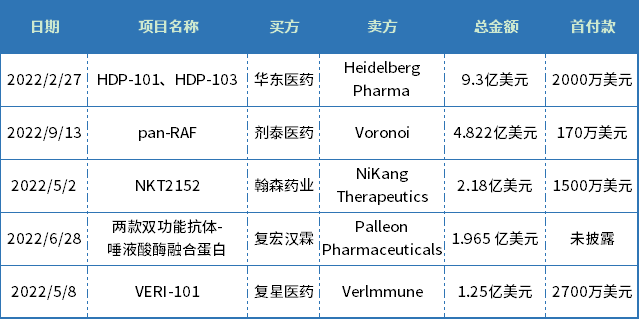

受肿瘤免疫学推动,肿瘤治疗迎来了重大突破,也是过去几年交易最多的领域。2022年依然是肿瘤领域交易成果颇丰的一年,有15项交易涉及肿瘤治疗药物。最大的一笔交易来自华东医药,这也是2022年国内药企跨境License-in 最大的一笔。

表2. 2022年肿瘤领域国内药企跨境License-in交易TOP5

资料来源:药智投融资数据库

近年来,随着人口老龄化加剧以及生活节奏加快、生活方式变化、电子产品普及等因素造成了用眼负荷加重,各种眼科疾病发病率随之上升。为了满足广大的、持续的眼科治疗市场需求,目前众多企业都在加码布局该领域。

在国内,Biotech新生代也正争先涌入眼科赛道,眼科领域交易频繁。

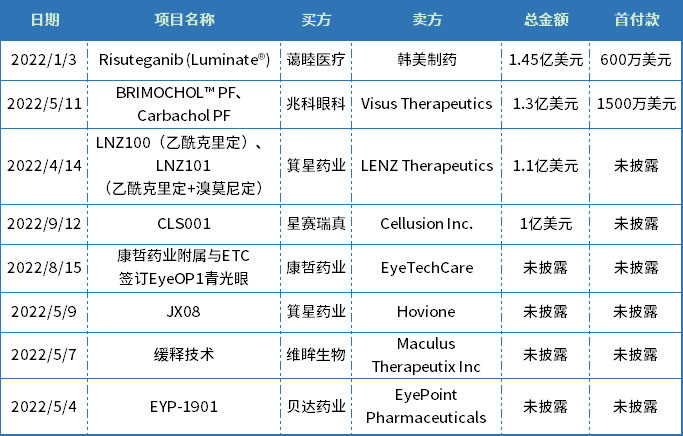

2022年有8项License-in交易发生在眼科领域,是除肿瘤学外最受欢迎的治疗领域。

表3. 2022年眼科领域国内药企跨境License-in交易

资料来源:药智投融资数据库

1月,蔼睦医疗与韩美制药达成许可协议,以总计 1.45 亿美元获得针对治疗中期干性年龄相关性黄斑变性 (Dry AMD) 及其他玻璃体视网膜疾病,同类首创玻璃体内注射产品 Risuteganib(又名 “Luminate”)在大中华区(包括中国大陆、香港、台湾和澳门)的独家生产、开发和商业化权利。

4月、5月,箕星药业先后与LENZ Therapeutics和Hovione公司达成协议,引进两款在研老花眼治疗药物在中国的独家权益,及眼科项目JX08 的全球权利。

5月,兆科眼科与Visus Therapeutics达成合作,以最高1.3亿美元获得老花眼滴眼液BRIMOCHOL PF及CARBACHOL PF在大中华区、韩国及指定东南亚市场商业化权利。

此外,星赛瑞真、康哲药业、维眸生物、贝达药业也在2022年对眼科领域进行了布局。

受新冠疫情的影响,包括COVID-19疫苗和治疗药物在内的感染领域近年交易项目激增,今年新冠感染领域依然是交易热门领域,有5笔交易,来自华海药业、云顶新耀、华润双鹤等企业。此外,罕见病、神经系统疾病、自身免疫性疾病领域百花齐放,都有多笔交易发生。

资料来源:药智投融资数据库

结语

众所周知,创新药研发需要长时间的积累,而License-in模式,可以打破了研发周期长的这一禁锢。

但License-in并非捷径。如果说创新药研发更考量药企的研发能力的话,那么License-in模式则更需要管理层具备足够的行业视野。虽然License-in模式省略了前期研发费用,但同样它也需要付出一定的首付款和后续研发费用。

License-in模式可以借鉴国外已有的研究成果,提高研发效率;做到与国外几乎同步的研发进度,从而使产品更早地在国内上市。希望这些产品能顺利在国内上市,惠及更多中国患者。