2023H1ADC药物行业概览

来源:综合整理 | 发布时间:2023-08-08

摘要:ADC 现在是抗癌武器库中的重要模态。未来几年获批的 ADC 数量有望大幅增加,满足不断增长的未满足医疗需求。本文从ADC药物的发展历程、产业链分析、行业规模、政策梳理、竞争格局、研发管线分析及上市名单、药物单价及营收、国内企业研发现状等多维度进行了分析。

一、ADC药物行业定义

偶联反应,又名耦合反应。偶联反应是由两个有机化学单位,进行某种化学反应,而得到一个有机分子的过程。ADC药物(Antibody-drug conjugates),即抗体偶联药物,是一类通过化学连接子(Linker)将小分子细胞毒药物(Drug/Payload)与抗体(Antibody)偶联而产生的药物。ADC分子进入人体后,可通过单克隆抗体的导向作用与靶细胞表面的抗原结合,进入靶细胞内,进入细胞内的ADC分子可通过化学或者酶促作用释放出效应分子,以达到消灭靶细胞的目的。ADC药物结合单克隆抗体靶向性强和小分子毒素高活性等优点,既可以降低小分子细胞毒素的毒副作用,又提高了药物疗效与药物特异性,改善治疗窗口。

二、ADC药物发展历程

ADC药物的发展历程历经三个阶段,分别是萌芽期(第一代ADC药物)、启动期(第二代ADC药物)以及目前的高速发展期(第三代ADC药物)。萌芽时期第一代药物从概念的提出到研发上市历经100年。但是此时的ADC药物较为落后,使用的是小鼠的单克隆抗体,这一代的药物活性稳定性都较低,且外源抗体会引起人体的免疫反应,导致总体的药效低毒性也大。第二代药物也是当前市场上广为流通的药物,抗体靶向性提高,小鼠单克隆抗体也被人源 抗体替代,可切割型连接子以及更为有效的小分子细胞毒素被使用,ADC治疗效果得到了大幅的提升。第三代是单克隆抗体被进一步优化,连接子和小分子药物的进一步开发。

开始时间:1900 结束时间:2000 阶段:萌芽期

行业动态:Paul Ehrlich在1900年代就已经提出“魔法子弹”的概念,可特定攻击癌细胞而不伤害正常细胞组织,即为ADC药物的雏形。1980年第一次对 人类肿瘤尝试使用ADC药物,但并未成功。1991年小鼠单克隆抗体的免疫原性局限了ADC药物的发展。2000年,辉瑞推出CD33靶向药物-吉 妥珠单抗奥佐米星(Gemtuzumab ozogamicin)成为第一个被FDA批准的ADC,用于治疗复发和难治性急性骨髓性白血病。

行业影响/阶段特征:第一代ADC药物时期。从最初提出的魔法子弹概念,到落地研发成功上市的药物,期间历时100年。辉瑞的研发出第一代的ADC药物,由于副作用较大,因此在市场中并未受到较大的欢迎。

开始时间:2001 结束时间:2017 阶段:启动期

行业动态:2011年,美国的SeaGen与武田制药共同开发的CD30靶向ADC药物-维布妥昔单抗(brentuximab vedotin)被批准用于治疗经典霍奇金淋巴瘤和间变性大细胞淋巴瘤(ALCL)。2013年,罗氏开发的HER2靶向用于乳癌治疗的ADC药物-恩美曲妥珠单抗(T-DM1,也叫Kadcyla)被批 准用于治疗转移性乳癌(2021年销售额最高的ADC药物)。2017年,辉瑞Mylotarg获得FDA批准重新上市,用于治疗新确诊的CD33+成人急性髓性白血病。

行业影响/阶段特征:此阶段为第二代ADC药物。第二代药物特点是抗体靶向性提高,小鼠单克隆抗体也被人源抗体替代,可切割型连接子以及更为有效的小分子细胞毒素被使用,ADC治疗效果得到了大幅的提升。目前,市场中大部分药物都属于第二代药物。

开始时间:2017 结束时间:2022 阶段:高速发展期

行业动态:2018年FDA批准Lumoxiti用于既往已接受过至少两种系统疗法(包括嘌呤核苷类似物)治疗失败的复发性或难治性毛细胞白血病(HCL)成人患者的治疗。2019年美国SeaGen与阿斯利康共同开发的Padcev上市,用于治疗局部晚期或转移性尿路上皮癌患者。同年,阿斯利康和日本第一三共联合开发的HER2靶向的第三代ADC药物DS-8201临床数据惊艳全球,打开了HER2肺癌、乳腺癌、胃癌以及肠癌治疗的新格局。

行业影响/阶段特征:第三代ADC药物。第三代的优势在于,单克隆抗体被进一步优化,连接子和小分子药物的进一步开发,成为了各大药企的研发重点和竞争目标。新一代ADC药物的研究重点分别是:根据不同的肿瘤选择更为适合的抗体、能够被酶解或溶酶体酸性不稳定的可切割型连接子,以及能够更有效抑制细胞分裂的细胞毒素上。

三、ADC药物产业链分析

国家政策降低上市风险和注册审批时间,助力行业持续健康发展。产业链上游负责技术开发及临床研究,中游主要涉及合同定制生产。下游主要涉及医药销售外包,以及对上市产品有需求的肿瘤患者。上游具有定价权,抗体原料和生物反应容器市场份额大都被国外产家所占有,且市场集中度较高,国内 ADC药物开发企业基本不享有对其定价权。中下游则相反,由于参与者较多,行业集中度偏低,尤其是下游医药销售外包。当前中国上市的ADC药物仅4 个,中游企业能够快跟上市场,将会获得较大的利润空间。但从整体上来看,中游生产端毛利率相对于研发及销售端要偏低一些。

四、ADC药物行业规模

ADC药物行业的市场规模主要是由国家政策支持,内部ADC药物行业更新,化学药竞争加剧,传统肿瘤治疗方式局限性四方面因素所驱动。国家扩大集采 范围,荣昌生物的维迪西托单抗已经纳入医保目录。其次规范性和支持性的行业政策逐年出台,引导ADC药物行业持续健康发展。新一代ADC药物的单克隆抗体得到优化,肿瘤细胞靶向性提高,细胞毒性小分子药物种类更多,药物显示更好的临床疗效和安全性。

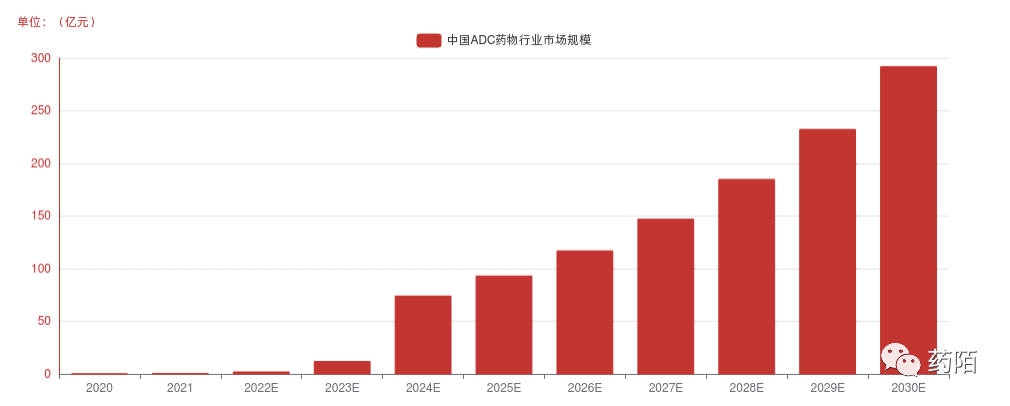

2020年-2025年,因新品上市以及患癌人数不断增加,因此从市场规模也随之上升。根据头豹研究院整理,ADC药物的市场规模预计在2024年有望达到74 亿元,2030年预计市场规模达到292亿元人民币,2024-2030年复合增长率为25.71%。

中国ADC药物行业市场规模,2020-2030E

五、ADC药物政策梳理

政策名称:《关于发布接受药品境外临床试验数据的技术指导原则的通告》

颁布主体:国家药监局 生效日期:2018-07 影响:9

政策性质:指导性政策

政策内容:药品在中华人民共和国境内申报注册时,接受申请人采用境外临床试验数据作为临床评价资料的工作。指导原则所涉及的境外临床试验数 据,包括但不限于申请人通过创新药的境内外同步研发在境外获得的临床试验数据。在境外开展仿制药研发,具备完整可评价的生物等效性 数据的,也可用于注册申请。

政策解读:本指导原则所涉及的境外临床试验数据,包括但不限于申请人通过创新药的境内外同步研发在境外获得的临床试验数据。在境外开展仿制药研发,具备完整可评价的生物等效性数据的,也可用于注册申请。该指导原则的发布有利于加快ADC创新药的研发上市。

政策名称:《4+7城市药品集中采购文件》

颁布主体:中央全面深化改革委员会 生效日期:2018-11 影响:8

政策性质:规范类政策

政策内容:明确深化药品集中带量采购制度改革,促使药品价格回归合理水平,强调国家组织药品集中采购试点,目的是探索完善药品集中采购机制和 以市场为主导的药价形成机制,降低群众药费负担,规范药品流通秩序,同时合理调配医保基金用途配比,报销创新药,支持本土高性价比 ADC药物的研发与生产。

政策解读:从通过质量和疗效一致性评价的仿制药对应的通用名药品中遴选试点品种。经国家药品监督管理部门批准、在中国大陆地区上市的集中采购 范围内药品的生产企业,均可参加试点。

政策名称:《“十四五”生物经济发展规划》

颁布主体:药监局 生效日期:2021-03 影响:8

政策性质:指导性政策

政策内容:《规划》提出发展生物医药、生物农业、生物质替代、生物安全4大重点发展领域,以及生物医药技术惠民、现代种业提升等7项重大建设工程

政策解读:加快生物医药等行业,聚集生物医药等重大创新领域组建一批国家实验室。要着力做大做强生物经济,到2025年生物经济成为推动高质量发 展的强劲动力。

六、ADC药物竞争格局

竞争格局主要从三个维度进行分析,分别是抗体偶联药物在研产品进程、企业相关产品的在研管线数量以及资本市场表现能力。通过采取横纵向维度,对当前ADC药物行业的竞争格局进行分析。

根据这三个指标,可以看出第一梯队的企业是荣昌生物。维迪西托单抗已于2021年6月批准上市,成为中国首个国产ADC药物,并已纳入医保范围。同时,荣昌生物的在研管线数量居于中国ADC药企首位。第二梯队的企业是美雅珂和东曜药业。美雅珂于2020年5月被乐普生物所收购,致力于生产ADC药 物。其次,东曜药业的注射剂TAA013已进入临床III期,表现较为突出。位于第三梯队研发进程的企业包含恒瑞医药、齐鲁制药、海正药业、新码生物、百奥泰、石药控股、复星药业、多禧生物、诗健生物以及上海张江。其中多禧生物与复星药业的ADC药物已进入临床II期,在第三梯队里具有先发优势。其余企业的ADC药物主要处于临床I期或者获批临床阶段。

上市产品中国外ADC药物为主。在中国上市的ADC药物仅有罗氏KADCYLA、武田制药的ADCETRIS、荣昌生物的维迪西托单抗以及辉瑞的奥加伊托珠单抗。国产药物集中于HER2靶点,靶点差异化有望获得竞争优势。现阶段,本土企业ADC药物研发多集中于HER2靶点,伴随HER2靶点竞争愈加激烈,布局其他靶点的企业有望通过差异化获得优势现阶段。HER2靶点ADC药物研发企业增加,布局其他靶点的企业如美雅珂,更具备竞争优势。

七、ADC抗体偶联药物的研发管线现状分析&上市名单

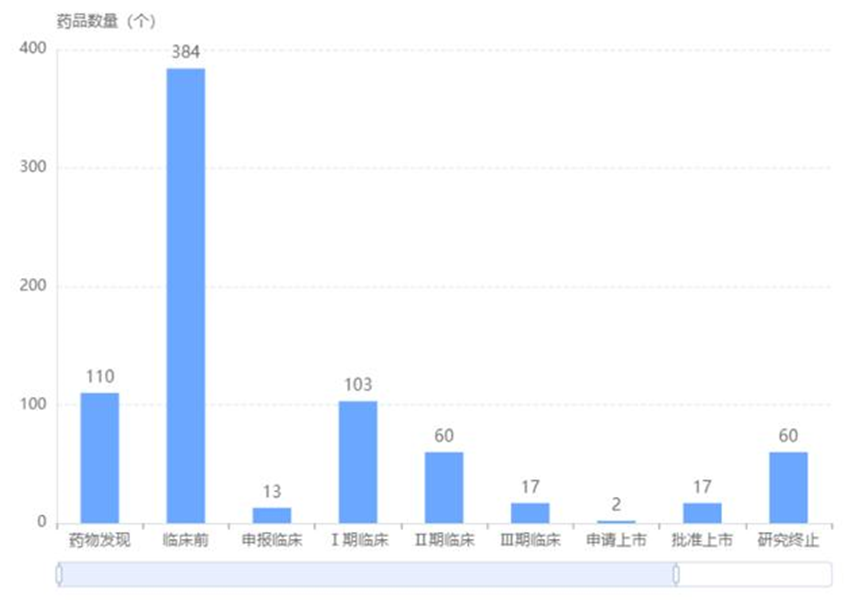

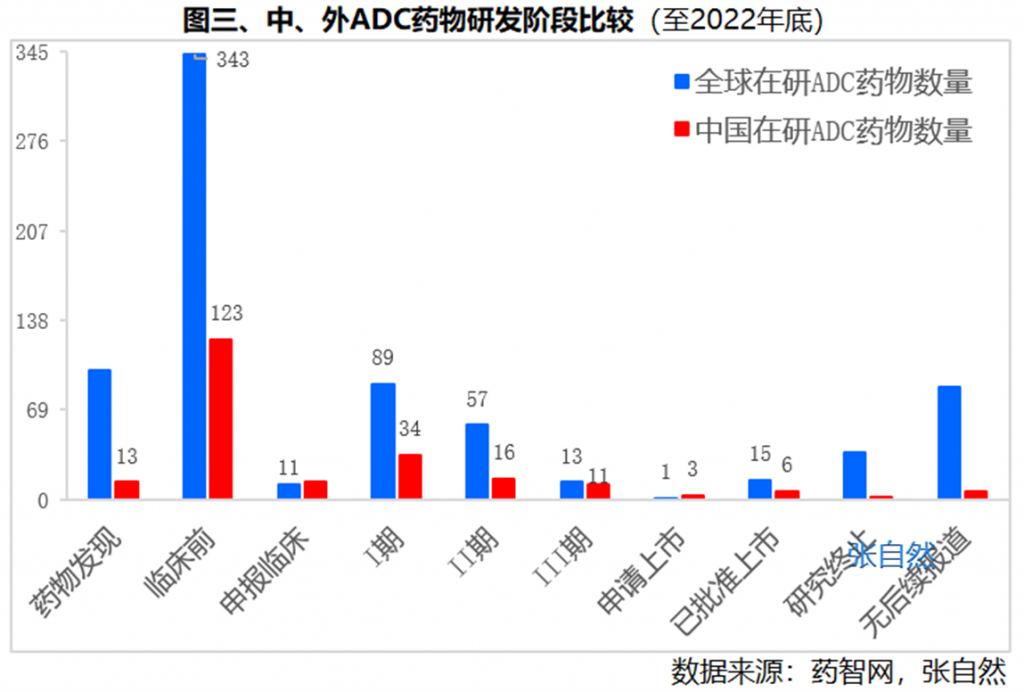

目前,全球ADC药物共有896款,药物发现阶段有110种,临床前阶段384种、申报临床阶段有13种,Ⅰ期临床有103中,Ⅱ期临床有60种,Ⅲ期临床有17种,申请上市阶段有2种,批准上市有17种,研究终止有60种。

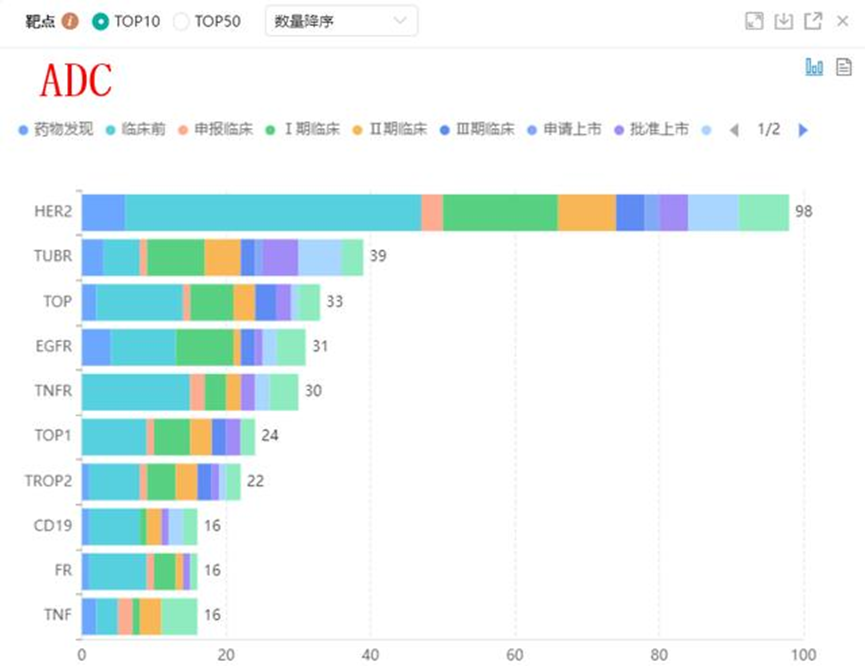

其中,HER2 ADC占比依旧最高。因此,作为HER2 ADC的杰出代表,德曲妥珠单抗的成功或将改变ADC领域的开发格局与产品策略,最直接的变化已经体现在ADC药物的载荷选择。

从治疗领域来看ADC药物还是以肿瘤为主,除了HER2阳性乳腺癌,德曲妥珠单抗还有治疗更多适应症的潜力。在美国,该药还被FDA批准用于治疗HER2低表达乳腺癌、HER2阳性胃癌和胃食管结合部腺癌患者、携带HER2突变的非小细胞肺癌患者等适应症。

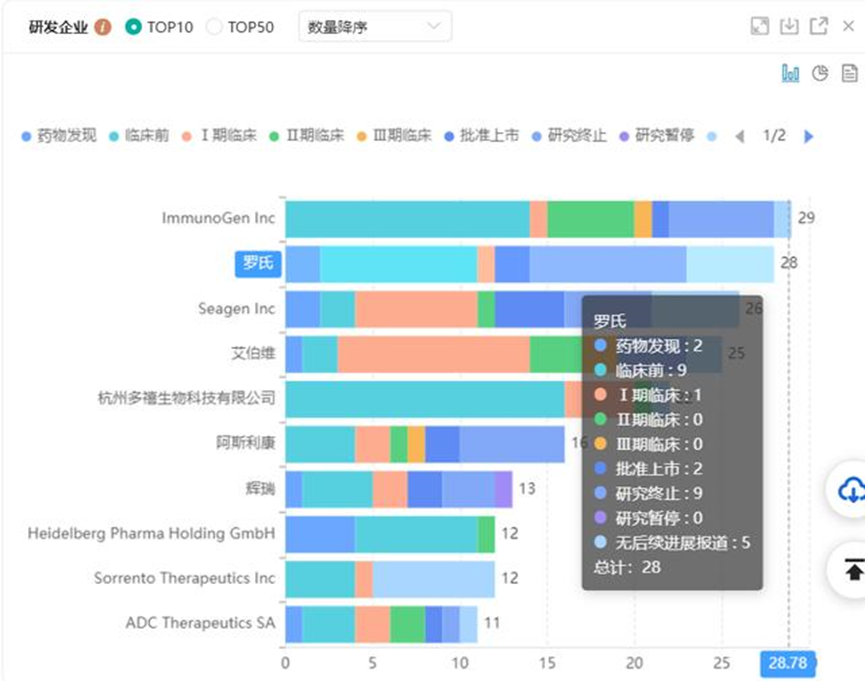

从研发企业布局来看主要以国外的ImmunoGen Inc、罗氏、Seagen Inc、艾伯维等公司为主,国内ADC药物布局最多的企业为杭州多禧生物。

ADC抗体偶联药物–上市名单

截止2023年5月,全球上市的ADC抗体偶联药物有loncastuximab tesirine、奥加伊妥珠单抗、戈沙妥珠单抗、mirvetuximab soravtansine、enfortumab vedotin、tisotumab vedotin、belantamab mafodotin、维布妥昔单抗、维迪西妥单抗、维泊妥珠单抗、恩美曲妥珠单抗类似药、恩美曲妥珠单抗、德曲妥珠单抗、gemtuzumab ozogamicin、moxetumomab pasudotox、ibritumomab tiuxetan、cetuximab sarotalocan,7款ADC在中国获批上市,即罗氏的恩美曲妥珠单抗与维博妥珠单抗、Seagen/武田制药的维布妥昔单抗、辉瑞的奥加伊妥珠单抗、阿斯利康/第一三共制药的德曲妥珠单抗、荣昌生物的维迪西妥单抗、吉利德/云顶新耀的戈沙妥珠单抗。其中,后二者为本土企业荣昌生物和云顶新耀(引进吉利德)申请上市。

八、ADC药物单价及营收

单价

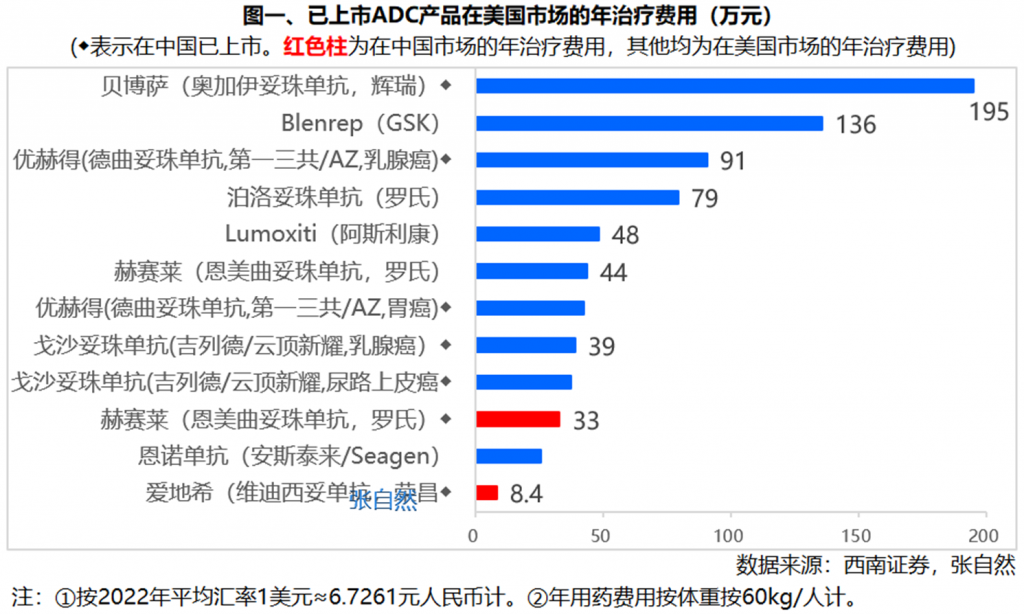

在美国市场,ADC药物定价最贵的是辉瑞的贝博萨(奥加伊妥珠单抗),以60kg体重计,年治疗费用达29万美元,折合人民币近200万元(195万元),其次是GSK的Blenrep,定价136万元。二者也是唯二超过百万元的ADC药物。

>50万元的有2个,即第一三共/阿斯利康的优赫得(德曲妥珠单抗,用于治疗乳腺癌)91万元、罗氏的泊洛妥珠单抗79万元。

>40万元的有3个,即阿斯利康的Lumoxiti 48万元、罗氏的赫赛莱(恩美曲妥珠单抗)44万元、第一三共/阿斯利康的优赫得(德曲妥珠单抗,用于治疗胃癌)42万元,定价最低的安斯泰来/Seagen的恩诺单抗,定价26万元。

在中国市场,罗氏的赫赛莱(恩美曲妥珠单抗)定价33万元。我国首个国产ADC药物荣昌生物的爱地希(维迪西妥单抗)定价最低,仅8.4万元。

有3款ADC已通过医保谈判降价后纳入了国家医保,除荣昌生物的爱地希外,还有罗氏的恩美曲妥珠单抗、Seagen/武田的维布妥昔单抗。

营收

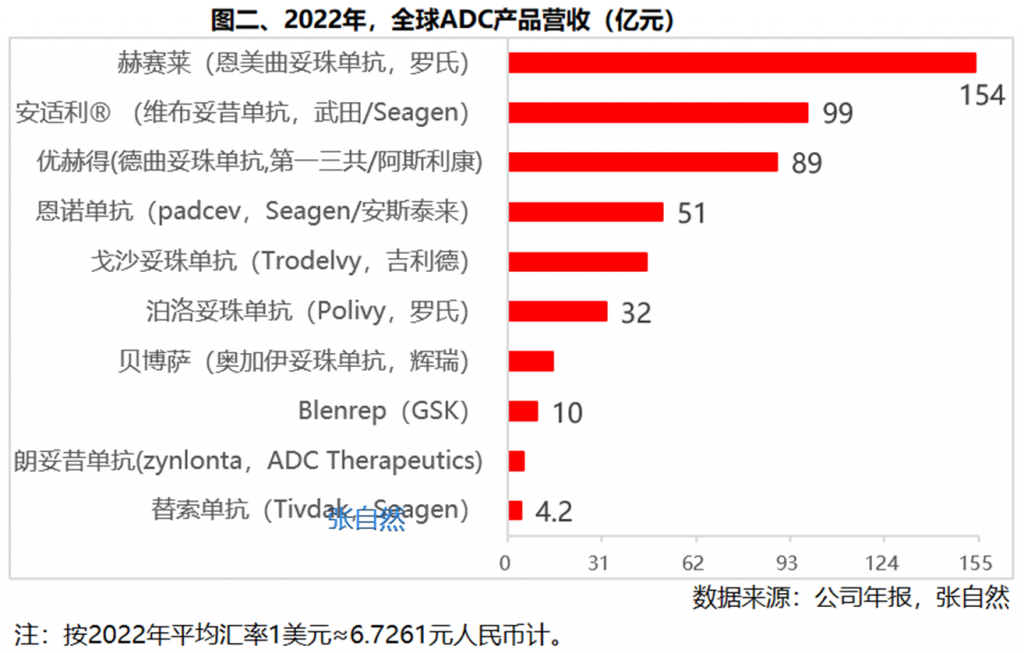

目前,全球已有超过10款ADC药物实现了商业化,2022年,全球ADC药物营收超过500亿元,达504亿元。

2022年,营收最高的是罗氏的赫赛莱(恩美曲妥珠单抗),实现销售22.88亿美元,折合人民币154亿元,也是唯一年营收过百亿的ADC。

其次是,武田/Seagen的安适利®(维布妥昔单抗)和第一三共/阿斯利康的优赫得(德曲妥珠单抗),都超过了80亿元,分别为99亿元和89亿元。

超过20亿元的3个,即Seagen/安斯泰来的恩诺单抗(padcev)、吉利德的戈沙妥珠单抗(Trodelvy)和罗氏的泊洛妥珠单抗(Polivy),都超过了30亿元,分别为51亿元、46亿元和32亿元。

九、国内企业ADC研发现状分析

国内170余个ADC在研药物,进入临床阶段的近60个。

以截止2022年底数据为例,我国有3个申请上市,处于临床I期、II期、III期的分别有34个、16个和11个。

中、外ADC药物研发阶段对比

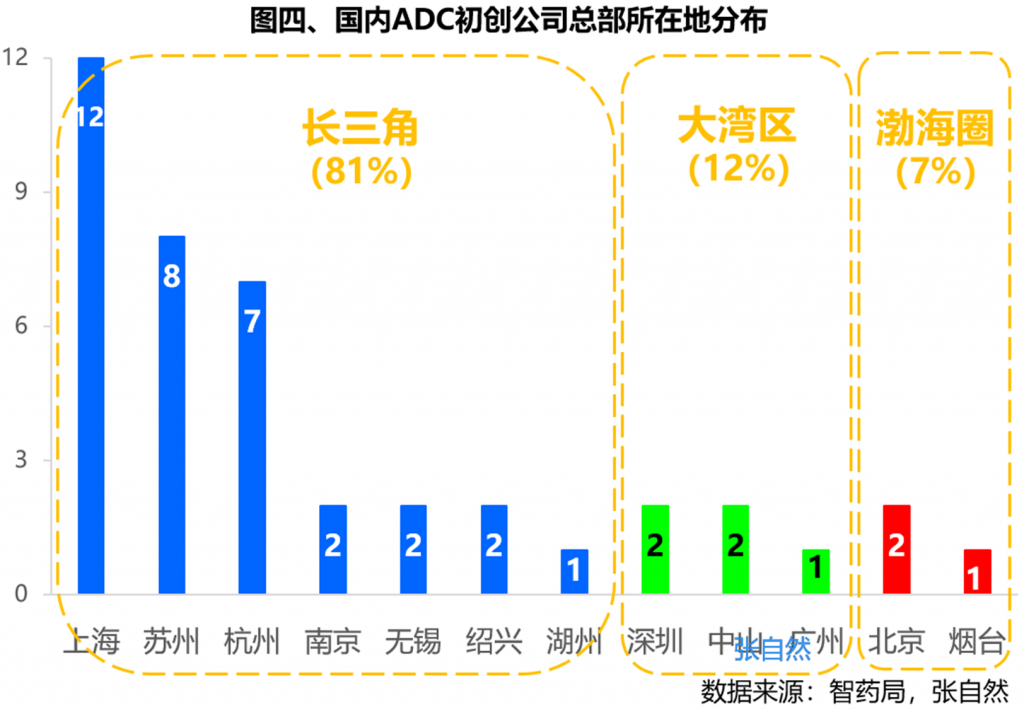

全国已有ADC药物初创公司42家,其总部都位于沿海经济发达城市,无一例外,共涵盖了6个省份、12个城市,且长江三角洲就有34家,占比高达81%。其中,上海、江苏、浙江分别占了12家、12家和10家,三省份相当均衡。就单一城市来看,上海12家、苏州8家、杭州7家。如上海的以臻格生物、有临医药,苏州的启德医药、普方生物、宜联生物,以及杭州的多禧生物、百力司康等。

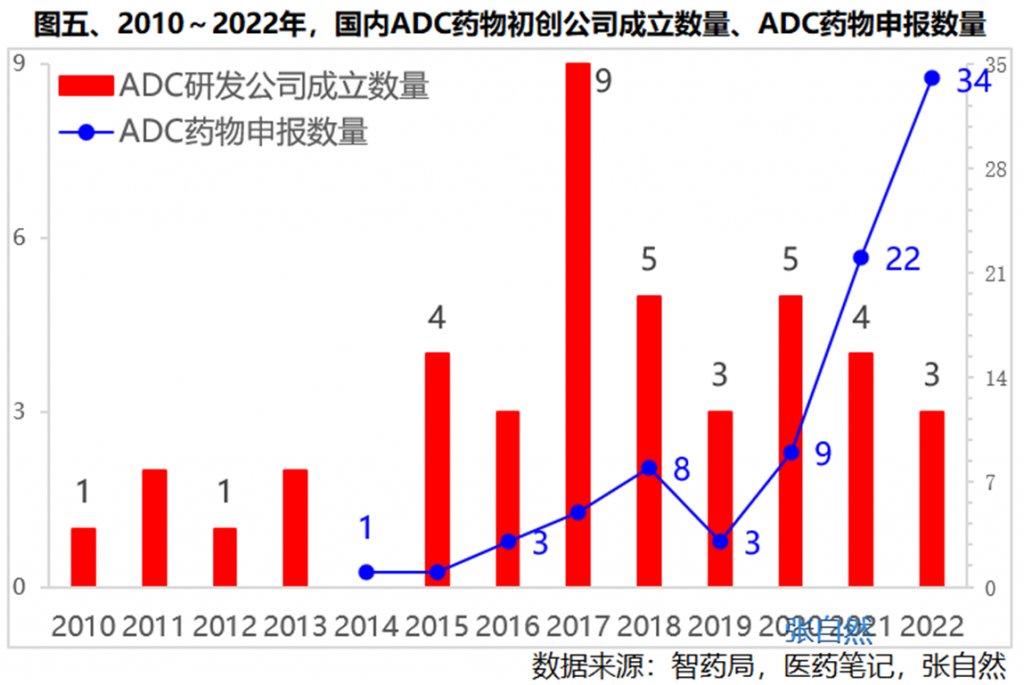

再看下ADC初创公司成立的时间,尽管早在10年前的2010年就已有ADC公司成立,但高峰却发生在2017年,仅此一年就成立了9家,占了目前全部42家的五分之一,原因何在?

于2000年上市的全球第一款ADC药物Mylotarg,因副作用大退市后,于这一年(2017年)再次批准上市激发了创业者的热情所致。

2017年后,趋于平稳,每年平均都有4家ADC初创公司成立。

随着ADC初创公司数量的增多,我国ADC药物申报的数量也相应增长,由2020年的9个,增加到了2021年的22个、2022年的34个。

国内企业中,荣昌生物、云顶新耀已有ADC产品获批上市;恒瑞医药、东耀药业、科伦药业、信达生物、华东医药的ADC产品已经处于临床III期阶段。

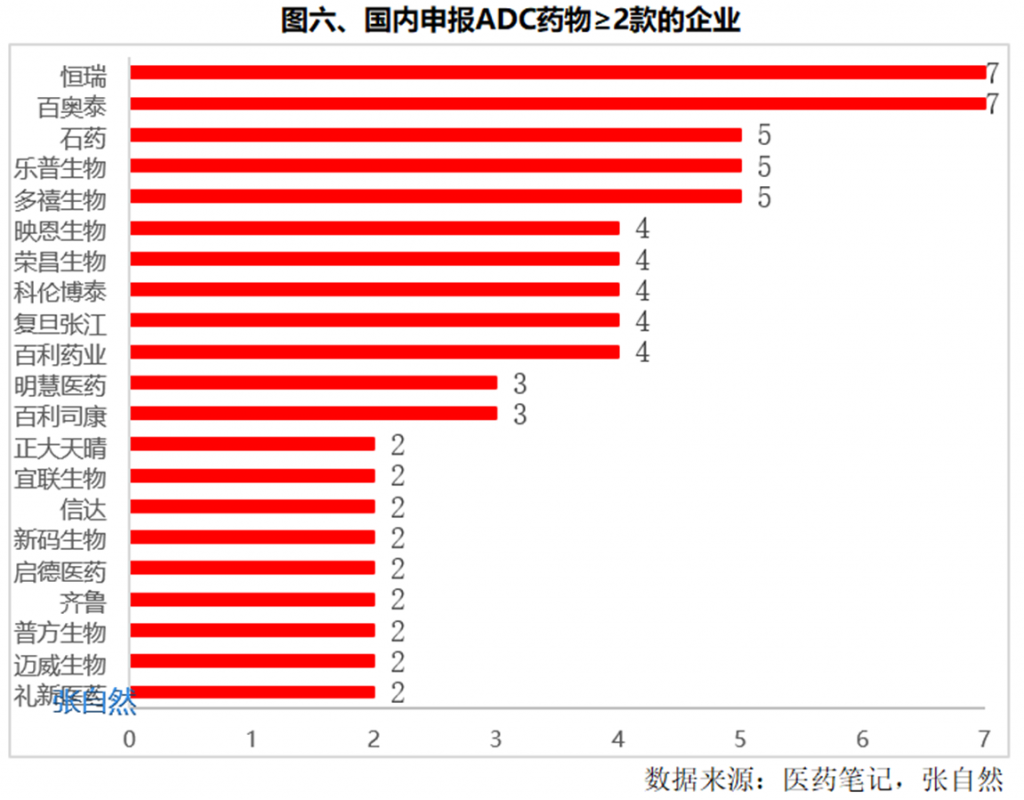

目前,申报ADC药物最多的是恒瑞和百奥泰,都有7个。

申报5个的有3家,即石药集团、乐普生物和多禧生物。

申报4个的有5家,即映恩生物、荣昌生物、科伦博泰、复旦张江和百利药业。

中国ADC新药正在扮演越来越重要的角色,科伦博泰HER2 ADC递交上市申请。多禧生物技术平台,科伦、石药、荣昌、礼新等多款ADC新药完成License-out交易。

总结

ADC已然成为临床肿瘤学实践中的一种关键模态。自 Brentuximab Vedotin (BV)首次获得批准,已经白驹过隙地过去了十多年,多种ADC销售额实现了快速增长,2022年三款药物(BV、T-DM1和 T-DXd)的销售额超过10亿美元,这证实了ADC在临床中的广泛使用。由于ADC比传统化疗药物贵得多,因此它们的成本效益将受到越来越多的审查。BV在延长患者寿命和质量调整生命年数等方面优于护理标准。

ADC发展的一个重要背书,在于与传统细胞毒剂相比,它们的治疗指数有了显著的提高。

ADC将在多大程度上取代传统的细胞毒性化学疗法,这是行业普遍关心的问题。目前ADC的局限性包括它们的成本和肠胃外给药(尽管许多小分子细胞毒素也必须通过肠胃外给药)。ADC不太可能通过皮下给药,但皮下给药是一种适合门诊治疗的途径,如今越来越多的未偶联抗体已经以皮下制剂的形式上市。

ADC现在是抗癌武器库中的重要模态。即使ADC药物的开发比单纯抗体更复杂,但未来几年获批的ADC数量有望大幅增加,满足不断增长的未满足医疗需求。