2020年血制品行业稳健增长,并购整合成主旋律

来源:药智网 | 发布时间:2021-03-03

摘要:新冠疫情在助推部分血制品公司业绩大幅增长的同时,也加速了行业成长步伐。加上,在行业本身并购整合加速的大趋势下,龙头公司保持强者恒强、中小市值公司不断提升实力,寻求挤进第一梯队,成为当下行业发展的主旋律。

在集采制度化、常态化的大背景下,血制品、疫苗、医疗服务等集采免疫赛道,成为资本市场的追逐热点。

特别是去年新冠肺炎疫情的爆发,让本就供不应求的血制品行业供需矛盾更加突出。但与此同时,在业绩增长的基础上,相应公司2020年股价也出现不同程度的上涨。

目前,上海莱士、卫光生物、天坛生物、博晖创新等4家药企已公布2020年业绩预告。

一、血制品行业在整体医药行业中的地位

随着人口老龄化程度的不断加快和人们对健康生活需求的不断提高,血制品行业在整体医药行业中的地位逐渐提升。

一方面,因其具有行业准入标准高企、血制品进口限制和资源属性强烈等特点,血制品成为了稀缺性极强的优质赛道。另一方面,血制品作为集采免疫赛道之一,又将在未来很长一段时间深受投资者的青睐。

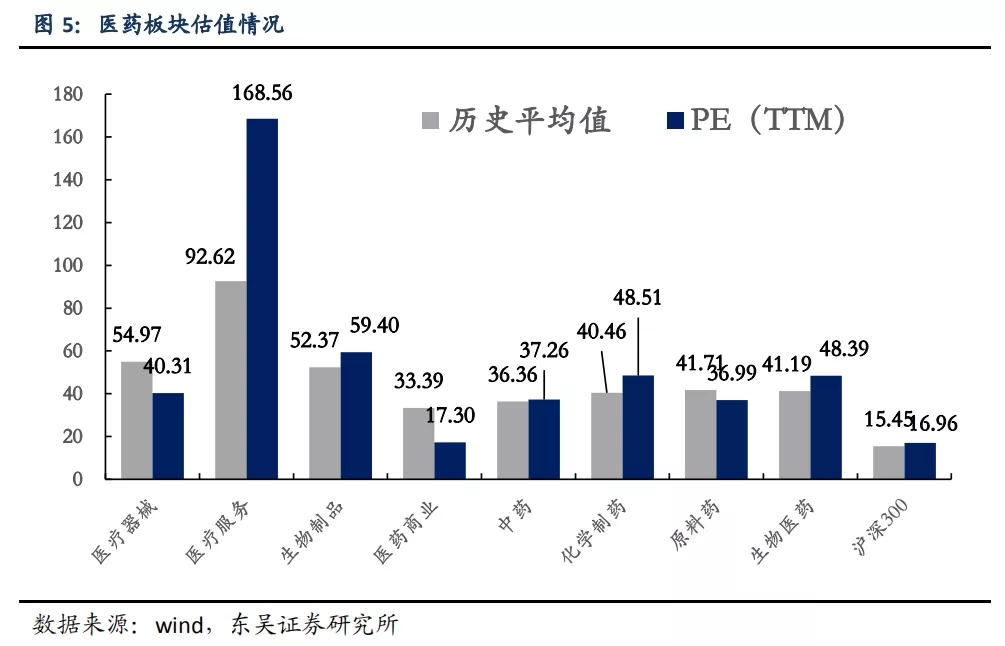

根据Wind数据显示,截至目前,申万一级医药行业PE(TTM)为48.39倍,高于历史平均值(41.19倍)。子板块中医疗服务估值最高,达到168.56倍,疫苗、血制品所在的生物制品板块估值为59.4倍,位列板块第二,高于历史平均值(52.37倍),医药商业估值较低(17.3倍)。

新冠肺炎疫情的爆发,更是推动了血制品行业快速发展。

根据天风证券研报显示,一方面,静丙受到疫情影响需求增加,2020年批签发量1279.16万瓶,同比增长12%,其他产品同比也有较大增加,其中白蛋白同比增加16%,其中进口白蛋白同比约增长25%。另一方面,在新冠这类重大公众卫生事件发生时,血制品及恢复性血浆起到了一定治疗作用,体现出血液制品的重要地位及资源稀缺属性。

资料来源:中检院及各所,天风证券研究所整理

二、2020年血制品板块中表现最为突出的企业

目前公布的4家血液制品公司2020年业绩均实现盈利,但业绩表现存在较大差异。其中,净利润盈利最多的高达12.77亿-14.59亿,最小的仅有580万元–850万元。

1.净利润最小、增速最高、全年涨幅最高——博晖创新

博晖创新是一家从事临床医疗检测系统和血液制品业务的公司。其中,医疗器械方面,分为生命科学和IVD、化学分析两大业务;血制品方面,公司拥有河北大安和广东卫伦两家血液制品企业,前者目前拥有人血白蛋白、人免疫球蛋白以及人凝血因子3大类7个品种的产品,涵盖了血液制品的主要品种。

从细分产品看,2019年博晖创新的主营业务分为检验检测、血液制品、其他业务,占总营收的比例分别为:49.21%、48.76%、2.04%。

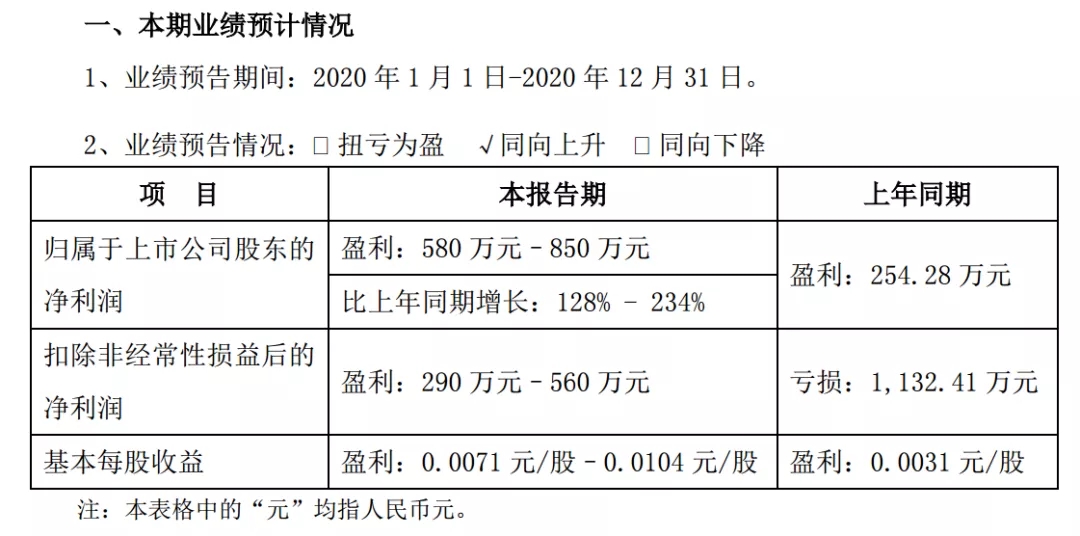

据2020年业绩预告显示,公司预计实现归母净利润580万元-850万元,同比增长128%-234%;预计非经常性损益对归属于上市公司股东的净利润影响金额约为290万元,上年同期为1386.69万元。实现扣除非经常性损益后的净利润290万元-560万元,上年同期亏损1132.41万元。是目前公布的血制品企业中净利润最小、增速却最高的公司。

另外,在A股这7家血制品公司中,博晖创新2020年全年涨幅高达192.4%,其次为双林生物(111.9%)、天坛生物(79.51%)。

其业绩变动的主要原因是,受新冠疫情影响,公司检验检测业务收入同比有所下降,但通过成本费用控制,利润同比改善;血液制品业务持续拓展,营业收入同比增长,利润有所改善。

除了继续扎根检验检测业务以外,博晖创新近年来也在不断做大做强血液制品业务。

2月8日,公司发布公告称,云南博晖拟投资13.8亿元建设曲靖血液制品生产基地,生产人血白蛋白、人免疫球蛋白以及人凝血因子等血液制品。另配套建设一批采浆站,为生产基地提供血浆。本项目属于生物医药类项目,全部建成后,可达到年加工血浆量1500吨的规模,生产的各类血液制品将有利于缓解市场上血液制品的紧缺状况。

由于云南省目前尚无正式运营的血液制品企业,未来项目落地后,河北大安将在浆站拓展方面具备一定优势。

总的来说,目前博晖创新的市值不足百亿,却处于行业发展前景好的体外诊断和具有“稀缺性”特点的血制品两大优质赛道中,可见其未来的提升空间非常大。

2.净利润增速最小——天坛生物

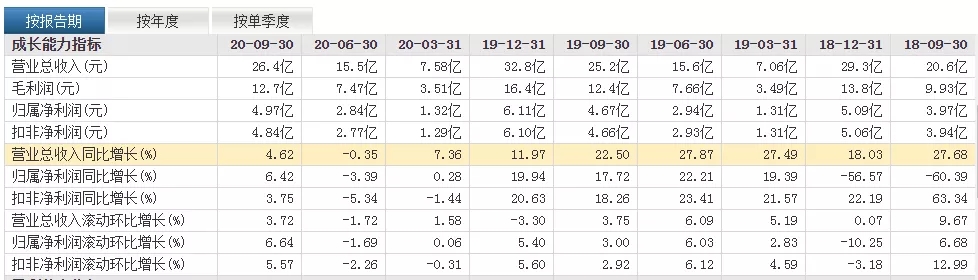

作为国内血制品龙头之一的天坛生物,总市值高达491亿元,仅次于华兰生物(877亿元)、上海莱士(535亿元),位列第三。但从目前行业公布的业绩预告情况来看,天坛生物的业绩增速,反而是最小的。

据公告显示,天坛生物预计2020年度实现归母净利润与上年同期相比,增加2168万元,同比增加3.55%左右;预计实现扣非净利润与上年同期相比,增加816万元,同比增加1.34%左右。上年同期业绩:实现归母净利润6.11亿元,扣非净利润6.1亿元。

尽管公告显示业绩“预增”,但增长幅度并不大。这主要是由于去年疫情带来的停工及复工后防控限制等,影响采浆工作及生产工期安排,带来采浆成本、单位生产成本上升。以及公司加强营销终端投入等原因,使公司利润增幅受到影响。

很显然,由于受血制品行业特性、政策限制等因素影响,提升浆站数量和单站采浆水平成为血制品企业的核心竞争力。

多年来,天坛生物的现有浆站数量与采浆量一直处于国内前列,而且公司实现重组后,新浆站拓展能力强且单站采浆水平仍有较大提升空间。尽管公司2020年业绩受新冠疫情的影响增速较低,但由于竞争优势大、安全边际高,因此去年全年股价涨幅才能高达79.51%,这也说明这份业绩符合资本市场的预期。

3.净利润最高——上海莱士

据2020年度业绩预告显示,上海莱士预计2020年实现归属于上市公司股东的净利润为12.77亿元-14.59亿元,比上年同期增长110%-140%;预计实现扣除非经常损益后的净利润为12.68亿元-14.48亿元,比上年同期增长112%-142%。

业绩大幅提升的原因在于:一方面,去年公司主营业务发展趋势良好,血液制品销售收入较上年增长,各项期间费用和计提的信用减值损失均较上年减少。另一方面,之所以公司的净利润为目前公布的血制品企业中最高,正是公司享有自GDS股权过户后按投资比例45%计算的投资收益。

2020年3月13日,上海莱士132亿元收购GDS合计45%股权一事完成过户,后者是全球血液制品龙头西班牙上市公司GRIFOLS,S.A(基立福)旗下的全资子公司,也是全球知名的血液检测仪器及试剂生产商,在细分领域市占率全球第一。

此次股权换购计划交易完成后,基立福也以17.66亿股(占发行后总股本的26.2%),成为当时上海莱士的第二大股东。如今,随着去年控股股东科瑞天诚频繁减持后,基立福也跃居成为上海莱士的第一大股东。

众所周知,上海莱士从2015年开始就陷入了炒股事业中,结果2018年重仓持有的万丰奥威和兴源环境大跌,导致当年净利润巨亏15.23亿元。

此后,不仅被天坛生物赶超,埋下了高额商誉、基本面恶化等隐忧,股价还从2018年12月的最高价17.56元(复权价)下跌至2019年1月的最低价5.74元(复权价)。

如今,回归血制品主业后的上海莱士,不知能否重现当年辉煌,重估其投资价值,就交由时间来检验。

三、巨头之争,并购扩张成为主旋律

正如前文所言,血制品企业的“护城河”,主要体现在浆站数量、采浆量、品种数量和批签发数据等方面。同时,在竞争格局已相对稳固的背景下,浆站增长潜力和销售推广能力也是血制品企业长期发展的关键因素。

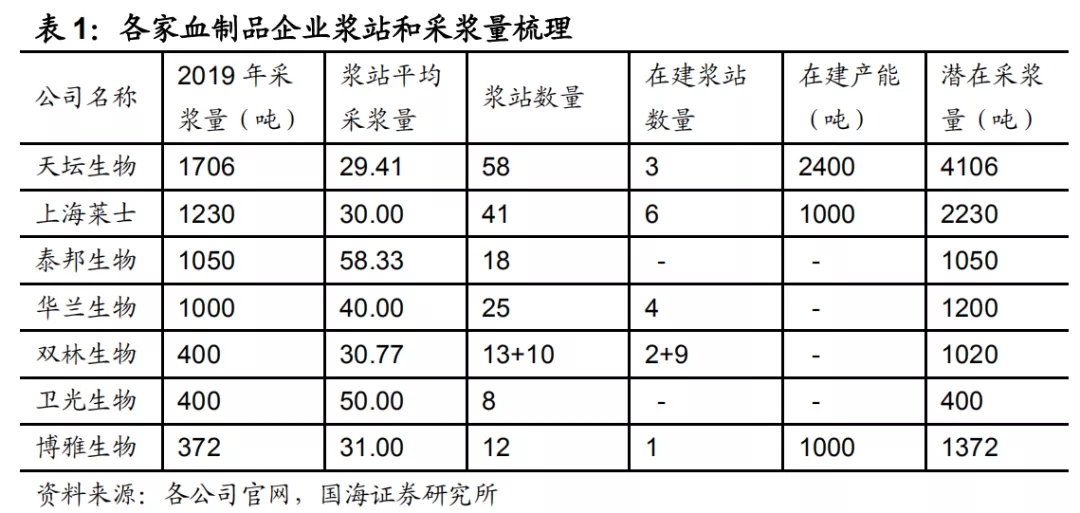

目前,我国血制品行业已经形成以天坛生物、华兰生物、上海莱士和泰邦生物为主的寡头垄断格局,四大血制企业采浆量占全行业达52.4%。

截至2019年底,国内获批浆站数量252家。其中,浆站数量最多的企业为天坛生物(58家)、上海莱士(41家)和华兰生物(25家)。自2013年以来,浆站数量增长最快的是天坛生物和上海莱士。

采浆量方面,A股上市的天坛生物(1706吨)、上海莱士(1230吨)和华兰生物(1000吨),以及在美股上市的泰邦生物(1113吨)均超过千吨。

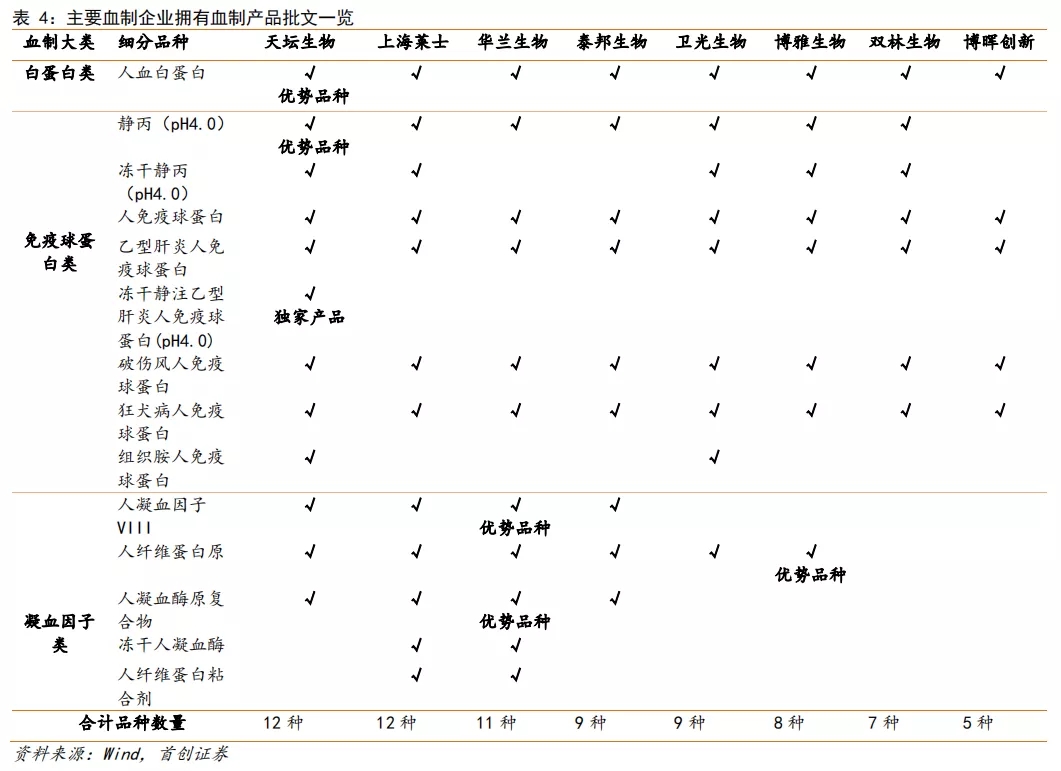

从品种数量看,天坛生物和上海莱士最多,各有12个品种,华兰生物有11种,泰邦生物、卫光生物各9种,博雅生物、双林生物分别为8种、7种,博晖创新最少,仅有5种。

显而易见,龙头企业在浆站资源、采浆量、品种数量等方面的竞争优势非常强,并且后续有望保持强者恒强的态势。

自2019年下半年开始,由于新增浆站有限、批签发较慢等因素影响,使得整体供给提速受限。因此,并购整合加速成为血制品行业的发展趋势,同时在不断提高行业集中度。

四、血制品行业后市展望

综合来看,新冠疫情在助推部分血制品公司业绩大幅增长的同时,也加速了行业成长步伐。加上,在行业本身并购整合加速的大趋势下,龙头公司保持强者恒强、中小市值公司不断提升实力,寻求挤进第一梯队,成为当下行业发展的主旋律。