国内药企研发投入TOP10

来源:医药魔方 | 发布时间:2024-04-26

摘要:可持续的创新药产出离不开充沛资金的支持。在当前的行业环境下,尽管很多药企都面临着资金紧张的问题,但仍有不少企业逆势而上。他们有的通过BD授权产品/技术回笼现金反哺内部创新,凭借相对稳定的销售现金流仍维持着较高比重的研发投入,推进着与国际接轨的创新管线。

可持续的创新药产出离不开充沛资金的支持。在当前的行业环境下,尽管很多药企都面临着资金紧张的问题,但仍有不少企业逆势而上。他们有的通过BD授权产品/技术回笼现金反哺内部创新,凭借相对稳定的销售现金流仍维持着较高比重的研发投入,推进着与国际接轨的创新管线。

借着国内各家药企财报的披露,整理了2023年研发投入最高10家企业的一些数据,以供参考。

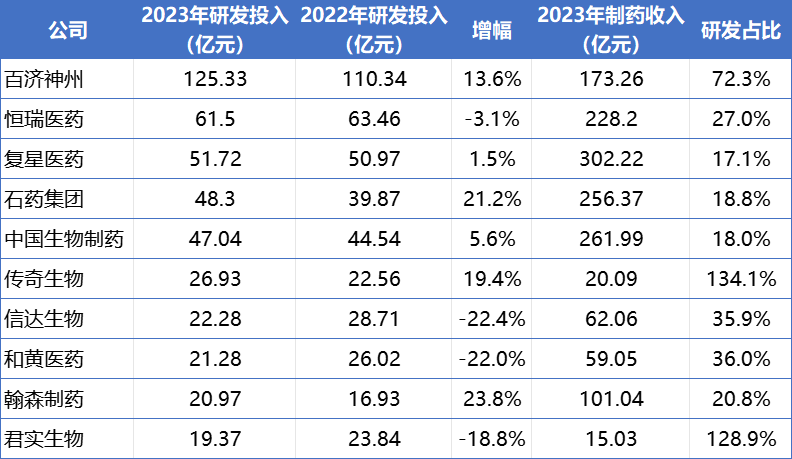

2023年国内药企研发投入TOP10

注:美元单位统一换算成人民币单位(按2023年平均汇率换算,即1美元=7.0467元人民币)

公司:百济神州

研发费用:17.79亿美元(125.33亿元)

研发费用占营收比例:72.34%

五年来,百济神州的研发投入一直遥遥领先领先其他药企,2022年首次超过百亿人民币(110.34亿元)后,2023年再度增长至125.33亿元。

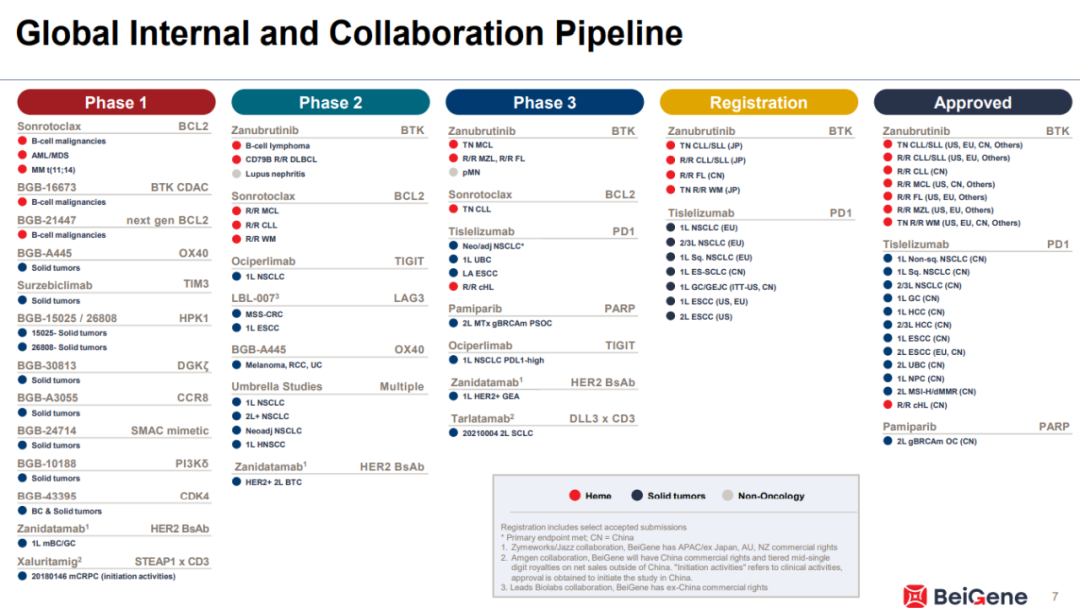

百济神州研发费用连年增涨,主要在于其对候选药物研究以及临床开发的不吝投入。2023年,CDK4抑制剂BGB-43395片、BCL-2抑制剂BGB-21447片、HPK1抑制剂BGB-26808片、DGKζ抑制剂BGB-30813片等5款新分子实体首次进入了临床研究;新一代BCL-2抑制剂Sonrotoclax片启动了4项注册性试验,包括一线治疗CLL的全球III期试验;BTK CDAC药物BGB-16673也开展了治疗R/R CLL、MCL的全球扩展队列研究…… 来源:百济神州财报除了已经进入临床开发的产品,百济神州还在同步扩大候选药物规模,2024年预计推动至少10款新分子实体进入首次临床试验。不难看出,百济神州目前对于血液肿瘤、实体瘤进行了非常全面的管线布局,不论是丰富多样的靶点/机制覆盖,还是多元化的技术手段运用,都更加注重产品的迭代开发逻辑和深层进阶。

来源:百济神州财报除了已经进入临床开发的产品,百济神州还在同步扩大候选药物规模,2024年预计推动至少10款新分子实体进入首次临床试验。不难看出,百济神州目前对于血液肿瘤、实体瘤进行了非常全面的管线布局,不论是丰富多样的靶点/机制覆盖,还是多元化的技术手段运用,都更加注重产品的迭代开发逻辑和深层进阶。

当然,长年的投入也开始转化为商业回报。2023年其核心产品泽布替尼得益于CLL、SLL、WM、FL、MZL等适应症,特别是一线CLL、SLL新适应症在欧美、澳大利亚和中国等多个国家上市,全球销售额较上年同期(38.29亿元)增长了138.7%,达到91.38亿元(约13亿美元),成为国内首个年销售额超过十亿美元的创新药;PD-1产品替雷利珠单抗在数十款竞品的攻势下,也实现了增长(+33.1%),贡献了38.06亿元收入。

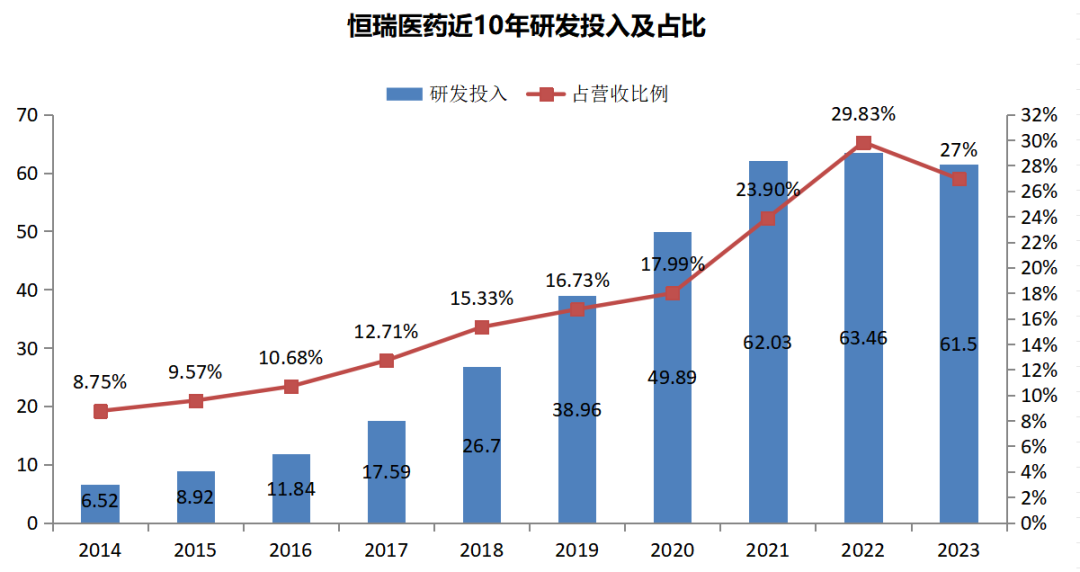

公司:恒瑞医药研发投入:61.50亿元研发投入占营收比例:27%恒瑞医药2023年总营收228.2亿元,同比增长7.26%,其中创新药收入106.37亿(+22.1%),占到总收入46.6%。自2021年,恒瑞医药对研发的投入都保持在60亿元以上,2023年达到61.5亿元,其中费用化49.54亿。

高额的研发投入使得恒瑞保持了较快的创新更新速度,并且助力其逐步建立了成熟的化药(含多肽、PROTAC)、单/双抗体药、ADC药物、小核酸、核药等技术平台,同时也布局了PDC、AOC、DAC、mRNA等新分子模式平台,以及结构生物学、AI药物研发等平台,全面聚焦前沿创新,同时其产品管线规模也日益壮大。

此外,恒瑞国际化脚步也不断加快,尤其在产品权益许可海外方面,恒瑞2023年多次主动出击并且收获颇丰。一年拿下5笔deals,交易总金额超40亿美金,这是恒瑞在2023年给出的BD成绩,从侧面展现了其创新实力。

公司:复星医药

研发费用:51.72亿元研发费用占营收比例:17.11%

2023年,复星医药总营收约414亿元,其中制药业务收入302.22亿元,占比高达73%,是其名副其实的核心业务,这主要源于汉斯状(11.2亿元,+230.2%)、汉曲优(27.5亿元,+58.2%)、苏可欣(9.2亿元,+19.7%)等产品收入保持快速增长。

作为主营业务,复星医药将超过87%的研发费用(51.72亿元)投入其中。而制药业务中又有超85%-90%的资金涌入了创新药业务领域,这里面有近50%的资金被投入到抗肿瘤产品的研发中。

来源:复星医药财报

目前,复星医药聚焦在肿瘤、自身免疫、中枢神经、慢病(肝病/代谢/肾病)等核心治疗领域,重点强化了小分子、抗体/ADC、RNA和细胞疗法四大核心技术平台,同时积极布局肿瘤疫苗、AI药物研发等前沿技术,以开发出更多Best-in-Class(BIC)和First-in-Class(FIC)产品。

公司:石药集团

研发费用:48.30亿元研发费用占成药营收比例:18.80%

2023年,石药集团营收314.5亿元(+1.7%),除了成药业务增长了4.6%至256.37亿元,原料产品、功能食品及其他业务收入都在下滑,分别收入36.41亿元(-9.7%)、21.72亿元(-8.9%)。

成药业务成绩的取得与石药集团对创新研发一如既往的高投入息息相关。作为正在创新转型的大型药企,石药集团对创新药物的研发投入几乎稳居TOP5,2023年研发费用再次提升21%达到48.3亿元,位列TOP4。

超过60个重点在研药物已进入临床或申报阶段,其中7个已递交上市申请,18个处于注册临床阶段……继2023年首次进入全球管线规模TOP25,2024年石药集团再次入围该榜单,预计未来五年将有近50个创新药及新型制剂药物申报上市,以及超60个仿制药上市。

具体管线来看,石药集团主要聚焦六大治疗领域(抗肿瘤、精神神经、心血管、免疫与呼吸、消化与代谢和抗感染),借助纳米、mRNA、siRNA、单抗、双抗、ADC、CAR-T、PROTAC、LYTAC、AI等技术逐步搭建了丰富的产品管线,靶点涵盖PD-1、DPP-4、IgE、COX-2、FcRn、HER2、EGFR、GLP-1、IL-4R、IL-12/23、RANKL、PCSK9等。

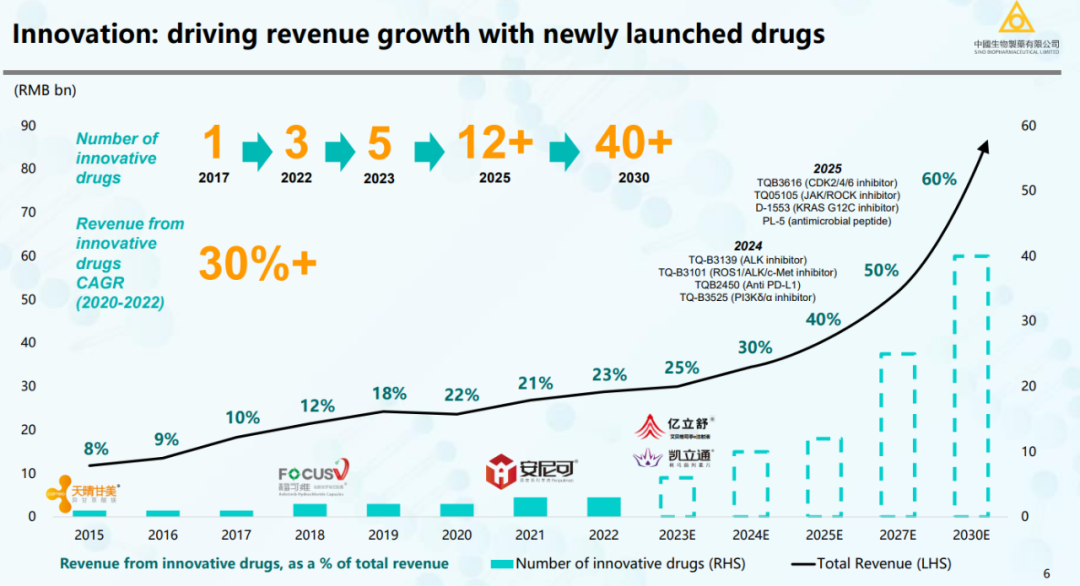

公司:中国生物制药

研发费用:47.04亿元研发费用占营收比例:18%

2023年,中国生物制药总营收262亿,其中创新产品收入占比38%,达到98.9亿;研发总开支为47亿,其中创新药及生物药的研发投入占比超过77%,常年位居国内药企TOP5。

中国生物制药主要聚焦肿瘤、肝病、呼吸系统、外科/镇痛四大治疗领域的创新药物开发,尤其关注抗肿瘤新药的研发,2023年该领域的投资金额占比高达71%,截至2023年底,其在研产品有超过41%为肿瘤药物(60/145)。 来源:中国生物制药JPM2024目前,肿瘤领域除了包括安罗替尼、艾贝格司亭α、派安普利单抗等在内产品已上市,PD-L1药物贝莫苏拜单抗、KRAS G12C抑制剂D-1553、ALK/c-Met抑制剂TQ-B3139、ROS1/ALK/c-Met抑制剂TQ-B3101等均处于上市审评阶段。

来源:中国生物制药JPM2024目前,肿瘤领域除了包括安罗替尼、艾贝格司亭α、派安普利单抗等在内产品已上市,PD-L1药物贝莫苏拜单抗、KRAS G12C抑制剂D-1553、ALK/c-Met抑制剂TQ-B3139、ROS1/ALK/c-Met抑制剂TQ-B3101等均处于上市审评阶段。

公司:传奇生物

研发费用:3.82亿美元(26.93亿元)研发费用占营收比例:134.05%

近几年,传奇生物的研发开支在国内药企中排名十分靠前,2023年以3.82亿美元(接近27亿人民币,+13.9%)排在第6位,丝毫不亚于国内一部分Bigpharma。据财报,传奇生物研发费用大幅增加,主要是由于BCMA CAR-T疗法Carvykti持续的研发活动,以及用于实体瘤的CAR-T新疗法临床开发,此外还包括在比利时建立生产基地投入的成本。

传奇生物的Carvykti于2022年先后在美国、欧洲以及日本上市,用于既往接受过至少四线治疗的复发/难治性多发性骨髓瘤(R/R MM),上市以后Carvykti放量迅速,在2023这一首个完整商业化年份创收5亿美元。就在今年4月,Carvykti凭借III期CARTITUDE-4研究积极结果,获得FDA批准将适应症扩展至MM患者二线治疗。毫无疑问,前线治疗的获批后,Carvykti覆盖人群将大幅度增加,也有望实现更出色的商业化成绩。 来源:传奇生物财报除了Carvykti,传奇生物目前还把研发目光放在了实体瘤CAR-T疗法,靶点涵盖GPC3、GCC、DLL3、CLDN18.2等,以及异体CAR-NK和CAR-NKγδT细胞疗法,靶点包括CD20、CD19、BCMA等。值得关注的是,继与强生牵手共同开发Carvykti之后,2023年11月,传奇生物又与另一制药巨头诺华就靶向DLL3的LB2102达成了合作,交易总金额高达11.1亿美元。

来源:传奇生物财报除了Carvykti,传奇生物目前还把研发目光放在了实体瘤CAR-T疗法,靶点涵盖GPC3、GCC、DLL3、CLDN18.2等,以及异体CAR-NK和CAR-NKγδT细胞疗法,靶点包括CD20、CD19、BCMA等。值得关注的是,继与强生牵手共同开发Carvykti之后,2023年11月,传奇生物又与另一制药巨头诺华就靶向DLL3的LB2102达成了合作,交易总金额高达11.1亿美元。

公司:信达生物

研发费用:22.28亿元研发费用占营收比例:35.90%

信达生物CEO俞德超博士将2023年视为信达生物新十年发展的重要转折点,因为过去一年里,信达生物经营效率显著提升,财务表现明显改善,而在销售、市场推广、行政开支、生产效率等成本管控以及商业化产品收入快速增长推动下,2023年亏损大幅收窄,全年总营收上涨36.2%至62.06亿元,其中产品收入57.28亿元(+38.4%)。

2023年,信达生物的研发开支相较上年(28.71亿元)有所减少(22.28亿元),这主要源于其在研发战略上,坚持了科学高效的布局理念,同时也合理配置了多元化产品组合的研发资源和相关投资。

总体而言,无论是新产品/新适应症的上市/NDA递交、各阶段临床管线的推进等产品进展,还是对外战略合作方面,信达生物在2023年都有了不错的成果。 来源:信达生物财报在诺和诺德以及礼来两大巨头的引领下,2023年GLP-1赛道风起云涌,包括信达生物、恒瑞以及华东医药等国内药企都在加速推动产品进度。在这其中,信达生物GLP-1R/GCGR双靶激动剂玛仕度肽的开发速度一马当先,从II期研究数据读出,到5项大型III期研究的密集启动,目前已经申报上市,信达生物正全力调配资源,向减肥领域发起进攻。

来源:信达生物财报在诺和诺德以及礼来两大巨头的引领下,2023年GLP-1赛道风起云涌,包括信达生物、恒瑞以及华东医药等国内药企都在加速推动产品进度。在这其中,信达生物GLP-1R/GCGR双靶激动剂玛仕度肽的开发速度一马当先,从II期研究数据读出,到5项大型III期研究的密集启动,目前已经申报上市,信达生物正全力调配资源,向减肥领域发起进攻。

当然,信达生物在肿瘤、CVM、自身免疫及眼科等综合产品领域成长速度也不容小觑,用于ROS1突变肺癌二线治疗的ROS1抑制剂IBI344、KRAS G12C突变肺癌二线治疗的KRAS G12C抑制剂IBI351、中重度斑块型银屑病疗法IL-23p19单抗IBI112、甲状腺眼病药物IGF-1R抗体IBI311等产品都渐进收获期。

公司:和黄医药

研发费用:3.02亿美元(21.28亿元)研发费用占营收比例:36.04%

2023年,是和黄医药取得里程碑式进展的一年,其核心产品呋喹替尼海外权益于1月授权给武田后,11月正式获得FDA批准上市。财报显示,在美上市不到两个月,呋喹替尼就实现了1510万美元的销售额,其于中国市场的收入为1.075亿美元(+15%)。

由于呋喹替尼达成了BD交易,2023年和黄医药不仅收到了武田4亿美元的首付款,其中2.8亿美元确认为2023年收入,还获得了FDA批准触达的3200万美元里程金,这两笔进账都大大拉升了和黄医药全年总营收,也助力其首次跨越了盈利线,拿下了1.01亿美元净利润。

和黄医药2023年的研发投入较2022年(3.87亿美元)减少了22%至3.02亿美元(21.28亿元),这主要是由于几项大型注册试验已经陆续完成,而且中国以外的发展以对外合作为主,合作伙伴承担主要开发费用。

公司:翰森制药

研发费用:20.97亿元研发费用占营收比例:20.80%

翰森制药近五年来对创新产品的研发投入也呈上升趋势,从2019年的11.2亿元到2023年的21亿元(+23.8%),增长了近一倍。当然,其创新药物的销售表现也十分亮眼,尤其在总营收中的占比逐年提高,2023年创新药与合作产品的收入(68.65亿元,+37.1%)占总营收(101.04亿元,+7.7%)的比重由2022年的53.4%已经上升至67.9%。

概括来看,翰森制药的创新药主要围绕抗肿瘤、抗感染、中枢神经系统、代谢以及自身免疫五大类布局,7款创新产品已经商业化,另有50多个临床项目同步开发中,里面涵盖了30余款创新药,其中有8款为2023年新增产品。翰森制药的技术平台也十分丰富,单抗、双抗、融合蛋白、纳米制剂、siRNA、ADC、PROTAC等都有涉猎。

2023年,翰森制药的创新产品还实现了BD交易,自研产品B7-H3 ADC、B7-H4 ADC海外权益都转让给了制药巨头GSK。

公司:君实生物

研发费用:19.37亿元研发费用占营收比例:128.88%

于君实生物而言,2023年同样沉甸甸,10月27日,旗下PD-1药物特瑞普利单抗获得FDA批准上市,联合吉西他滨/顺铂一线治疗鼻咽癌或者单药用作鼻咽癌含铂治疗后的二线及以上治疗。这是国产首个获批进入美国市场的PD-1药物,在中国创新药发展中具有里程碑式意义。

目前,君实生物商业化产品有3款,2023年共计收入15.03亿元,特瑞普利单抗贡献了最主要营收(9.19亿元)。特瑞普利单抗作为最早上市的PD-1四小龙成员,虽然销售额落后于同类产品,但回温信号明显,继2022年45%的涨幅后,2023年又同比增加了25%,君实生物正加大海外上市申报工作。

此外,君实生物也在加强后期阶段管线的建设,BTLA单抗tifcemalimab启动了2项III期临床研究;抗PCSK9单抗昂戈瑞西单抗的上市申请正在接受审评;IL-17A单抗JS005治疗银屑病的III期研究已经启动。