重磅GLP-1药物未来发展方向及2023年战况盘点

来源:综合整理 | 发布时间:2024-02-29

摘要:从当前形势来看,GLP-1类药物市场不断扩增,截至2023年末已经突破300亿美元大关,庞大的市场致使各企业对于GLP-1类药物研发热情高涨,近年来管线数量持续增加,相关的交易也频频发生。由于全球GLP-1管线众多,所以众多企业努力寻求管线的差异化,而长效、口服、多靶点、联合用药以及多适应症的开发则成为了众多企业破局法宝,同时不少成功案例也证明了方法的可行。

2023年,诺和诺德、礼来两大药企市值一路飙升,而驱动市值暴涨的核心因素就是爆火的GLP-1类药物。

自GLP-1类药物被发现具有降糖作用后,GLP-1靶点就一直牢牢占据着热门赛道,尤其是司美格鲁肽减肥适应症获批后,更是将GLP-1类药物的研发热度推到顶峰。当前全球GLP-1药物市场已突破300亿美元,预计2031年全球有望达1650亿美元规模。

而正是由于GLP-1市场潜力巨大,领域内玩家在构建竞争力方面也尤其用力,尤其是礼来与诺和诺德两家GLP-1头部企业的“战争”更是备受关注。恰逢近日MNC跨国药企的2023年报陆续公布,加之前几日诺和诺德以165亿美元价格收购CDMO巨头Catalent更是直接点燃了新一年的战火。一场有关于诺和诺德与礼来的竞赛又开始了。

激烈角逐

司美格鲁肽VS替尔泊肽

如果说GLP-1类药物降糖适应症的威力好似手榴弹,那么减肥适应症则无异于核弹级别,无数企业争相布局,结局就是GLP-1赛道极度内卷。其中最具代表意义的产品,非诺和诺德的司美格鲁肽以及礼来的替尔泊肽莫属。

在分子结构方面,由于独特的侧链修饰,司美格鲁肽以及替尔泊肽均可实现每周注射给药一次。

司美格鲁肽是GLP-1的长效类似物,其26位赖氨酸残基的ε-氨基被侧链取代,进而可以增加分子与血液白蛋白的结合,从而延长药物半衰期,大约可达165-184小时,因此司美格鲁肽才可以实现每周注射一次或每日口服一次。

而替尔泊肽则是GIP/GLP-1双靶点激动剂,该分子由39个氨基酸的肽骨架和残基Lys20处的侧链组成,半衰期为116.7小时。

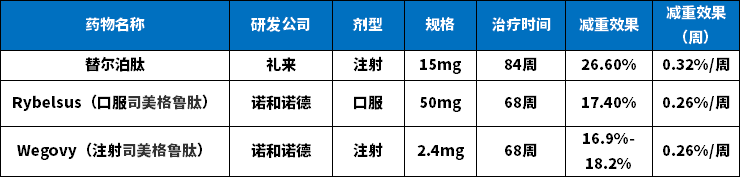

在有效性方面,由于替尔泊肽是双靶点激动剂,就减重效果而言,力压了司美格鲁肽一头(见下表)。

表1司美格鲁肽及替尔泊肽减重效果

数据来源:企业临床数据报告整理

在市场销售方面,司美格鲁肽与替尔泊肽两款产品自上市以来,双双放量增长,尤其是各自减重适应症获批之后,销量更是有质的提升。

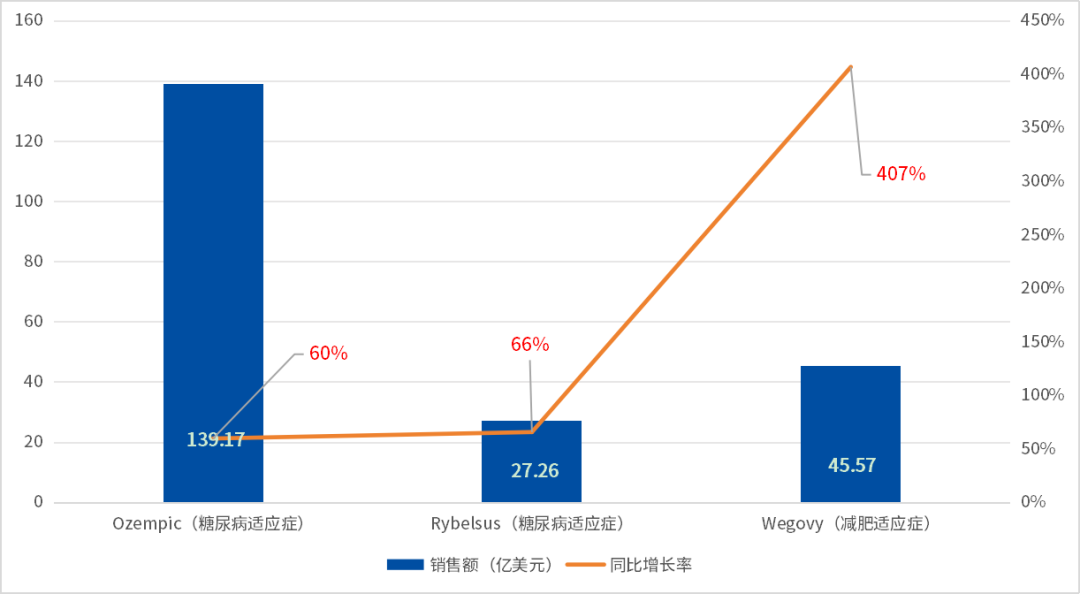

据诺和诺德2023年财报显示,司美格鲁肽2023年全年销售额共计1458.11亿丹麦克朗,约216.15亿美元,其中Ozempic(糖尿病适应症)营收957.18亿丹麦克朗,约139.17亿美元,销售额同比增长60%。Rybelsus(糖尿病适应症)营收187.50亿丹麦克朗,约27.26亿美元,销售额同比增长66%。减肥神药Wegovy(减肥适应症)则收入313.43亿丹麦克朗,约45.57亿美元,销售额同比增长407%(见下图)。

图12023年诺和诺德司美格鲁肽销售额分布及增长率

数据来源:根据公开资料整理

据礼来2023年财报显示,替尔泊肽Mounjaro(糖尿病适应症)销售额为51.63亿美元,销售额同比增长971%,继续保持高速放量。而2023年11月才获批的Zepbound(减肥适应症)销售额为1.75亿美元。Zepbound于12月5日开始市售,不到一个月的时间就营收1.75亿美元,也是潜力无限。

诺和诺德与礼来作为老对手,多年来一直是你追我赶,如今两款产品司美格鲁肽与替尔泊肽也是针尖对麦芒。从销售额来看,司美格鲁肽由于率先获批上市,所以目前是技高一筹,但是替尔泊肽目前也保持着更加快速的销售额增长速率,未来替尔泊肽能否赶超司美格鲁肽?值得期待。

差异化破局

GLP-1药物的五大突破口

以如今GLP-1药物竞争局面而言,内卷基本已成定局,产品要想脱颖而出,仅凭有效性单方面几乎不太可能,未来五大方向或许会成为主要发力方向,即长效、口服、多靶点、联合用药以及多适应症。

(1)长效:其目的在于提高患者的依从性,所以如何提高药物的半衰期则成为了关键。目前提高半衰期的主要技术是序列修饰、多肽脂酰化、融合白蛋白以及融合Fc蛋白等。据质肽生物报道显示,其产品ZT002具有超长半衰期,若能最终上市,将可以每月只注射一次。

(2)口服:依旧是从提高患者依从性入手,由于部分患者抗拒打针,口服药物成为此类患者的第一选择。但是目前全球口服GLP-1产品只有Rybelsus一款,并且生物利用度较低,使用比较繁琐,需每日服用一次,便利性欠佳。所以未来提高生物利用度以及稳定性是关键,或许未来口服给药也可以达到每周服用一次,但截至目前,暂时还未有可每周口服一次的GLP-1药物相关消息,恐怕技术的突破还需时间。

(3)多靶点:药效是评判一款药物好坏的核心因素,而目前多靶点GLP-1类药物显示出疗效更佳,所以多靶点将是GLP-1药物做出差异化优势的突破口之一。如GLP1R/GCGR双靶点激动剂玛仕度肽以及GLP1R/GIPR/GCGR三靶点激动剂Retatrutide,都是多靶点GLP-1药物的佼佼者。

(4)联合用药:联合用药可以起到1+1>2的效果,并且减轻药物的副作用,也是未来的差异化发展方向之一。如诺和诺德的CagriSema(司美格鲁肽+卡格列肽),降糖以及减重效果均优于司美格鲁肽。

(5)多适应症:扩展适应症则是为了扩大市场,而目前GLP-1类药物也挖掘出了许多新适应症,如心血管疾病、非酒精性脂肪肝炎、阿尔茨海默病以及慢性肾脏病等领域,新适应症的开发有望为GLP-1药物带来新的增长点。以司美格鲁肽为例,当前在研已获批及在研适应症包括肥胖、2型糖尿病、降低心血管风险、慢性肾脏病、非酒精性脂肪性肝炎以及阿尔兹海默病等多种。

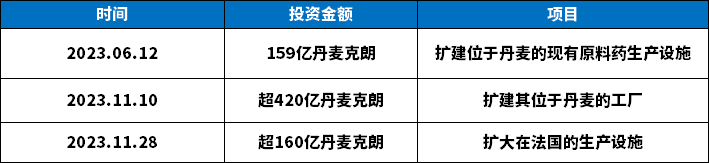

当然,除以上5项突破点外,产能也是影响市场销售额的重要因素之一。自Wegovy爆火出圈以来,产能一直受到限制。为此,诺和诺德自2017年开始便着手扩建产能,2023年诺和诺德更是频频投资建厂扩厂,旨在扩大GLP-1药物产能。

表2诺和诺德扩大产能投资

数据来源:据公开资料整理

以上几项扩建工作不是短期能完成的,并不能及时解决诺和诺德所面临的产能问题。所以诺和诺德于今年年初抛出了王炸,以165亿美元的价格将CDMO公司Catalent收购。毫无疑问,这笔交易将很大程度上解决Wegovy产能短缺的问题,2024年Wegovy销售额增长幅度有望远超407%。

在研管线丰富

2023年成为爆发年

据药智数据显示,截止2024年2月18日,全球GLP-1靶点在研管线有220项,涉及企业154家,涵盖107个适应症,2023年管线数量增加48项。

表3部分2023年新增GLP-1管线

数据来源:药智数据

在这220项在研管线中,单靶点的药物有130项,双靶点的有70项,三靶点有20项。在所有管线中,创新药管线有179项,如玛仕度肽以及Retatrutide。改良型新药有11项,涉及司美格鲁肽以及艾塞那肽,改良方向为新剂型以及给药途径等。生物类似物有30项,其中绝大部分为司美格鲁肽以及利拉鲁肽的生物类似药。

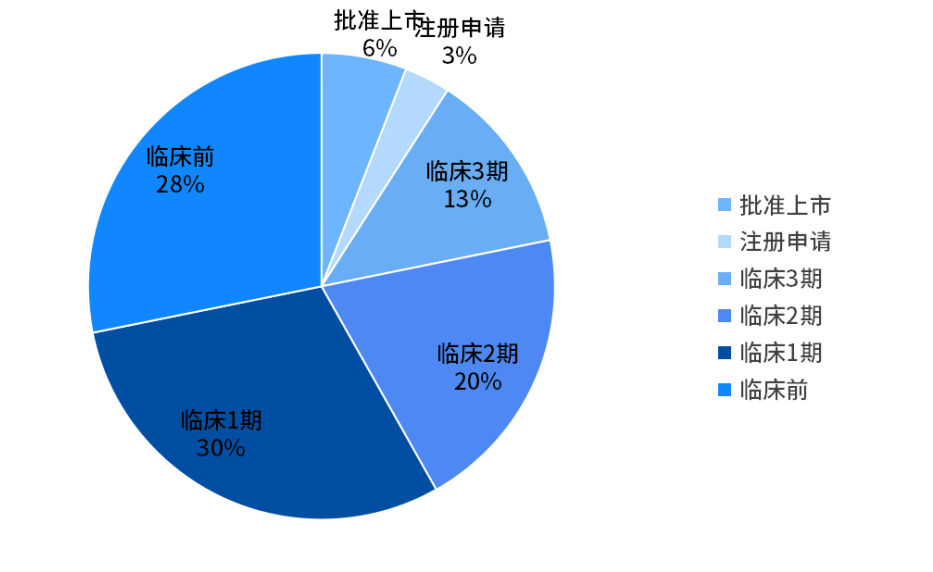

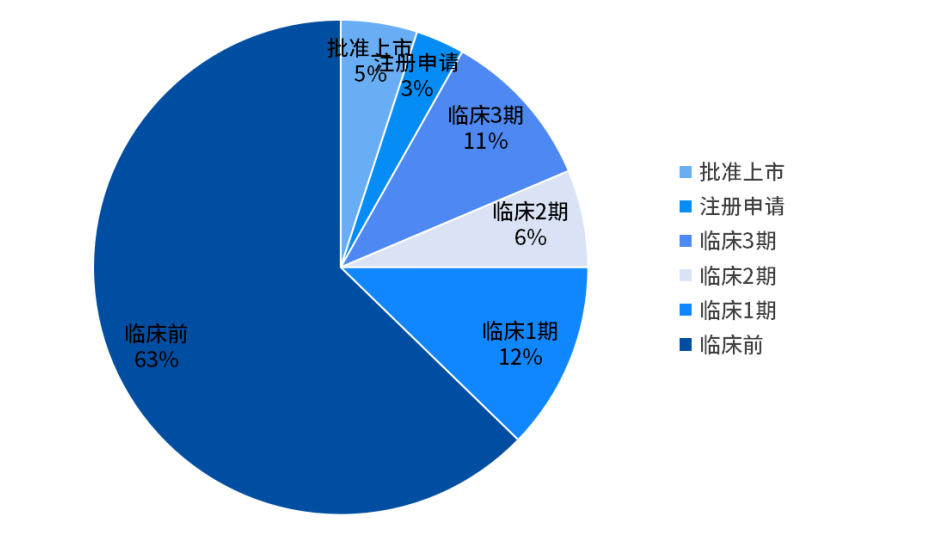

目前,全球范围内已经实现上市的产品有13款,在中国实现上市的产品有11款,未上市的两款为替尔泊肽以及阿比鲁肽,其中替尔泊肽在我国处于注册申请阶段,阿比鲁肽处于临床3期阶段。全球范围内所有GLP-1管线中,处于临床及以上阶段的有158项,占所有管线的72%。而在中国,进入临床及以上阶段的管线仅有82项,占比37%,整体进度慢于全球。

图1全球各阶段GLP-1管线占比情况

数据来源:药智数据

图2国内各阶段GLP-1管线占比情况

数据来源:药智数据

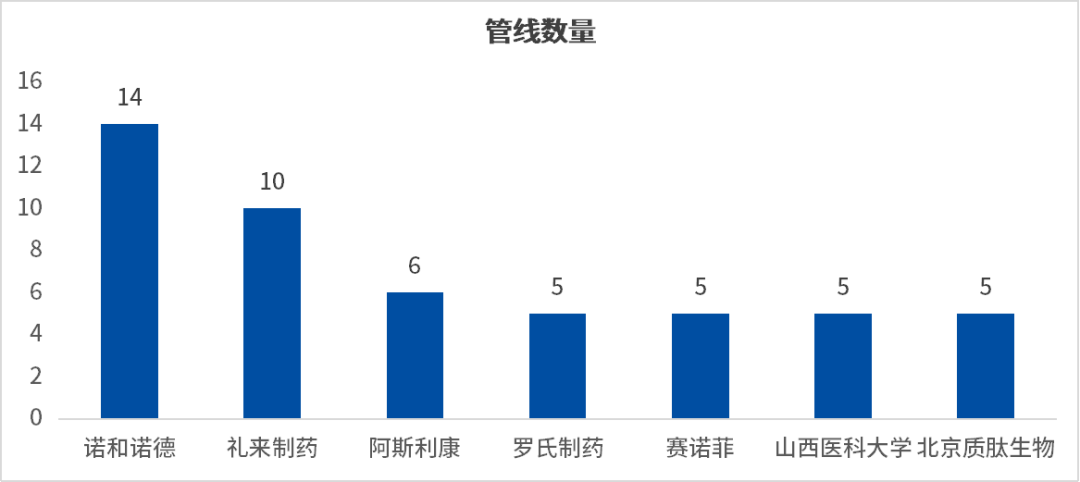

此外,对于企业GLP-1药物管线数量排行榜,诺和诺德以14项夺得冠军,其中5项管线已经进展至临床3期及以上阶段,礼来以10项夺得亚军,同样有5项管线已经进展至临床3期及以上阶段,阿斯利康以6项夺得季军,其中包括2项临床3期及以上阶段管线,而罗氏、赛诺菲、山西医科大以及北京质肽生物以5项管线并列第4名。

图3企业GLP-1管线数量排行

数据来源:药智数据

10余款新型GLP-1激动剂

2024将公布最新临床研究数据

在2024年的减肥药研发领域,一些具有创新作用机制的非GLP-1受体激动剂(包括多受体共激动剂)亦备受瞩目。这些药物的临床数据预计将于2024年揭晓,表1总结了这些非单纯GLP-1药物的作用机制及临床数据。

表4. 2024年有临床数据的减肥药

数据来源:药智数据、企业公告等公开资料

APH-012 (远端空肠释放葡萄糖珠,口服递送)正在进行一项 2 期概念验证研究,对 174 名肥胖症患者进行评估,并针对肥胖症和糖尿病前期进行研究,预计将于今年3月公布临床结果。

APHD-012 的作用机制是模仿旁路手术(bypass surgery)的代谢益处,同时避免负面副作用,并包含远端空肠释放葡萄糖珠。

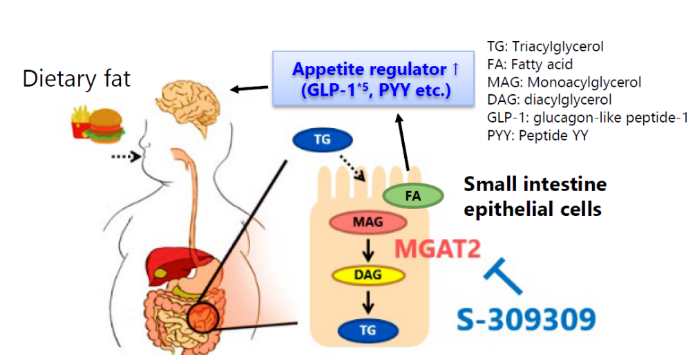

Shionogi 的口服单酰基甘油酰基转移酶 2 (MGAT2) 抑制剂S-309309是另一项新型非 GLP-1受体激动剂肥胖症候选药。MGAT2 在小肠中高表达,促进单酰基甘油和酰基辅酶 A 转化为二酰基甘油,显著影响器官内的脂质代谢(图2)。据公开资料显示,S-309309对 365 名肥胖参与者进行的 II 期试验预计将于 6 月得出结果。

图3 S-309309减肥作用机制

图片来源:Shionogi

Bimagrumab是一种全人源单克隆抗体,能够结合激活素Ⅱ型受体(ActRII),通过这种机制阻止ActRII的自然配体对骨骼肌生长所产生的下调作用。ActRII拮抗剂还促进了骨骼肌以外的作用,包括对褐色脂肪组织(BAT)分化和活动的影响。不仅显著减少了总体脂肪量,还增加了瘦体重,并改善了胰岛素敏感性。

Bimagrumab可能代表治疗肥胖及相关代谢紊乱患者的新方法。在一项 Ⅱa 期研究中,根据 2023 年 1 月 12 日发布的 48 周数据,bimagrumab 使肥胖和 2 型糖尿病患者的瘦体重增加了 4.5%,同时脂肪量减少了 21.9%。

Versanis Bio 的 bimagrumab的 Ⅱb 期试验 (NCT05616013) 预计将于今年6月份公布。而值得提及的是,Versanis 在2023年8月被礼来以19.25亿美元收购。Bimagrumab 的给药频率可能低至每年仅五次,可以显著减轻了患者的治疗负担。

诺和诺德的CagriSema是胰淀素类似物cagrilintide 和semaglutide的联合疗法。诺和诺德正在 III 期 REDEFINE 1 试验 (NCT05567796) 中研究其减肥效果,预计 12 月得出结果。CagriSema肩负着诺和诺德减肥药推陈出新的重大使命。

小结

从当前形势来看,GLP-1类药物市场不断扩增,截至2023年末已经突破300亿美元大关,庞大的市场致使各企业对于GLP-1类药物研发热情高涨,近年来管线数量持续增加,相关的交易也频频发生。

除此以外,由于全球GLP-1管线众多,所以众多企业努力寻求管线的差异化,而长效、口服、多靶点、联合用药以及多适应症的开发则成为了众多企业破局法宝,同时不少成功案例也证明了方法的可行。

最后,我国GLP-1药物研发进度整体慢于全球,期待后续国内的药企可以奋起直追,迎难而上,争取早日将我国医药水平推进到世界前列。