ADC“引爆”2023,下一个重磅炸弹诞生地,谁在抢跑?

来源:博药 | 发布时间:2023-03-10

2023是ADC之年。作为少数进入商业化成熟期的新兴疗法,ADC(抗体偶联药物)已成为最热赛道。

在硝烟弥漫的ADC“购买季”,先有默沙东曾拟以超400亿美元的价格收购Seagen。不过,因多重因素交易终止,收购失败。之后,默沙东转而数次引进科伦ADC管线,总金额超过100亿美元。后有阿斯利康以11.88亿美元总金额收获中国首款CLDN18.2ADC新药CMG901,由乐普生物负责ADC技术、康诺亚负责抗体。

而一向以并购成就“宇宙第一大药企”辉瑞似乎也开始行动了。近日,据媒体消息,辉瑞在谈判收购ADC领域的头部生物技术公司Seagen,价格可能超过300亿美元。如果交易顺利达成,将是ADC领域最大的一笔收购交易。

ADC何以“狂飙”?

由于兼具传统小分子化疗的强大杀伤效应及抗体药物的肿瘤靶向性,ADC近年已成为发展最快的癌症治疗方式之一。

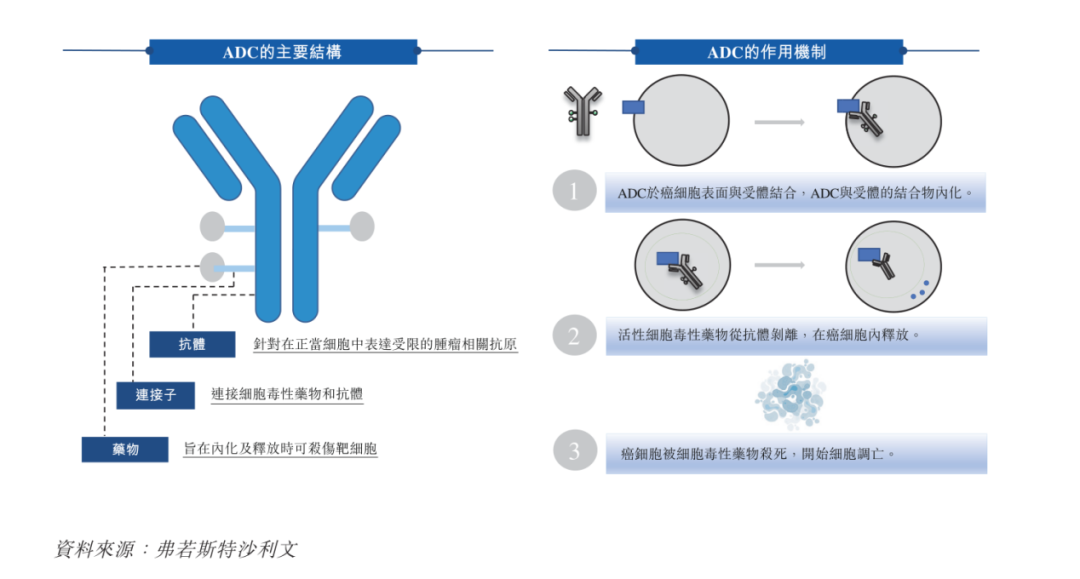

ADC由三个核心成分组成:一个特定靶向抗体、一个称为有效载荷的细胞毒性药物以及将两者连接的连接子。这种设计就如制导导弹,我们可以把ADC药物想象成一颗子弹。其中,弹匣装满了用来消灭癌细胞的“弹药”(强大的细胞毒性药物,Cytotoxicpayload),而弹头位置,装上了能精准识别某些癌细胞的“精确制导系统”(特异性抗体,Antibody)。弹头和弹匣之间存在有“挂钩”(连接子,Linker)。所以,此组合设计可潜在地降低脱靶毒性,同时又可使用在其他全身疗法中无法忍受的高效细胞毒性药物,实现精准治疗。与单独使用抗体或小分子药物相比,ADC兼具了小分子与抗体药物的双重优势。

ADC的结构及其典型作用机制

图片来源:弗若斯特沙利文研究报告截图

ADC药物概念由来已久,最早在1900年由PaulEhrlich首次提出,但过往受限于其合成需要较高的技术门槛和长期的脱靶、特异性抗原的发现等技术难题,ADC长期停留在概念阶段。

直到2013年罗氏的Kadcyla(恩美曲妥珠单抗;商品名:赫赛莱)在美国获批上市,才标志着ADC药物研发技术真正成熟并取得商业化成功。

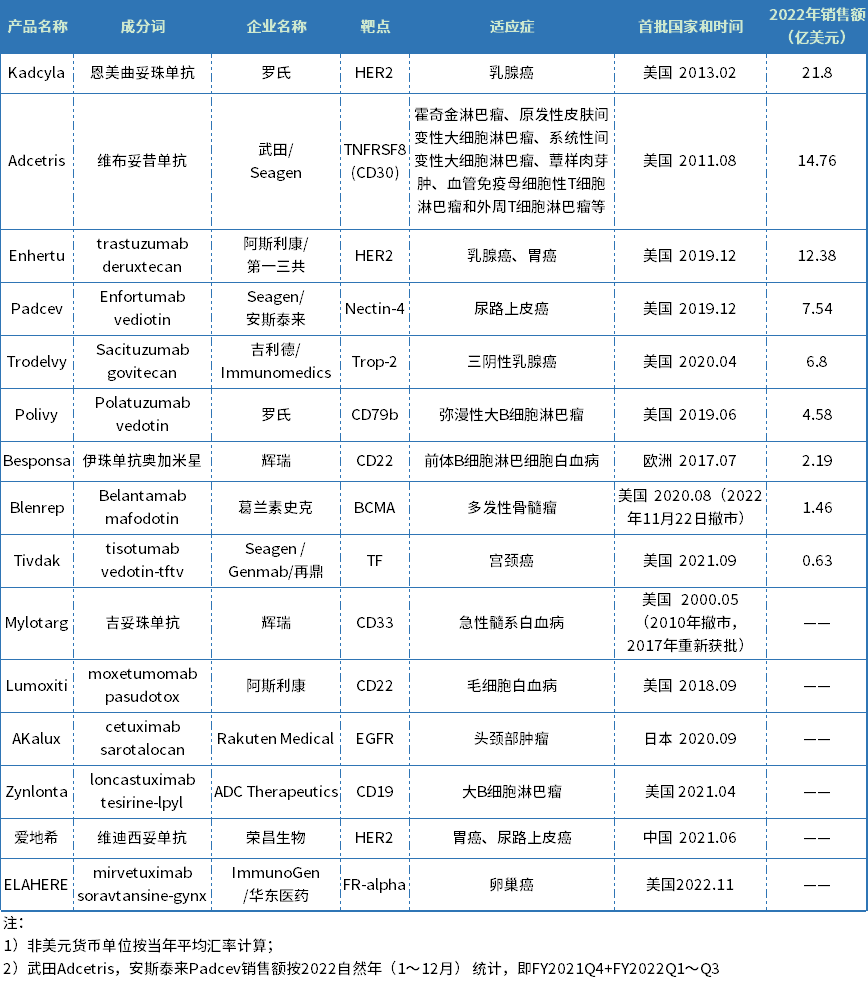

从2019至今,行业进入快速爆发阶段,获批数量远超以往频率。随着各大药企陆续公布2022年财报,全球ADC药物市场格局也逐渐清晰。截至2022年底,全球已累计批准上市了15款ADC药物。从已披露的财报数据来看,2022年全球ADC药物市场规模已超72亿美元,同比增长31%。

表1 全球已获批ADC药物

数据来源:药智数据、企业财报等公开资料整理

据弗若斯特沙利文数据显示,ADC的全球市场规模自2017年的16亿美元快速增长至2021年的55亿美元,复合年增长率为35.9%,并预计于2021年至2030年仍将以31.2%的复合年增长率持续快速增长。中国的ADC药物市场于2020年开始增长,预期由2021年起按复合年增长率79.4%增长,于2030年将达到人民币689亿元。

随着ADC技术的进步,也将带来潜在的分子靶点和适应症范围扩大,包括自身免疫性疾病等非肿瘤疾病领域,以及能进入更早的治疗线,扩大到早期阶段癌症治疗,用于更多的患者群体。并且,ADC的作用机制可与其他治疗方式起协同作用,加强对肿瘤细胞的杀伤力。举例而言,结合ADC与免疫检查点抑制剂的联合疗法在临床研究中,在增强抗肿瘤疗效方面充满前景。

下一个重磅炸弹诞生地,谁在抢跑?

可以看出来,ADC未来火热程度不亚于PD-1,或更甚。但与PD-1的“卷”不同,ADC由于品种可能很多,不同的抗体是针对不同的靶点,所以针对不同的肿瘤细胞,每家企业link技术可能也不一样,疗效也可以做出区别,所以ADC的研发及市场必将比PD-1更加疯狂。

那么,全球范围内哪些企业已经率先布局了呢?

从全球ADC药物的研发历史进程来看,其大概经历过三代迭代。

其中,第一代以辉瑞Mylotarg(吉妥珠单抗)为代表,脱靶毒性高,药物效力低。Mylotarg是全球首个上市的ADC药物,也是获得FDA加速批准的所有新药中第一个退市的药物,同时又是第一个退市后又上市的ADC药物。

第二代是以Adcetris(维布妥昔单抗)和Kadcyla(恩美曲妥珠单抗)为代表,临床疗效和安全性良好,但治疗窗口窄。第三代则是以Enhertu(德曲妥珠单抗)、Besponsa(奥英妥珠单抗)、Padcev(恩诺单抗)等为代表,提高了药物的稳定性和药代动力。

迄今为止,商业化最成功的ADC产品仍是Kadcyla。据罗氏2022年财报,Kadcyla销售额为20.80亿瑞士法郎(约为21.80亿美元),稳坐全球销售额top1,但与去年同期基本持平,增速已明显放缓;以14.76亿美元销售额排名第二的则是Seagen/武田的Adcetris;第一三共/阿斯利康的明星ADC药物Enhertu凭借12.38亿美元的销售额排名第三,同比增长190.6%,成功跻身“十亿美元俱乐部”。

值得一提的是,2023年2月24日,Enhertu在中国获批用于单药治疗既往接受过一种或一种以上抗HER2药物治疗的不可切除或转移性HER2阳性成人乳腺癌患者。此外,第一三共还向CDE递交了Enhertu用于治疗不可切除或转移性HER2低表达成人乳腺癌患者的上市申请,有望为中国HER2低表达乳腺癌患者提供新的治疗选择。随着新适应症的不断拓展及全球市场的持续渗透,Enhertu有望进一步瓜分Kadcyla的市场份额。依Enhertu目前的增长势头来看,其2023年销售额很有可能会追上Kadcyla。

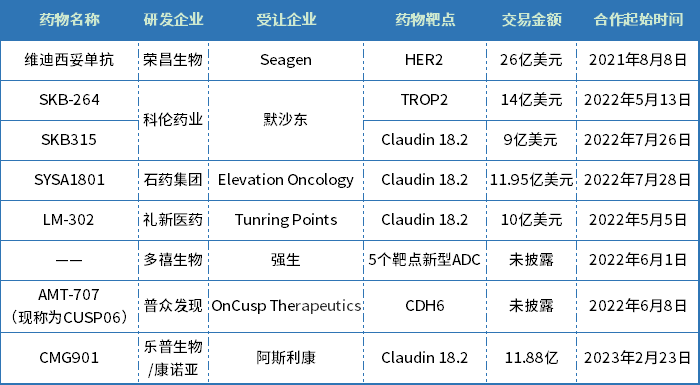

放眼国内,也有许多企业率先布局了ADC赛道,也诞生了多项与大型跨国药企合作的重磅“出海”事件,侧面印证中国本土创新的强大实力。

其中以荣昌生物最为瞩目,2021年8月,荣昌生物与Seagen达成了ADC新药维迪西妥单抗的全球独家许可协议,荣昌生物从此次交易中获得的潜在收入总额高达约26亿美元,包括2亿美元首付款和最高可达24亿美元的里程碑付款。此交易不仅创造了我国制药企业单品种海外授权交易的最高纪录,也开启了我国ADC药物出海先例。

在后续的一年里,礼新医药超10亿美元授权其ADC产品全球除大中华区及韩国以外国家及地区的开发及商业化权益;科伦药业与默沙东就7个ADC药物签订高达94.75亿美元的合作,石药集团的ADC产品以接近12亿美元出海。算上前不久的康诺亚/乐普生物与阿斯利康的11.88亿美元交易,国产ADC已有五款成功出海。

根据公开资料梳理,2023年至今创新药领域已发起了11笔Licenseout交易,而值得注意的是,这11笔交易中涉及ADC的有5笔,其中2月份的6笔交易中,ADC交易占据一半达到3笔,是占比最高的交易方向。

表2 国产ADClicenseout详情表

数量来源:药智数据、企业公告等公开资料

ADC药物也逐渐成为中国创新药出海的名片。

随着商业价值的不断验证,国内企业对ADC产品的研发热情空前高涨。传统药企巨头、生物技术公司都在纷纷布局。

据不完全统计,国内有超过50家企业布局了ADC产品,包括恒瑞医药、东曜药业、多禧生物、科伦博泰、瓴路药业、美雅珂、普方生物、荣昌生物、新理念生物、云顶新耀、宜联生物等等。处于临床阶段或IND受理阶段的ADC药物超过60款。

不过,逐渐拥挤的靶点也是国内ADC药物市场的特征之一。目前国内处于临床阶段或IND受理阶段的ADC药物约有60多款,其中多以HER2、TROP2、CLND18.2为靶点,因此未来突破“内卷”的关键在于管线差异化和自研技术能力。

MNC频频出手的背后

在各大MNC豪掷千金选择ADC的背后,除了ADC的商业化优势外,另一大因素在于当前全球TOP10药物大部分面临专利到期风险,跨国药企处在即将失去超级重磅炸弹的悬崖之处,而后续管线却青黄不接。

例如默沙东,其下一任药王继承者K药,2022年销售额虽达到了209.37亿美元,占其制药业务的半壁江山,但K药的关键专利将于2028年到期,面临专利悬崖。而目前,默沙东暂时还未找到能够弥补K药专利悬崖的产品。

再看辉瑞,虽然同时踩中新冠疫苗和新冠口服药的风口,2022年销售额超过了1000亿美元,手握大量现金,堪称最大赢家。但不可忽略,随着疫情的消退,辉瑞新冠产品未来的收入势必会下滑。而现有管线中能在未来为辉瑞填补新冠销售额下滑的产品,ADC的布局或将是下个试金石领域。

在这种情况下,跨国药企们也必须行动起来,持重金拿下颇具潜力的ADC药物,借此未雨绸缪,押注未来。