纵观全球杀菌剂专利布局,未来市场趋势在哪

来源:农药市场信息新媒界 | 发布时间:2023-02-21

摘要:杀虫剂,除草剂和杀菌剂是农药三大类型,2020年全球农药销售额为698.9亿美元,除草剂、杀菌剂、杀虫剂在全球农药市场中占据了绝大部分份额,分别为44.18%、27.09%和25.28%。相较于杀菌剂在农药市场方面近些年异军突起,其在专利布局方面并没有很好的展现出其优势,尤其是活性成分和制备相关专利。而其大量的研发和创新仍然是集中在应用端。

杀菌剂的市场份额也逐步扩大,同时也是跨国新产品布局的重点……

杀虫剂,除草剂和杀菌剂是农药三大类型,2020年全球农药销售额为698.9亿美元,除草剂、杀菌剂、杀虫剂在全球农药市场中占据了绝大部分份额,分别为44.18%、27.09%和25.28%。近几年除草剂,杀虫剂受限于传统产品禁限用,以及全球范围内一些植物病害高发,如大豆锈病等,杀菌剂的市场份额也逐步扩大,同时也是跨国新产品布局的重点。

跨国公司的杀菌剂产品

全球农药市场,四大农药巨头牢牢占据着57%的市场份额,而其他中国,印度和美国的其他农药企业只有43%的市场份额。那么我们如果加上第二梯队的FMC, UPL ,ADAMA和住友化学等企业,全球前十大的农药公司占据了80%的市场份额。

跨国公司的产品线影响着全球其他企业的杀菌剂布局:

从2018年跨国公司的销售数据来看,除去拜耳的转基因作物板块的除草剂草甘膦,跨国公司的当家品种均为杀菌剂。

先正达:

嘧菌酯和噻虫嗪这两个老牌产品近乎占据了先正达市场销售额的半壁江山,2011年嘧菌酯专利到期,噻虫嗪2013年才过专利期,目前他们都属于后专利时代,这两个产品目前都是农药行业的当家品种,先正达集团的原药均来源于国内企业。对于后专利时期的产品,先正达有着自己独特的开发模式。

苯并烯氟菌唑是先正达最新的杀菌剂活性成分,苯并烯氟菌唑是先正达2012年上市的谷物杀菌剂,该产品属于SDHI类杀菌剂。其对大豆、棉花、玉米和特种作物等许多作物上都展现了对主要病害的杰出防效。该产品对大豆亚洲大豆锈病具有杰出防效;并烯氟菌唑与嘧菌酯复配用于防治温室或室外花卉白粉病、炭疽病、霜霉病、灰霉病和黑斑病等。

巴斯夫:

当家品种吡唑醚菌酯已经过了专利期,巴斯夫对吡唑醚菌酯的开发是后专利产品开发的很好的案例,吡唑醚菌酯9%的微囊悬浮剂 。可以很好的使用于水稻病害, 尤其是稻瘟病的防治上,同时避免了吡唑对水生生物的高毒性。

氟唑菌酰胺是巴斯夫公司开发的琥珀酸脱氢酶抑制剂类杀菌剂,其2028年5月30日专利到期, 目前仍然在专利期内。可配制成乳油(EC)或悬浮剂(SC),登记用于多种作物(谷物,豆类蔬菜,油料种子作物,花生,梨果,核果根和块茎类蔬菜,果类蔬菜和棉花)的叶面喷施及种子处理。同时是优异的草坪用杀菌剂。其主要复配产品有:氟唑菌酰胺+氟环唑,氟唑菌酰胺+吡唑醚菌酯。氟唑菌酰胺+氟环唑+吡唑醚菌酯。现登记和上市的国家包括澳大利亚、阿根廷、美国、加拿大、欧盟18国、巴西和中国等。

拜耳:

拜耳销售额最高的产品为草甘膦,占到总销售额的4分之1 以上,拜耳对草甘膦的销售得益于收购孟山都后的转基因种子销售业务。

在专利期和刚过专利期的产品中,丙硫菌唑绝对是最火热的产品之一,丙硫菌唑几乎对谷物上所有真菌病害都有优异防效,在我国主要用于小麦赤霉病的防治。丙硫菌唑不仅防治小麦赤霉病高效,而且还能有效抑制赤霉病产生的毒素。巴西一直是丙硫菌唑的最大使用国,用于大豆锈病的防治。由于目前大豆锈病的严重发生和抗药性的增强,丙硫菌唑是用于巴西大豆锈病防治的最好成分之一。需要指出的是拜耳作物的联苯吡菌胺、丙硫菌唑和肟菌酯 都广泛应用于大豆锈病的防治。

联苯吡菌胺是拜耳作物科学公司开发的吡唑酰胺类化合物,联苯吡菌胺在2011 年上市。目前是拜耳的排名前五的杀菌剂之一。联苯吡菌胺仍在专利保护期内,联苯吡菌胺为内吸、广谱杀菌剂,专用于叶面喷雾。联苯吡菌胺对麦类作物的诸多病害具有优良防效,如小麦叶枯病、叶锈病、条锈病、眼斑病和黄斑病等,主要复配产品有:联苯吡菌胺+ 丙硫菌唑,联苯吡菌胺+丙硫菌唑+戊唑醇,联苯吡菌胺+丙硫菌唑+螺环菌胺,联苯吡菌胺+丙硫菌唑+氟嘧菌酯),以及联苯吡菌胺+戊唑醇等。

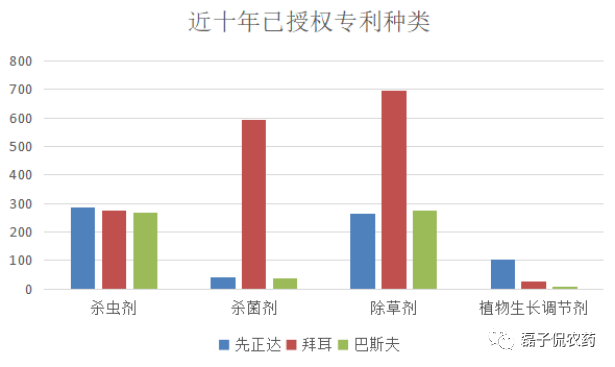

跨国公司近十年的专利布局

专利种类构成中 ,可以看到拜耳有大量的专利集中在杀菌和除草剂上,先正达是跨国公司中最早也是最多布局植物生长调节剂&生物刺激素的公司之一。

在近十年的授权专利中,拜耳是杀菌剂相关投入最大的跨国企业。相较于杀菌剂在跨国公司销售线占据的重要地位,其在研发或者说在专利布局端并没有很好的展现出优势。

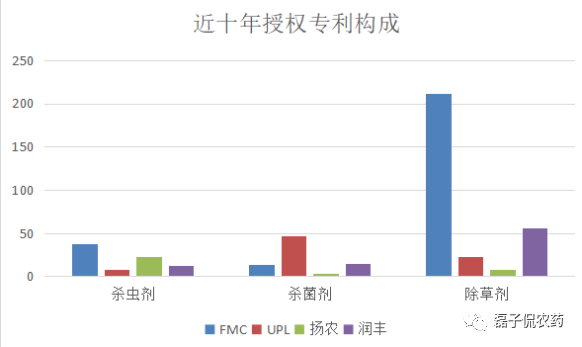

再来看二线梯队:

UPL 也侧重于组合物相关专利和使用方法,杀菌剂是其布局的绝对重点方向。尤其是代锰类的杀菌剂复配以及使用。

可以看到国内企业其实更加热衷于化合物制备方面的专利,尤其是原药合成企业。对于制剂配方方面和植保端应用方面关注度则不是很足。润丰更加关注于除草剂,而扬农则关注于杀虫剂。

专利代表了一个企业最前沿的战略布局,通过跨国公司的近年来的专利布局, 可以给予我们一些启发:

近年来新化合物专利越来越少,尤其是新作用机理的化合物开发更是困难。已有产品的复配及应用的深度开发仍然是主流。相对于杀菌剂市场的火热,跨国公司在杀菌剂新专利布局方面却相对较少,或许可以作为未来市场趋势的参考。

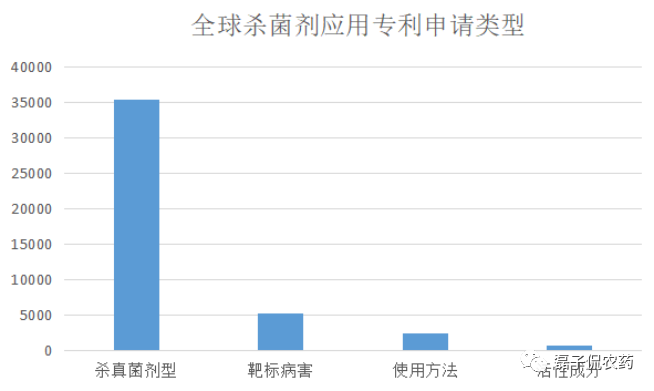

杀菌剂应用在全球农药专利中的布局

对全球所有的杀菌剂应用专利做个梳理,就会发现绝大部分专利申请都集中在杀真菌剂型方面和靶标病害防治方面。单纯的使用方法专利数量并不多。

一方面是新的活性成分研发难度增加,另一方面是大部分剂型专利都包含了靶标病害和使用方法相关的从属权力要求。所以杀菌剂的应用方面的专利仍然集中在新剂型和新配方上面。

要抛开配方和复配去谈使用方法,就是耍流氓。

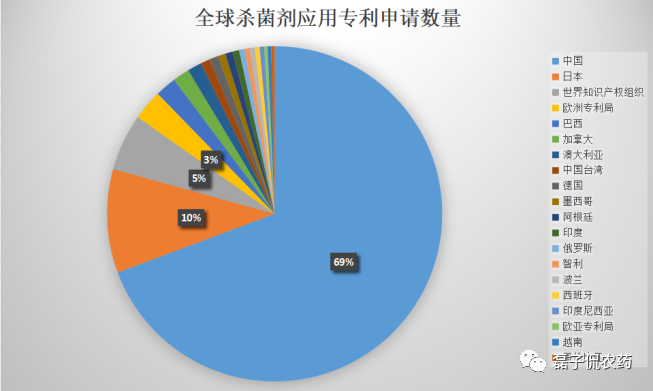

杀菌剂应用相关专利的申请国家

全球杀菌剂应用相关的专利申请国家中,中国就占了69%的申请,这个让我想到一点很有趣的地方,就是中国的农药产量也占到全球的70%左右。而第二名日本占到全球总申请量的10% 左右,这和日本的农药产品原研能力高度相关。

但是包括中国和日本在内的整个亚太地区只占到31%的市场份额,而整个包括巴西市场拉丁美洲占到25.9%的市场份额,但相较于其市场份额,其专利申请数量,尤其是配方和使用方面的专利数量仍然相形见绌。

杀菌剂应用相关专利布局的主要作物

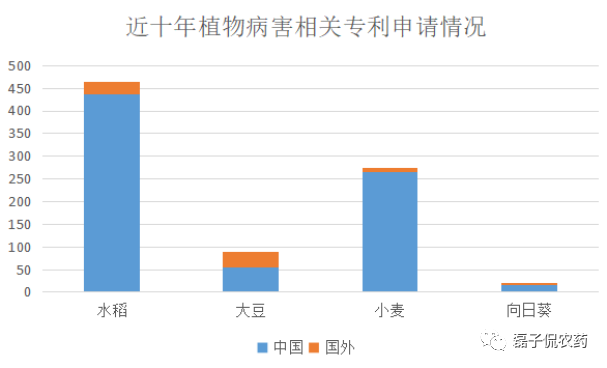

以水稻作为主要作物的专利申请共计625件排名第一。可以看到水稻和小麦等在我国主要种植的作物,中国的相关专利占比都在90% 以上。而主要产区是在北美和南美的大豆,中国申请的专利数量占63%,远低于平均水平。

以目前最具潜力的杀菌剂嘧菌酯为例,来看近十年其应用专利的布局,和市场需求一样,嘧菌酯的新应用专利主要集中在种子处理,缓释技术以及烟草病害方面。它相关复配的专利最多的并非是和其他杀菌剂,而是和新烟碱类杀虫剂噻虫嗪。

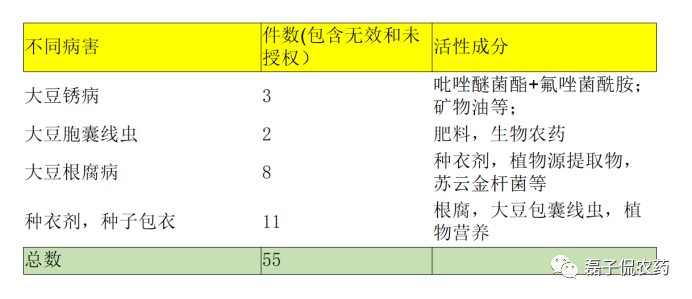

大豆相关杀菌剂的应用

大豆主要关注的病害依次是大豆根腐病,大豆锈病和大豆包囊线虫。值得关注的是大豆的种衣剂和种子处理相关应用技术,也是大豆病害防治的主流应用专利布局点。无论从活性成分,还是作物的相关应用专利梳理,都可以看出,种子处理技术,尤其是包含杀菌,杀虫和植物营养的种子处理技术是目前国内企业研发的重点方向。另外生物农药的新专利申请也增长迅速。那可以看到的是提高农药使用效率,以及生物农药的使用都是未来炙手可热的农药使用方向。

可以看到相较于杀菌剂在农药市场方面近些年异军突起,其在专利布局方面并没有很好的展现出其优势,尤其是活性成分和制备相关专利。而其大量的研发和创新仍然是集中在应用端。