行业数据 | 7月销售同比跌8.5%至近一年最低,新开工锐减拖累投资增长

来源:克而瑞地产研究 | 发布时间:2021-08-16

摘要:国家统计局公布了2021年1-7月国民经济运行情况以及房地产行业数据。总的来说房地产市场销售、投资增速均有一定程度下滑。融资与信贷政策双收紧下新房销售需求短期透支,房企审慎下新开工面积同比降幅扩大、累计同比转负。受此影响下开发投资增速再度降低。

7月新开工同比锐减22%,累计增速进入负区间,前7月土地购置面积降幅收窄2.6pts。

8月16日上午,国家统计局公布了2021年1-7月国民经济运行情况以及房地产行业数据。总的来说房地产市场销售、投资增速均有一定程度下滑。融资与信贷政策双收紧下新房销售需求短期透支,房企审慎下新开工面积同比降幅扩大、累计同比转负。受此影响下开发投资增速再度降低。

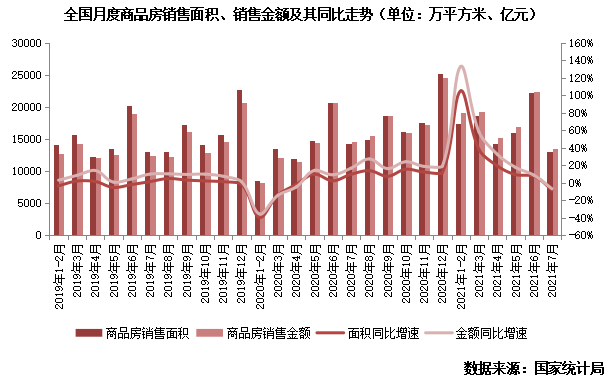

1.7月商品房销售面积、金额同比分别降8.5%和7.1%至近一年最低

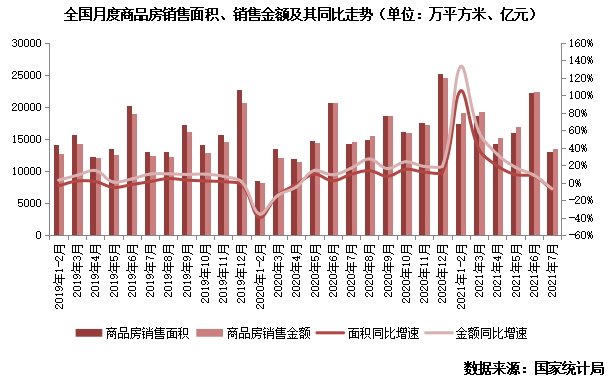

据国家统计局数据:1-7月,商品房销售面积101648万平方米,同比增长21.5%,涨幅收窄6.2pts;比2019年1-7月增长14.5%;商品房销售额106430亿元,增长30.7%,涨幅收窄8.2pts;比2019年1-7月增长28.0%。

单月销售规模创年内新低,较2020年、2019年同期分别回落、持平。7月商品房销售面积和金额分别为13013万平方米和13499亿元,环比分别下降42%和40%,并均回落至前7月单月最低值。其中商品房销售面积较2020年同期下降8.5%,同比于年内首次转负;较2019年同期持平仅增0.1%,较6月涨幅收窄9.7pts。

年中销售节点期房企 “以价换量”的冲量方式加上各地严格收紧的涉房信贷政策使得全国房地产市场出现短期透支。对比东中西部和东北地区销售表现变化可见,上半年表现亮眼的东部地区遇冷尤为显著,1-7月东部地区商品房销售面积累计同比涨幅较1-6月收窄了9.2pts,仅次于东北地区且高于全国水平。从实际市场情况来看,三季度起随着信贷资质严审、二手房陆续停贷东部地河北、山东以及多数中西部地区省市均出现案场到访和销售流速降低甚至减半现象。中短期来看,持严的信贷政策外加居民购买力短期透支,全国商品房销售面积、金额同比降幅尤有扩大可能。

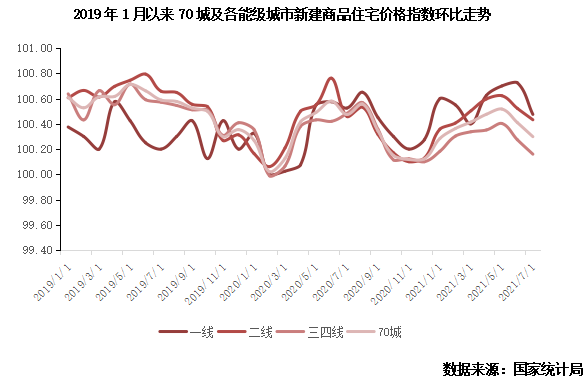

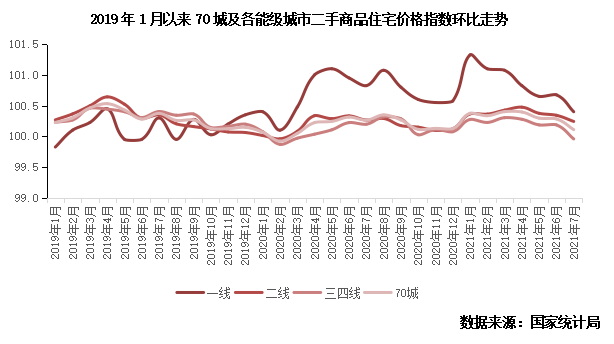

2.70城房价涨幅回落,一线二手房价环比涨幅开始收窄

根据全国商品房销售面积、金额估算来看,7月商品房销售均价环比略升至10373元/平方米。年中销售节点过后,房企普遍取消促销折扣。

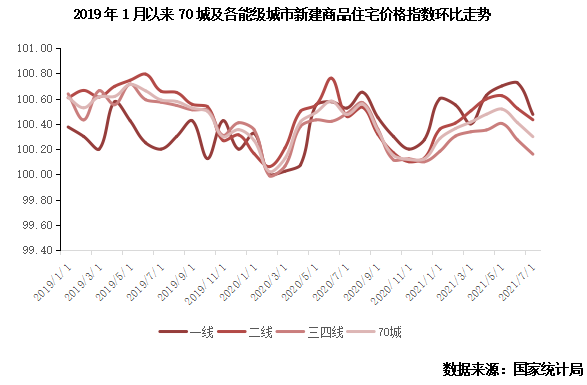

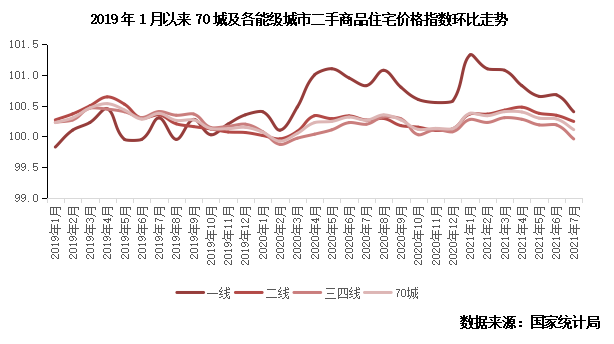

从全国70个大中城市商品住宅销售价格来看,房价涨幅显著回落,一线一二手房价涨幅一并收窄。7月,一线城市新建商品住宅销售价格环比上涨0.4%,涨幅比上月回落0.3pts。其中,北京、上海和广州环比分别上涨0.8%、0.4%和0.2%,涨幅比上月分别回落0.1、0.1和0.8 pts。一线城市二手住宅销售价格环比上涨0.4%,涨幅比上月回落0.3pts。其中,北京和上海环比均上涨0.7%,涨幅比上月分别回落0.6和0.3 pts;深圳下降0.4%。

此外,7月住建部对上半年房价涨幅相对较高的部分热点城市约谈后,金华、惠州、徐州新建商品住宅和二手住宅销售价格环比涨幅均有所回落。其中徐州新房房价环比涨幅收窄0.5pts、惠州二手房房价环比下降0.1%。

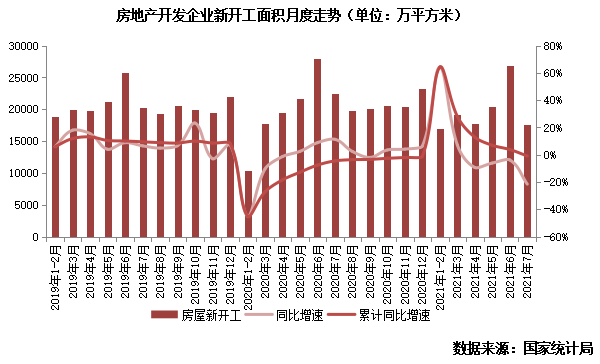

3.7月新开工同比锐减22%,累计增速进入负区间,前7月土地购置面积降幅收窄2.6pts

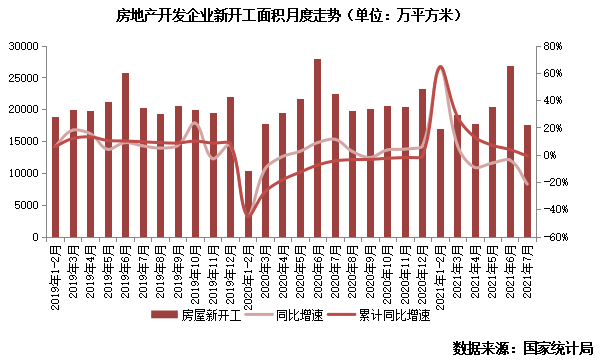

据国家统计局数据:1—7月,房地产开发企业房屋施工面积891880万平方米,同比增长9.0%。其中,房屋新开工面积118948万平方米,下降0.9%;房屋竣工面积41782万平方米,增长25.7%。其中,住宅竣工面积30125万平方米,增长27.2%。施工、新开工、竣工面积较1-6月增速分别变化-1.2pts、-4.7pts和0pts。

单月来看7月房屋新增施工面积和新开工面积分别环比下降47%和34%,其中房屋新开工面积仅17660万平方米,较过去两年同期分别下降21.5%和12.6%,拖拽前7月房屋新开工面积增速进一步回落进入负区间。

在“三道红线”下融资端融资成本持续上升的同时,各地涉房信贷的收紧使得房企销售回款周期一再拉长。全国房企本年到位资金增速已连续7个月回落。因此在资金压力下房企重拾对施工尤其是新开工计划和进度的审慎态度,减缓非重点地区的建安投资成为普遍之举。

此外,上半年占建安投资乃至整体开发投资存较大比重的房屋竣工于本月贡献不大,7月新增房屋竣工面积仅5301万平方米,环比降40%。

据国家统计局数据:1-7月,房地产开发企业土地购置面积8764万平方米,同比下降9.3%;土地成交价款5121亿元,下降4.8%。二者较1-6月降幅分别收窄2.6pts和0.8pts。由于7月因政策调整22城集中供地集体缺席,三四线城市成为绝对成交主力。在南通、常州等热点城市集中土拍的推动下房企土地购置面积与土地成交价款降幅一定幅度收窄,但两者规模仍尚处于历史低位。

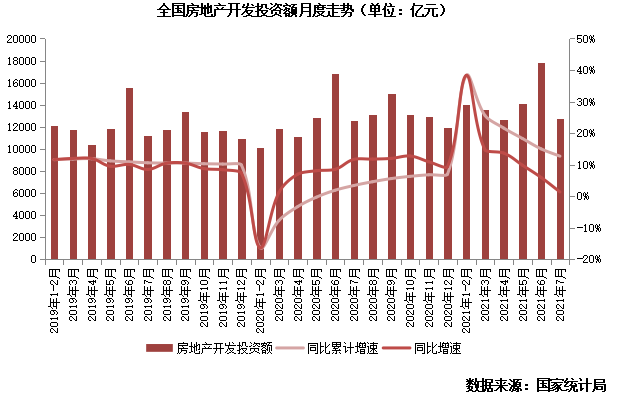

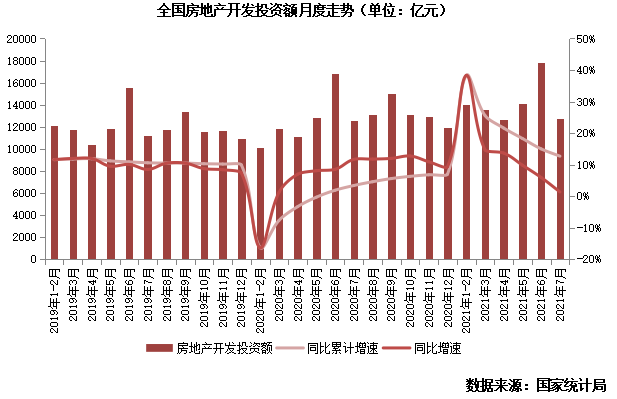

4.7月投资同比微增1%,建安和土地购置乏力,进一步拉低整体投资增速

据国家统计局数据:1-7月,全国房地产开发投资84895亿元,同比增长12.7%,较1-6月收窄2.3pts;比2019年1-7月增长16.5%。单7月开发投资额为12716亿元,环比降28.8%。较2020年和2019年分别增长1.4%和13.2%,涨幅较上月分别收窄4.6pts和1.8pts。

本月投资规模环比回落、同比及累计同比增速大幅收窄缘由是建安投资进一步颓萎和土拓投资延续历史低位。正如上文所说,一方面在融资、信贷双收紧的环境下房企以房屋新开工为代表的建安投资与7月进一步收缩,房屋竣工进度也短期对投资失去有力支撑;另一方面7月土地购置面积与土地成交价款累计同比降幅虽均有收窄,但土拓投资规模仍处于历史较低水平。因此两项因素下全国房地产开发投资增速进一步回落。

总结:

综上,我们对于后市给出如下几点判断:房地产业继续发挥经济稳定器作用,行业销售规模将继续保持两位数以上增长速度,开发投资额将保持规模高位、增速趋稳。下半年房企对开工、拿地决策将分别采取审慎和积极态度。

商品房销售来看,东中西部及东北地区此前市场过热城市在调控政策和信贷政策收紧后短期出现需求透支现象,整体增速将受到一定拖累。同时土地购置面积保持低位下后续新房供应将长期保持较低水平,对新房销售规模增长有一定抑制作用。

房企拿地方面,视土拍热度变化情况,预计政策面也会迎来更多调整,一方面,继无锡、杭州之后,或有更多城市迎来溢价、地价管控升级;另一方面,在保证增加住宅用地有效供应的大方向下,部分高地价城市也或适度放宽土拍要求。同时房企将把剩余资金投入其他具有潜力的二三四线城市,届时整体土地购置面积预计将迎来一轮较大回升,重新成为开发投资额的有力支撑。

在整体资金一再收紧的环境下,房企对下半年施工及新开工将再度采取审慎态度,非核心城市非热点地块的开工计划将有所放缓。因此后续整体新开工规模单月及累计降幅或将扩大。

基于建安投资预期降幅扩大、土拓投资仍将延续历史低位的判断,二者对整体开发投资增速起到负面作用,后续投资增速预计将趋稳。

克而瑞行业数据 | 7月销售同比跌8.5%至近一年最低,新开工锐减拖累投资增长

7月新开工同比锐减22%,累计增速进入负区间,前7月土地购置面积降幅收窄2.6pts。

8月16日上午,国家统计局公布了2021年1-7月国民经济运行情况以及房地产行业数据。总的来说房地产市场销售、投资增速均有一定程度下滑。融资与信贷政策双收紧下新房销售需求短期透支,房企审慎下新开工面积同比降幅扩大、累计同比转负。受此影响下开发投资增速再度降低。

1.7月商品房销售面积、金额同比分别降8.5%和7.1%至近一年最低

据国家统计局数据:1-7月,商品房销售面积101648万平方米,同比增长21.5%,涨幅收窄6.2pts;比2019年1-7月增长14.5%;商品房销售额106430亿元,增长30.7%,涨幅收窄8.2pts;比2019年1-7月增长28.0%。

单月销售规模创年内新低,较2020年、2019年同期分别回落、持平。7月商品房销售面积和金额分别为13013万平方米和13499亿元,环比分别下降42%和40%,并均回落至前7月单月最低值。其中商品房销售面积较2020年同期下降8.5%,同比于年内首次转负;较2019年同期持平仅增0.1%,较6月涨幅收窄9.7pts。

年中销售节点期房企 “以价换量”的冲量方式加上各地严格收紧的涉房信贷政策使得全国房地产市场出现短期透支。对比东中西部和东北地区销售表现变化可见,上半年表现亮眼的东部地区遇冷尤为显著,1-7月东部地区商品房销售面积累计同比涨幅较1-6月收窄了9.2pts,仅次于东北地区且高于全国水平。从实际市场情况来看,三季度起随着信贷资质严审、二手房陆续停贷东部地河北、山东以及多数中西部地区省市均出现案场到访和销售流速降低甚至减半现象。中短期来看,持严的信贷政策外加居民购买力短期透支,全国商品房销售面积、金额同比降幅尤有扩大可能。

2.70城房价涨幅回落,一线二手房价环比涨幅开始收窄

根据全国商品房销售面积、金额估算来看,7月商品房销售均价环比略升至10373元/平方米。年中销售节点过后,房企普遍取消促销折扣。

从全国70个大中城市商品住宅销售价格来看,房价涨幅显著回落,一线一二手房价涨幅一并收窄。7月,一线城市新建商品住宅销售价格环比上涨0.4%,涨幅比上月回落0.3pts。其中,北京、上海和广州环比分别上涨0.8%、0.4%和0.2%,涨幅比上月分别回落0.1、0.1和0.8 pts。一线城市二手住宅销售价格环比上涨0.4%,涨幅比上月回落0.3pts。其中,北京和上海环比均上涨0.7%,涨幅比上月分别回落0.6和0.3 pts;深圳下降0.4%。

此外,7月住建部对上半年房价涨幅相对较高的部分热点城市约谈后,金华、惠州、徐州新建商品住宅和二手住宅销售价格环比涨幅均有所回落。其中徐州新房房价环比涨幅收窄0.5pts、惠州二手房房价环比下降0.1%。

3.7月新开工同比锐减22%,累计增速进入负区间,前7月土地购置面积降幅收窄2.6pts

据国家统计局数据:1—7月,房地产开发企业房屋施工面积891880万平方米,同比增长9.0%。其中,房屋新开工面积118948万平方米,下降0.9%;房屋竣工面积41782万平方米,增长25.7%。其中,住宅竣工面积30125万平方米,增长27.2%。施工、新开工、竣工面积较1-6月增速分别变化-1.2pts、-4.7pts和0pts。

单月来看7月房屋新增施工面积和新开工面积分别环比下降47%和34%,其中房屋新开工面积仅17660万平方米,较过去两年同期分别下降21.5%和12.6%,拖拽前7月房屋新开工面积增速进一步回落进入负区间。

在“三道红线”下融资端融资成本持续上升的同时,各地涉房信贷的收紧使得房企销售回款周期一再拉长。全国房企本年到位资金增速已连续7个月回落。因此在资金压力下房企重拾对施工尤其是新开工计划和进度的审慎态度,减缓非重点地区的建安投资成为普遍之举。

此外,上半年占建安投资乃至整体开发投资存较大比重的房屋竣工于本月贡献不大,7月新增房屋竣工面积仅5301万平方米,环比降40%。

据国家统计局数据:1-7月,房地产开发企业土地购置面积8764万平方米,同比下降9.3%;土地成交价款5121亿元,下降4.8%。二者较1-6月降幅分别收窄2.6pts和0.8pts。由于7月因政策调整22城集中供地集体缺席,三四线城市成为绝对成交主力。在南通、常州等热点城市集中土拍的推动下房企土地购置面积与土地成交价款降幅一定幅度收窄,但两者规模仍尚处于历史低位。

4.7月投资同比微增1%,建安和土地购置乏力,进一步拉低整体投资增速

据国家统计局数据:1-7月,全国房地产开发投资84895亿元,同比增长12.7%,较1-6月收窄2.3pts;比2019年1-7月增长16.5%。单7月开发投资额为12716亿元,环比降28.8%。较2020年和2019年分别增长1.4%和13.2%,涨幅较上月分别收窄4.6pts和1.8pts。

本月投资规模环比回落、同比及累计同比增速大幅收窄缘由是建安投资进一步颓萎和土拓投资延续历史低位。正如上文所说,一方面在融资、信贷双收紧的环境下房企以房屋新开工为代表的建安投资与7月进一步收缩,房屋竣工进度也短期对投资失去有力支撑;另一方面7月土地购置面积与土地成交价款累计同比降幅虽均有收窄,但土拓投资规模仍处于历史较低水平。因此两项因素下全国房地产开发投资增速进一步回落。

总结:

综上,我们对于后市给出如下几点判断:房地产业继续发挥经济稳定器作用,行业销售规模将继续保持两位数以上增长速度,开发投资额将保持规模高位、增速趋稳。下半年房企对开工、拿地决策将分别采取审慎和积极态度。

商品房销售来看,东中西部及东北地区此前市场过热城市在调控政策和信贷政策收紧后短期出现需求透支现象,整体增速将受到一定拖累。同时土地购置面积保持低位下后续新房供应将长期保持较低水平,对新房销售规模增长有一定抑制作用。

房企拿地方面,视土拍热度变化情况,预计政策面也会迎来更多调整,一方面,继无锡、杭州之后,或有更多城市迎来溢价、地价管控升级;另一方面,在保证增加住宅用地有效供应的大方向下,部分高地价城市也或适度放宽土拍要求。同时房企将把剩余资金投入其他具有潜力的二三四线城市,届时整体土地购置面积预计将迎来一轮较大回升,重新成为开发投资额的有力支撑。

在整体资金一再收紧的环境下,房企对下半年施工及新开工将再度采取审慎态度,非核心城市非热点地块的开工计划将有所放缓。因此后续整体新开工规模单月及累计降幅或将扩大。

基于建安投资预期降幅扩大、土拓投资仍将延续历史低位的判断,二者对整体开发投资增速起到负面作用,后续投资增速预计将趋稳。