房地产金融审慎管理:将重塑我国房地产政策

来源:中指研究所 | 发布时间:2020-12-09

摘要:“十四五”时期,房地产金融审慎管理将重塑我国房地产政策,将深刻影响我国房地产发展。我国房地产制度建设呈现出“房改”-“土改”-“金改”的脉络特征。房地产金融审慎管理抑制了房价迅速上涨和市场过度膨胀,有力的降低了房地产市场风险,也降低行业及企业规模增速,促使房企盈利模式变革。未来,房地产市场呈现弱周期性、慢牛市场和城市分化。房企应对策略,要从债务融资转向权益融资,从财务高杠杆转向经营高杠杆,从投资拉动转向运营驱动。

“十四五”时期,房地产金融审慎管理将重塑我国房地产政策。央行行长易纲发文指出,强化房地产金融审慎管理。我国房地产制度建设呈现出“房改”-“土改”-“金改”的脉络特征,房地产金融审慎管理具有里程碑的意义,将深刻影响我国房地产发展。房地产金融审慎管理对行业有什么影响?房地产市场将呈现哪些新特征?房企如何应对?请看详细分析。

宏观审慎政策背景与内容

1、背景:国际国内宏观审慎政策脉络

美国金融危机后,国际上开始重视宏观审慎政策。美国引发的金融危机对全球经济造成了巨大的冲击,2009年初,BIS认为宏观审慎政策可以用来解决危机中“大而不倒”、顺周期性、监管不足和标准不高等问题。2010年G20首尔峰会上,各成员国对宏观审慎达成共识,正式形成了宏观审慎监管的基础性框架。2016年,IMF、FSB和BIS联合发布《有效宏观审慎政策要素:国际经验与教训》报告,将宏观审慎政策定义为利用审慎工具来防范系统性风险,降低金融危机发生的频率及其影响程度。

图:国际宏观审慎政策脉络

近几年我国政府高度重视宏观审慎政策。2017年,“十九大”报告中指出“健全货币政策和宏观审慎双支柱调控框架”。2019年,央行的宏观审慎管理局成立,牵头建立宏观审慎政策框架和基本制度,成立专门的机构,可见政府对宏观审慎政策非常重视。2020年5月,央行行长易纲发表文章指出按照“因城施策”原则,强化对房地产金融的逆周期宏观审慎管理。10月,央行副行长潘功胜在金融街论坛上表示,健全宏观审慎政策框架,重点健全房地产金融等宏观审慎体系。11月,央行货币政策执行报告指出“实施好房地产金融审慎管理制度”。

表:近年国内宏观审慎政策梳理

注:MPA即宏观审慎评估体系

2、内容:宏观审慎政策与货币政策有明显区别

宏观审慎政策工具,从功能角度分常用宏观审慎政策工具有几类:1、增加银行资本金和拨备的逆周期工具,包括逆周期资本缓冲、动态拨备和准备金、逆周期风险权重以及杠杆率。2、针对特定部门的逆周期工具,如针对房地产市场的工具,主要包括:贷款价值比(LTV)、贷款收入比(DTI)、印花税、持有时间限制、(提高)最低现金支付比例、(减少)偿还期、改变抵押贷款保险要求、银行房地产贷款数量限制。3、跨部门工具。

表:宏观审慎政策工具

宏观审慎政策与货币政策有明显区别。宏观审慎政策与货币政策都具有宏观效应和逆周期调节特征,二者的区别主要在于:(1)目标不同,货币政策主要以物价稳定和促进经济增长为目标,而宏观审慎政策则主要以防范系统性风险、维护金融稳定为目标;(2)调节对象不同,货币政策主要用于调节总需求,而宏观审慎政策则更多针对加杠杆行为;(3)工具不同,货币政策以利率等作为工具,宏观审慎政策则主要调整资本要求、杠杆水平、首付比(LTV)等;(4)传导路径不同,货币政策通过利率、信贷、汇率等进行传导,而宏观审慎政策则更多影响资产价格,通过资产价格渠道进行传导。

表:宏观审慎政策与货币政策区别

图 我国宏观审慎政策框架

我国宏观审慎政策框架基本形成。宏观审慎政策本质上采用的是宏观、逆周期、跨市场的视角,实行自上而下的衡量方法,以防范系统性风险为主要目标,着力于减缓金融体系的顺周期波动和跨市场风险传染对宏观经济和金融稳定造成的冲击。宏观审慎政策框架是包括政策目标、治理架构、评估、工具、政策实施与传导等一系列组合的总称。目前,我国宏观审慎政策框架基本成型,治理架构以国务院金融稳定发展委员会和中国人民银行为主导,央行专设宏观审慎管理局,房地产金融审慎管理制度是宏观审慎政策的重要组成部分。

房地产金融审慎管理实践

1、国外房地产金融审慎管理实践

房地产金融宏观审慎管理模式取决于各国金融体系的结构、法律体系和房地产市场运行情况。从各国的实践来看,房地产金融宏观审慎政策工具主要有三大类 :一是资本类工具,主要是针对房地产部门的资本充足率(SCR);二是收入类工具,主要包括债务收入比限额(LTI/DSTI),LTI/DSTI 作用于借款方(主要是居民部门);三是抵押品类工具,主要为贷款价值比限额(Loan to Value ratio, LTV),LTV 则既作用于银行部门也作用于借款方。

从主要国家实践来看,这些政策工具在稳定房价、调控信贷规模等方面都取得了一定的效果。金融危机之后,美国由金融稳定监督委员会(FSOC)负责宏观审慎管理,综合运用LTI\DSTI、贷款期限及合格贷款还款安排对房地产抵押贷款进行监管。欧盟由欧洲系统性风险委员会(ESRB)实施房地产金融宏观审慎管理,综合运用收入类、抵押品类和资本类工具调控房地产市场。英国由央行下属金融政策委员会负责宏观审慎监管,综合运用抵押贷款标准、借款人准入标准、逆周期资本缓冲要求、贷值比、贷款收入比或债务收入比等工具进行监管。韩国央行综合运用LTV/DSTI限制房价增长。

表:主要国家房地产金融宏观审慎管理

2、我国房地产金融审慎管理实践

房地产金融审慎管理将重塑房地产政策,对我国房地产制度建设具有里程碑意义。近期,央行行长易纲发文指出,按照“因城施策”原则,强化对房地产金融的逆周期宏观审慎管理。近几年,央行货币政策执行报告,连续多次强调房地产金融审慎管理。我国房地产制度改革建设呈现明显脉络特征:房改-土改-金改。1998年,住房货币化改革-房改,开启了蓬勃的房地产市场。2004年,“831”大限,实行土地出让招拍挂改革-土改,真正的让我国房地产发展走上了市场化。2020年,对银行房地产贷款比例限制,对房企“三道红线”融资限制,这次的房地产金融制度改革-金改,实行房地产金融审慎管理,与以前的“房改”、“土改”一样,本次“金改”也具有里程碑的意义,将重塑我国房地产政策,将再次深刻影响我国房地产发展。“房改”、“土改”都是放松性的,刺激房地产发展,而这次“金改”是收紧性的,管制房地产发展。

根据管理对象的不同,我国房地产金融审慎管理工具主要包括面向银行、房企和居民三类工具。面向银行的管理工具主要包括房地产贷款比例限制、房地产贷款风险权重,如限制银行房地产贷款比例不能超过新增贷款比例的30%。面向房企的管理工具主要包括对房企融资规模的限制,如“三道红线”新规,从而管控房企的杠杆水平。面向居民的管理工具主要包括贷款价值比(LTV)、债务收入比(DTI)等指标。房地产金融审慎管理,核心是通过管理房企、居民的杠杆,从而降低房地产系统性风险。

图:我国房地产金融审慎管理防范风险路径

我国房地产金融审慎管理实践较为丰富。调整首付比就是调整贷款价值比(LTV),2016年之前,全国实行统一的调整,主要分为四个阶段。第一阶段:收紧。为了抑制需求与房价,2003年6月,央行发文提高二套首付比例。2006年,把个人房贷首付比(LTV)由20%升为30%。第二阶段:放松。2008年由于美国次贷危机冲击,为了稳定宏观经济,为扩大房地产需求和稳定房价,首套房首付比由30%降为20%,二套房的房贷政策放松。第三阶段:收紧。为了促进房地产市场健康发展,2010年首套房首付比由20%提高为30%,二套房首付比例由40%提升至50%,2011年二套房首付比例再次提升至60%。第四阶段:放松。出于去库存需要,2014年9月实行了宽松的“930”房贷新政,二套房认定标准放松,2015年二套房首付比例由60%降为40%,2016年降低不限购城市首付比例。2016年之后,我国房地产金融审慎管理开始因城施策,各城市自主调节,收紧房地产政策。

表:2000年以来我国LTV政策变化

资料来源:中国人民银行、银监会等,中指研究院整理

2016年,上海在全国率先建立了房地产金融宏观审慎管理框架。央行上海总部于2016年6月率先在全国推出“房地产金融宏观审慎管理框架”,包括以下四方面内容:一是“房地产金融宏观审慎管理基础数据库”,二是 “房地产金融宏观审慎监测体系 ”,三是“金融机构宏观审慎评估体系”,四是宏观审慎“政策工具箱”,指导个人住房贷款最低首付比例和房贷利率水平。上海率先探索实施房地产金融宏观审慎管理,出台“因城实策”的差别化住房信贷政策,也为其他城市房地产金融宏观审慎管理积累了经验。

图:上海市房地产金融宏观审慎管理框架

房地产金融审慎管理对市场及房企的影响

1、对房地产市场影响:对房地产市场的调控效果显著

构建我国房地产金融审慎管理指数,量化和刻画房地产金融审慎管理松紧程度。根据我国房地产金融审慎管理实践,主要考虑首付比调整、存款准备金率调整、利率调整,为简化分析,按季度计算,调控收紧时指数增加,放松刺激时指数减小,不变为0。下图为房地产金融审慎管理指数走势,峰值时为调控最严最为密集期,谷底时为放松刺激期,可以看出,2007年、2010年、2013年和2016年为严厉调控密集期,2008年、2012年、2014年是明显刺激房地产市场的时期。

图:2005-2019年我国房地产金融审慎管理指数走势

图:房地产金融审慎指数走势与房价变化、商品房销售面积变化比较

房地产金融审慎管理对房地产调控的效果显著,有力的降低了房地产市场风险。从对房价影响来看,为了考察房地产金融审慎管理对房价调控的影响,本研究构建测度模型1,被解释变量为商品房价格变化,解释变量为房地产金融审慎管理指数,选取GDP增长作为控制变量,选取2005Q1-2019Q4季度数据,价格变量滞后2个季度。结果显示,房地产金融审慎管理指数系数为-0.49,系数为负,并且显著,当房地产金融审慎指数增加时,也就是当政策收紧的时候会抑制房价上涨。从对商品房需求的影响来看,把商品房销售面积变化作为被解释变量,同理,构建测度模型2。结果显示,解释变量系数为-0.55,系数为负,并且显著,当房地产金融审慎指数增加的时候,也就是当政策收紧的时候会抑制商品房需求。总的来看,房地产金融审慎管理抑制了房价过快上涨和房地产市场过度膨胀,对房地产市场的调控效果显著,降低了房地产风险。

表:房地产金融审慎管理影响的计量测度

2、对房企影响:将抑制房企规模增速,将改变房企盈利驱动模式

房地产金融审慎管理直接影响房企融资,间接影响销售。我国房地产金融审慎管理工具,面向银行是房地产贷款比例限制、房地产贷款风险权重,面向房企是“三道红线”新规下融资规模限制,面向居民的是贷款价值比(LTV)、债务收入比(DTI)等指标。可以看出,房地产金融审慎管理会直接影响房企融资。另外,由于对居民实行贷款价值比(LTV)、债务收入比(DTI),调节居民商品房需求,进而会影响房企销售。

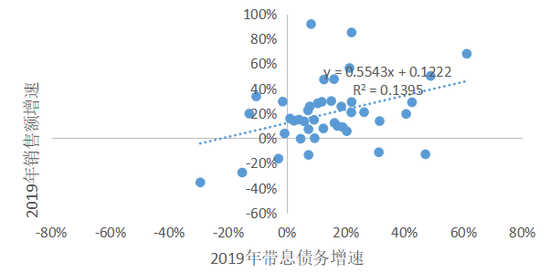

房地产金融审慎管理将抑制房企规模增速。“三道红线”新规是房地产金融审慎管理的重要内容,重要目的是控制房企有息负债规模增长。房企的有息负债规模直接与拿地、开工等投资活动相关,进而影响销售金额。选取50家沪深和港股的房地产上市公司为研究对象,剔除异常值和数据缺失的企业,通过散点图回归,结果显示2019年销售额增速与有息债务增速的回归系数为0.55,可以看出,房企有息债务增速显著影响销售增长。显然,实施房地产金融审慎管理,执行“三道红线”控制房企有息债务增长,将抑制房企规模增长。

图:2019年典型房企有息债务增速与销售额增速散点图

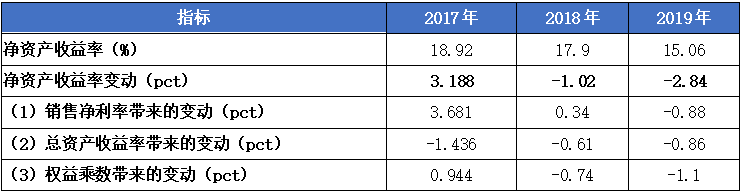

房地产金融审慎管理将促使房企盈利模式变革。选取50家沪深和港股的房地产上市公司为研究对象1,剔除异常值和数据缺失的企业,利用财务管理中因素分析法对2017-2019年净资产收益率(ROE)的变动进行分析,可以看到2017年净资产收益率的上升主要是由于销售净利率贡献的,而2018年和2019年净资产收益率的下降主要是由于权益乘数的降低(即资产负债率降低)导致的,可见权益乘数的下降是近两年房企净资产收益率下降的主因。房地产金融审慎管理下,房企的财务杠杆率将受到较多限制,依靠财务高杠杆驱动盈利的模式将改变,促使房企盈利模式变革,从财务高杠杆转向经营高杠杆。

表:因素分析法对近三年代表房企净资产收益率变动的分析

房地产金融审慎管理下市场走势预判及房企应对策略

1、市场走势预判:弱周期性、慢牛市场、城市分化

房地产金融审慎管理,对我国房地产制度建设具有里程碑意义,将深刻影响我国房地产发展。经过分析,预判未来我国房地产市场走势将有以下特征:

(1)风险下降。房地产金融审慎管理,应用逆周期调节工具,目标是防止房地产系统性风险。上文分析表明,房地产金融审慎管理对房地产调控的效果显著,对房价过快上涨,房地产市场过热有显著抑制作用,有力的降低了房地产市场风险。未来,在房地产金融审慎管理更完善及更好实施下,房地产系统性风险将进一步降低,房地产市场会更加健康可持续发展。

(2)弱周期性。房地产市场短期走势看金融,流动性的松紧程度,极大影响市场走势。如2016年房地产市场暴涨,全国商品房销售面积增长22.5%,销售额增长34.8%,增速均是近年的新高,同时,新增房地产贷款5.7万亿元,占新增贷款额的44.8%,接近一半新增资金流向了房地产市场。在房地产金融审慎管理下,对银行的房地产贷款比例限制,资金流向房地产市场的量会受到限制,避免了大量资金流向房地产市场的情况,从而会避免房地产市场暴涨,也减少房地产市场暴跌的隐患,房地产市场周期性将明显减弱。

(3)慢牛市场。根据我们的研究经验,城市化和经济增长是带动我国房地产市场发展最重要两个驱动力。我国2030年城市化率达到70%进入城市化后期,近10年GDP增速仍可能在5%以上维持中高速增长,在城市化和经济增长驱动下我国房地产市场仍有向上发展空间。房地产金融审慎管理下,将会降低房地产市场风险,房地产市场将会呈现弱周期性。因此,未来10年我国房地产市场发展将呈现出慢牛市场。

(4)城市分化。一方面,从政策看,各个城市有自己节奏。房地产调控全国“一刀切”将不会再现,避免了所有城市房地产同时向上或同时向下的市场“共振”。因城施策,各个城市根据自身情况实施房地产金融审慎管理,对房地产市场进行逆周期调节。另一方面,从市场影响因素看,不同类型城市状况有明显差异。人口、经济等资源将向核心城市、都市圈聚集,一二线城市房地产需求有强劲支撑,三四线需求支撑将越来越弱。因此,不同城市房地产市场走势将明显分化。

2、房企应对策略:转向重效益、经营高杠杆、大运营

房地产金融审慎管理,将像“房改”、“土改”一样深刻影响房地产发展,房地产市场走势呈现新特征,房企经营策略要顺势而为的“转向”。

(1)从债务融资转向权益融资。房地产金融审慎管理下,房企债务融资规模受限,房企融资要从侧重债务融资转向侧重权益融资。房企通过增发股票、引入股权投资、分拆上市等方式进行企业的权益融资,增加货币资金量,也可以改善资产负债率、净负债率和现金短债比三项指标。

(2)从财务高杠杆转向经营高杠杆。房地产金融审慎管理下,房企的财务杠杆率将受到限制,依靠财务高杠杆驱动盈利的模式将改变,房企经营要从财务高杠杆转向经营高杠杆。充分利用产品力和品牌力,发挥组织管理和成本控制优势,小股操盘,合作开发,发展房地产代建,提高经营杠杆。内生增长促企业高质量发展,内生增长就是通过应用新技术比如数字化升级,客户数字化、产品数字化、员工数字化、流程数字化,进而提高经营效益。

(3)从投资拉动转向运营驱动。在重视规模增长的时期,投资拿地是房地产企业发展的“火车头”。当房地产行业发展,从重规模转向重效益,从财务高杠杆转向经营高杠杆,房地产企业发展也要从投资拉动转向运营驱动,重视运营,做好大运营,进而提高经营效率和效益。

结语:

“十四五”时期,房地产金融审慎管理将重塑我国房地产政策,将深刻影响我国房地产发展。我国房地产制度建设呈现出“房改”-“土改”-“金改”的脉络特征。房地产金融审慎管理抑制了房价迅速上涨和市场过度膨胀,有力的降低了房地产市场风险,也降低行业及企业规模增速,促使房企盈利模式变革。未来,房地产市场呈现弱周期性、慢牛市场和城市分化。房企应对策略,要从债务融资转向权益融资,从财务高杠杆转向经营高杠杆,从投资拉动转向运营驱动。